近期,中国大陆封测业变动丛生。

2月17日,封装代工厂菱生精密工业股份有限公司发布公告,经过董事会的慎重决议,决定将所持有的中国宁波力源的全部股权,即100%的权益,出售给浙江银安汇企业管理公司。此次交易的总额达到约3.078亿元新台币。

宁波力源自2020年以来一直处于亏损状态,亏损幅度还在进一步扩大。在当前封测市场并未实现全面复苏的情况下,若不能找到接盘方,菱生需持续向宁波力源输血,力源因此被摆上交易台桌。

其中菱生精密工业股份有限公司是一家专业从事半导体封装与测试的公司,于1970年由日本三菱电机及大生电子共同出资在台北成立。

随后在3月4日,国内第一封测大厂——长电科技发布公告,称长电管理公司拟以现金方式收购出售方持有的晟碟半导体(上海)有限公司(以下简称晟碟半导体)80%股权,收购金额为6.24亿美元。而晟碟半导体的母公司是西部数据。

不只文中提到的这两件,其实封测厂的收并购,在过去几年中频繁上演。去年至今,包括力成、Qorvo、南茂等多家企业先后调整业务,将大陆封测厂出售。

至于这些封测厂为何这般还需要细细盘一盘。

01

封测市场,加速洗牌

首先是2017年,矽品出售苏州子公司30%股权给紫光集团。中国台湾矽品精密工业股份有限公司主要营业项目为从事各项集成电路封装与制造、加工、买卖及测试等相关业务。矽品本身为全球前四大专业封装测试代工服务业者,现属日月光投资控股公司成员。

这项交易应该是为了当时日月光收购矽品的交易获得大陆审批的未公开交换条件之一,因为交易宣布的同一天,中国商务部发布公告称,以附加限制性条件批准日月光收购矽品。2020年,矽品将厦门工厂——矽品电子出售给大陆内存模组厂商深圳记忆科技的全资子公司深圳海威有限公司,背后原因是该厂一直未达经济规模且仍处于亏损状态。

2021年12月,日月光宣布将大陆四家工厂及业务出售给智路资本,包括日月光半导体(威海)有限公司、苏州日月新半导体有限公司及日荣半导体(上海)有限公司、日月光半导体(昆山)有限公司。此次出售后,日月光在大陆还有矽品苏州、上海日荣、上海月芯和上海日月光半导体三个工厂,其中月芯是测试厂,日月光半导体是基板设计制造厂。

2023年6月,力成科技接连宣布将苏州力成70%股权出售给江波龙、西安力成出售给美光西安,交易资金将用于力成在台布局先进封装产能。而保留的三成苏州力成股权,也为其持续拓展大陆封测市场留有余地。

此外,力成在其董事会中曾透露,将评估中国台湾之外的第三地生产的可能性及必要性,包括东南亚、印度等地。

2023年12月,Qorvo宣布将北京和山东德州的组装和测试设施出售给合约制造商立讯精密工业,作为其降低资本密集度、优化供应链的举措之一。此次剥离在华工厂后,Qorvo仅在美国本土、哥斯达黎加和德国设有自建工厂。

2023年12月21日,中国台湾封测大厂南茂宣布,董事会通过100%转投资子公司ChipMOSBVI,出售持有上海宏茂微电子全部45.0242%股权,给苏州元禾璞华智芯股权投资合伙企业等11家当地企业,交易金额9.79亿人民币。

多家封测厂发生变动是市场洗牌的结果,也是全球半导体产业格局调整的一部分。以上变动,经过深入剖析,主要有以下几点关键考量。

02

为何这般?

第一点是不少厂商考虑到供应链的影响,转单至其他地区生产。

日月光就是典型的例子。日月光公司财务长董宏思在2023年第一季度表示,部分产线正在越南建厂,相关工作持续进行中。

力成也曾在其董事会中透露,将评估中国台湾之外的第三地生产的可能性及必要性,包括东南亚、印度等地。

这种全球价值链的调整,预计波及的封测企业会越来越多,并且随着国内企业在全球价值链中的参与度越来越高,也会面临被客户要求出海建厂的可能。

第二点是中国大陆封测产业快速发展。

根据ChipInsights发布的2023年全球委外封测排名显示,前十大委外封测公司分别为日月光(中国台湾)、安靠科技(美国)、长电科技(中国大陆)、通富微电(中国大陆)、力成科技(中国台湾)、华天科技(中国大陆)、智路封测(中国大陆)、京元电(中国台湾)、南茂科技(中国台湾)、欣邦科技(中国台湾)。

其中中国台湾厂商有五家,中国大陆厂商有四家,美国只有一家。

值得注意的是,根据ChipInsights发布的2018年全球委外封测排名显示,前十大封测公司分别为日月光(中国台湾)、安靠(美国)、长电科技(中国大陆)、矽品精密(中国台湾)、力成科技(中国台湾)、通富微电(中国大陆)、华天科技(中国大陆)、联合科技(新加坡)、京元电子(中国台湾)、欣邦(中国台湾)。

其中中国台湾厂商有五家,中国大陆厂商有三家,美国只有一家,新加坡也只有一家。

可以看到,短短五年,封测市场的公司排名其实已经发生了不小的变动。比如在2023年通富微电已经跻身全球委外封测排名的前五名;在全球委外封测排名TOP10中,来自中国大陆的公司也从2018年的三家变为2023年的四家;来自新加坡的联合科技和来自中国台湾的公司矽品精密、联合科技已经跌出前十名,随之上榜的是智路封测和南茂科技。

再从营收情况来看。2021年,通富微电实现营业收入158.12亿元,同比增长46.84%,实现净利润9.66亿元,同比增长148.76%,创历史最高水平。2022年,通富微电实现营业收入214.29亿元,同比增长35.52%。2023年营收暂未正式公布。

2021年长电科技实现营业总收入305亿元,同比增长15.3%;营业利润为31.7亿元,同比增长119.2%。2022年长电科技实现营业收入337.62 亿元,同比增长10.69%;归母净利润32.31 亿元,同比增长9.20%。2023年由于半导体整体市场的低迷,其营收规模略有下滑为294亿元人民币,这一年长电科技在OSAT市场中占有率约为10.3%。

长电科技和通富微电这两家公司在近三年的营收增长轨迹,也凸显了中国大陆本土芯片设计企业的蓬勃发展和客户结构的持续优化。这一趋势推动了中国封装测试厂商在全球市场中的崭露头角,其增速尤为显著。值得一提的是,在2022年全球前十大封测企业的榜单中,通富微电更是凭借其卓越的业绩,连续3年保持营收增速的领先地位,彰显了中国封装测试行业的强劲实力与发展潜力。

再看市场占有率情况。上表显示,2023年全球委外封测排名中,中国台湾厂商总市占率为37.73%;中国大陆厂商总市占率为25.83%;美国厂商总市占率为14.09%。而2018年全球委外封测排名中,中国台湾厂商总市占率为42.1%,中国大陆厂商总市占率为20.7%;美国厂商总市占率为15.4%;新加坡厂商总市占率为2.2%。

通过对比可知,经过五年的发展变迁,中国大陆的封测厂商市占率则实现了稳步的提升。这一变化无疑昭示着,在全球封装测试市场的竞争格局中,中国大陆的力量正在逐步增强,并展现出不可忽视的崛起态势。

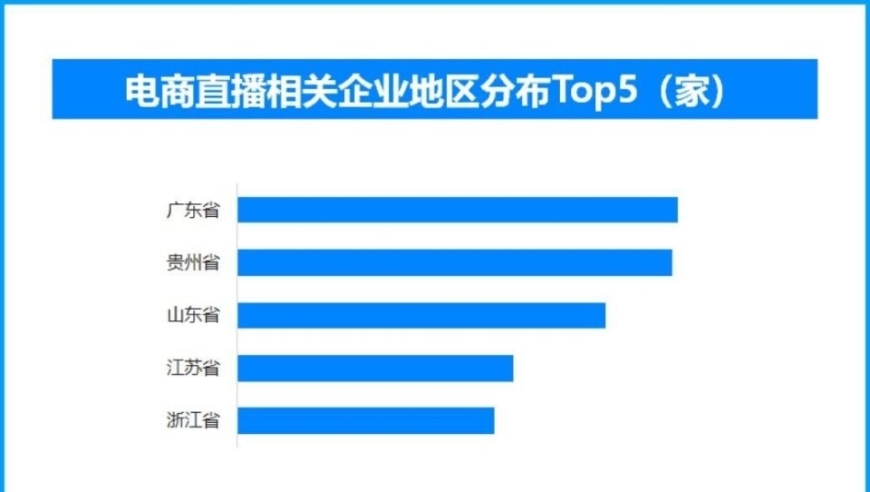

第三点是中国大陆的封装测试企业数量众多,市场竞争激烈。

由于一些低端封装测试产能的过剩,导致了行业的内卷现象,价格水平不断被拉低。这种现象在低端的分立器件领域尤为突出,许多企业为了争夺市场份额,低价竞争。面对市场形势的变化,不少封测厂商开始重新审视在中国的业务布局。

然而,这也为中国本土的封装测试企业提供了机遇。他们可以通过提升技术水平、优化生产流程、加强市场营销等方式,提升自身竞争力,逐步扩大市场份额。

据集邦咨询数据,目前中国大陆主要外资封测厂(未统计合资企业),主要分为生产自有产品的IDM厂商的封测厂(少部分也提供代工服务),以及委外代工的OSAT有近80家外资封测厂。

03

大陆封测业机遇将至

随着摩尔定律的放缓,半导体产业正面临变革。作为关键环节,封测技术的作用日益凸显。

消费电子回暖和存储器市场增长将助推封测产业。数据中心扩张和云端运算普及也将为国内存储器市场带来大幅成长。此外,后摩尔时代的技术需求对封测技术提出更高要求。

新能源汽车和绿色能源产业的发展为宽能隙半导体应用带来机遇。先进封装技术对于确保宽能隙元件的效能至关重要。同时,传感器的小型化和高效能也是封测产业的关注焦点。

那么中国本土是否有能力承接这一系列的挑战呢?

近两年随着中国大陆封测市场规模不断攀升,国内封测企业在先进封装领域的技术水平也在迅速提升。

经过多年的技术创新和市场积累,内资企业产品已由DIP、SoP、SoT、QFP等产品向QFN/DFN、BGA、CSP、FC、TSV、LGA、WLP等技术更先进的产品发展,并且在WLCSP、FC、BGA和TSV等技术上取得较为明显的突破,产量与规模不断提升,逐步缩小与外资厂商之间的技术差距,极大地带动我国封测行业的发展。在新兴的Chiplet领域,也已有数十家企业参与其中。

这些成绩的取得,离不开国内封装测试企业多年的技术创新和市场积累。

结论可以参考以下几篇文章:1.《封测行业再探深度:中国企业海外扩张下的封测动因》:本文分析了封测行业的现状和发展趋势,总结了中国企业海外扩张面临的挑战和机遇,指出封测行业未来发展的关键在于技术创新和战略定位。2.《封测企业海外扩张策略及其影响因素分析》:本文探讨了封测企业海外扩张的主要策略,包括并购、合作、技术转移等,并分析了其对企业经营、产品质量等方面的影响。3.《封测行业发展动力解析》:本文通过对封测行业的宏观环境分析和技术发展趋势的解读,阐述了封测行业的发展动力,包括市场需求、技术进步、政策支持等。综上所述,封测行业具有广阔的发展前景和巨大的发展潜力,但同时也面临着诸多挑战。