从美股到港股,七牛云在资本市场门口徘徊近3年,于近日向港交所更新了招股书。2021—2023年,七牛云营收分别是14.7亿元、11.5亿元、13.3亿元,经调整净亏损1.06亿元、1.19亿元、1.16亿元。按2023年收入计算,七牛云是中国第三大音视频PaaS(平台即服务)服务商,市场份额5.8%,当年约七成营收依靠MPaaS(通过较低级别的API或SDK启用),2021年推出的APaaS(通过较高级别的API启用)业务毛利率更高,但2021—2023年七牛云整体毛利率仅从19.8%涨至21%。

针对营收主力产品CDN(分发网络),七牛云称“重新关注盈利能力而非市场份额”,但巧合的是,阿里云启动大规模降价后,七牛云对CDN和对象存储进行了最高直降80%、50%的促销。营收增长乏力、亏损不见收窄,七牛云以阿里云为例佐证“音视频云服务商实现盈利通常需要约15年”,事实上,阿里云并非类似七牛云的独立音视频云服务商。

营收不如两年前

和同样聚焦在音视频的声网,以及同属于中生代云计算厂商的青云科技、优刻得相比,创立更早的七牛云还在资本市场门外。

2021—2023年,七牛云营收呈V字形走势,起点是14.7亿元,终点是13.3亿元,七牛云营收不及两年前。2021年,七牛云赴美递交的招股书,却呈现出一条从8.25亿元到10.89亿元的上扬线段,起点是2019年营收,终点是2020年营收。

由于业务toB(企业),且所处的赛道更垂直,C(用户)端对七牛云的感知度不高。七牛云自己的介绍也相当抽象,“按2023年收入计算,我们是中国第三大音视频PaaS服务商,市场份额5.8%。按2023年APaaS所得收入计算,我们亦是中国第二大音视频APaaS服务商,市场份额14.1%”。

递交给美国证监会的招股书使用了另一种描述,“七牛云是中国最大的纯游戏PaaS(平台即服务)提供商,拥有4.4%的市场份额,也是中国最大的独立MPaaS提供商,按收入计算,2020年的市场份额为7.5%。”

“差异化的描述透露出七牛云业务重心和市场定位的转变”,天使投资人、人工智能专家郭涛告诉北京商报记者。

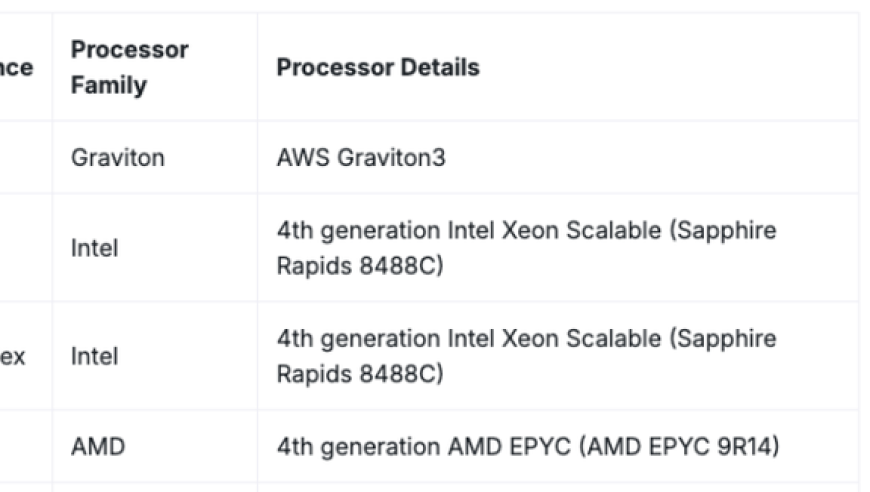

2021年至今,七牛云业务上的调整已经反映在营收结构上。此前,七牛云将营收划分为MPaaS解决方案、DPaaS解决方案、其他云服务,2019年、2020年,MPaaS分别给七牛云贡献了94.5%、94.3%营收。七牛云向港交所递交的招股书中,营收来自于MPaaS、APaaS、其他三部分,MPaaS依然是营收占比最大的板块,营收占比从2021年的93.1%降到2023年的73.1%。

七牛云的MPaaS产品包括专有分发网络QCDN、对象存储平台Kodo、互动直播产品及智媒数据分析平台Dora。

简单来说,QCDN是将音视频从集中存储(如Kodo)分发至移动设备及网页等用户终端。2023年七牛云来自QCDN的营收6.3亿元,占比总营收47.4%。Kodo是七牛云的专有对象数据存储及管理平台,支持集中存储及边缘存储,是七牛云MPaaS业务的第二大产品,2023年营收占比总营收22.3%。

跟风搞促销?

七牛云正在进行的促销就针对CDN和对象存储。

“新用户2折起,CDN最高直降80%,对象存储最高直降50%”,这是七牛云活动规则的第一句,活动针对2024年3月1日及之后注册,并完成个人或企业实名认证的七牛云用户。

以对象存储为例,根据活动,存储空间容量按月分配,不可结转。支持购买多个资源包叠加使用,标准存储国内通用资源包,支持抵扣标准存储-华东、标准存储-华北、标准存储-华南、标准存储-华东-浙江2的存储容量,抵扣系数为1.2:1.2:1:1,如实际使用标准存储-华东的存储容量100GB,相当于抵扣本资源包120GB。

北京商报记者就“最高直降80%”“最高直降50%”的具体算法咨询七牛云相关人士,截至发稿对方未予回应。

巧合的是,2月29日阿里云下调云产品官网售价,涉及100余款核心产品,平均降价20%。根据阿里云降价信息表,多款对象存储OSS五年费用下降55%。无论大小客户还是新老客户,都可以在阿里云官网直接按照新的价格在线下单。

“CDN服务商于2022年普遍降价以抢占市场份额,从而加剧了价格竞争。因此,我们的QCDN业务于2022年经历了更大的竞争压力,营收下降。由于CDN服务商重新关注盈利能力而非市场份额,故CDN价格于2023年趋于稳定。”七牛云在招股书中提到。对于此次进行大促的原因,七牛云相关人士未表态。

在财经评论员张雪峰看来,“七牛云这样的垂直类云计算厂商,如果主营业务受到价格战的冲击,可能会对公司的盈利能力造成压力。价格战可能导致客户流失,难以获取新客户,也可能导致行业加剧整合”。

之所以提到阿里云,是因为根据七牛云招股书描述的特征,阿里云大概率是七牛云所谓的竞争对手A,腾讯云大概率B。

对比阿里云不妥

根据七牛云援引的数据,A(阿里云)、B(腾讯云)在2023年中国音视频PaaS市场分列第一、二名,相应市场占有率17%、6.4%,排在第三的七牛云市场占有率5.8%。在2023年的APaaS市场,七牛云以14.1%的市场占有率排在第二,B(腾讯云)和A(阿里云)分列第一、第三,相应市场占有率16.6%、9.5%。

七牛云在招股书中标注,A(阿里云)和B(腾讯云)为非独立的音视频服务提供商,招股书列举的前五大参与者中,只有D和E是独立的音视频服务提供商。根据招股书附注的特征,D大概率是已经上市的声网,E是D轮拿到2.3亿元融资的微吼。

2021—2023年,七牛云经调整净亏损1.06亿元、1.19亿元、1.16亿元。在介绍亏损原因时,七牛云提到:“音视频PaaS类公司通常尚未实现盈利。音视频云服务商实现盈利通常需要约15年。例如,竞争对手A历时13年转为盈利。竞争对手D于2014年成立且自2018年起一直录得净亏损。”

在和北京商报记者交流时,郭涛认为,“七牛云与非独立音视频服务提供商A的可比性不高,两者的业务模式、市场定位、发展阶段等都存在较大差异,其主要竞争对手应该是同为独立音视频服务提供商的公司”。

以2023年为例,七牛云营收13.3亿元,经调整净亏损1.16亿元;声网营收1.4亿美元,经调整净亏损2990万美元。

根据七牛云向美国证监会递交的招股书,2020年一季度经调整净利润2381万元,毛利率30%。在向港交所更新的招股书中,七牛云在2021—2023年的毛利率分别是19.8%、19.9%、21%。

提到自身业务时,七牛云方面表示,“自2021年9月我们正式推出APaaS业务以来,我们在战略上专注于APaaS业务的运营。我们拟进一步渗透及深化APaaS业务的各种应用场景,以在快速增长的音视频APaaS市场中把握机遇。2023年,我们APaaS业务的毛利率30.1%,而2023年MPaaS业务的毛利率19.3%”。

“我们参与的市场竞争激烈,若我们未进行有效竞争,我们的业务、经营业绩和财务状况可能受到损害”,这是七牛云招股书中风险因素板块的第一句。

北京商报记者 魏蔚

结论:从七牛云最新的IPO文件来看,该公司的业务结构正在发生显著的变化。尽管过去几年其主要收入来源仍然是MPaaS(通过较低级别的API或SDK启用),但是现在这个领域已经不再对其产生大的影响,取而代之的是APaaS(通过较高级别的API启用)。同时,七牛云也在努力提高APaaS的毛利率。虽然其主要营收仍然依赖于MPaaS,但是APaaS的需求增长迅速,这显示出其面临激烈的市场竞争。

建议:

1. 对于像七牛云这样的垂直类云计算厂商,应当积极应对价格战的压力,争取更多的市场份额;

2. 他们应更加重视产品的盈利能力,而不是单纯追求市场份额,避免出现长期亏损的情况;

3. 与其他音视频服务提供商合作,以满足更多用户的需求;

4. 加强研发力度,持续创新,提供更好的产品和服务。