每经记者:任飞 每经:叶峰

上周(3.18-3.24),人民币汇率出现一定波动,国债期货转而下跌。在这种背景之下,债市的偏空预期升温,交易环节呈现弱势。当然,纯债基金的走势暂无明显走弱的迹象,不过分析指出,当前债市仍需注意风险,尤其结合往期历史走势,建议在策略上保持偏空思路对待,把握回调买入的机会。

债市短期承压明显,汇率成干扰因素

上周五,人民币汇率出现一定波动,对债市有所影响,尤其会影响到央行降息的节奏,上海东证期货研报的分析指出,参考2021年9到10月行情,市场偏强的宽松预期落空之后,国债期货震荡下跌。

因此对于操作策略的建议,上海东证期货分析指出,暂建议以偏空思路对待,长期来看,债市依然偏弱,建议关注市场情绪变化,把握回调买入的机会。

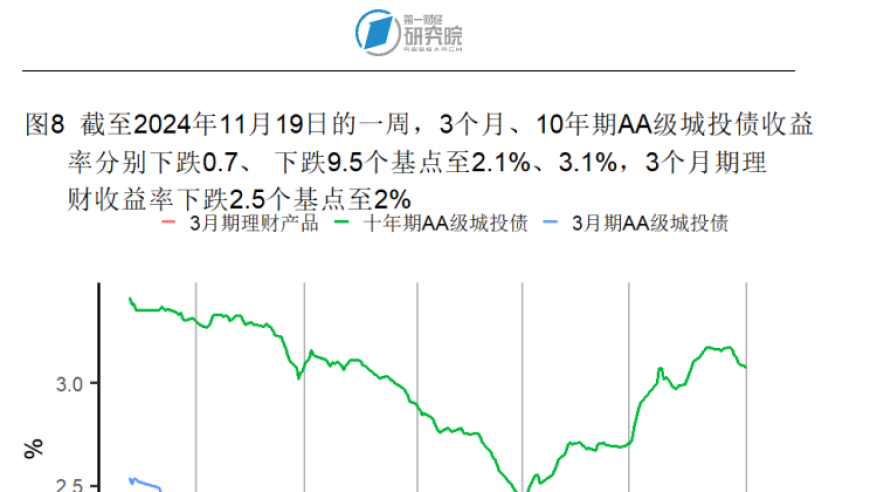

若从资金面的角度来看,上周,央行公开市场累计投放220亿,到期390亿,净回笼170亿,政策利率维持不变。央行虽缩量操作,但对银行间市场资金面影响有限,资金面整体平稳,R007运行在2.0%-2.08%区间,3个月SHIBOR持平2.16%,股份制AAA同业存单1年收益率下行3BP至2.26%附近。

年初以来,债市收益率快速下行至低位后,市场的波动可能会有所加大,但考虑到较强的配置需求,利率上行风险可控。诺安基金分析指出,目前无论绝对收益率还是信用利差,均处于历史相对低位区域,策略上可保持组合一定的流动性,维持适度杠杆,同时根据市场环境变化灵活调整组合久期。

权益震荡,二级债基表现依然强劲

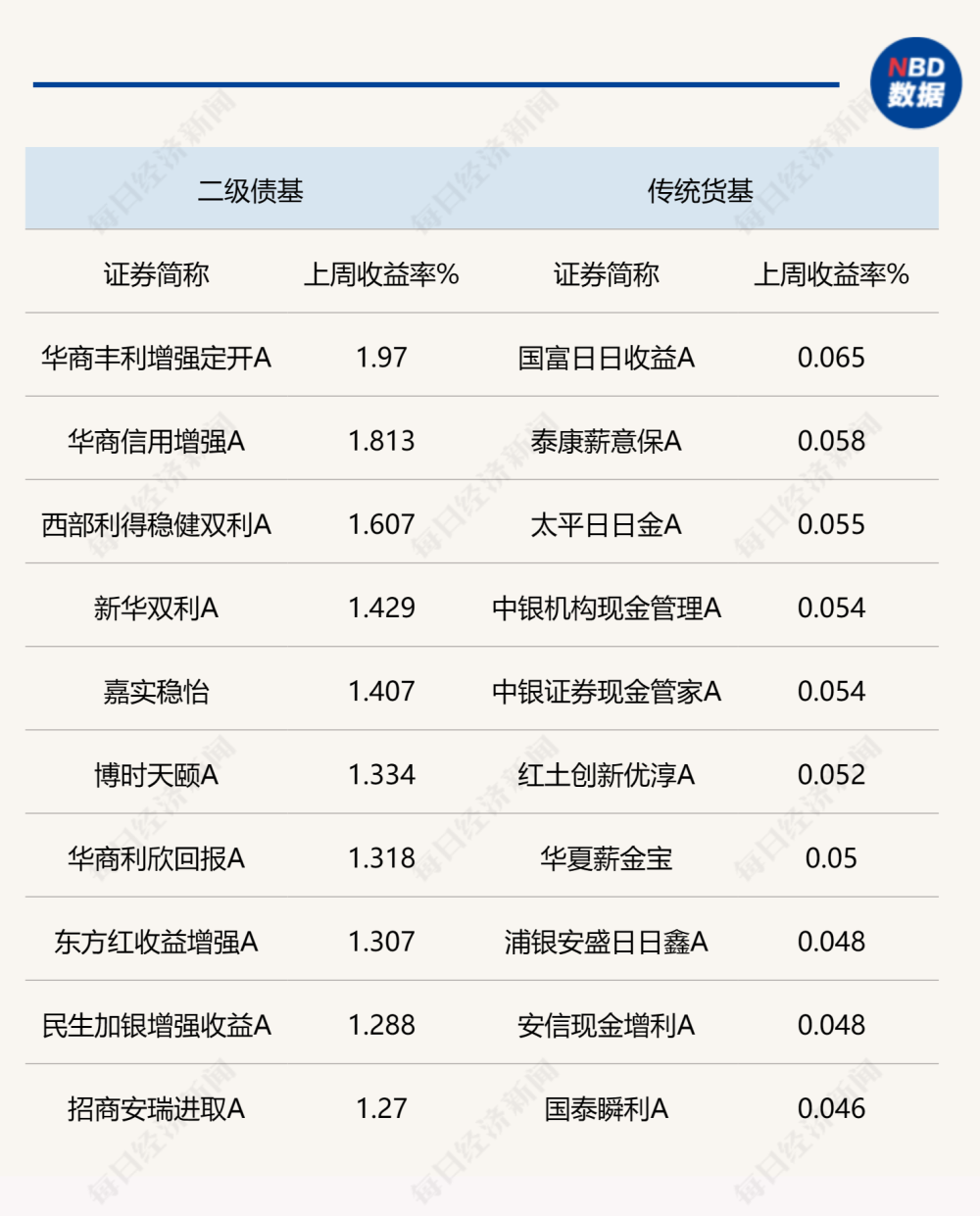

从上周的债券型基金表现来看,纯债基金走势不温不火,但混合型债基依然表现不俗,特别是在A股走势出现回调的背景之下,部分头部业绩产品也录得将近2%的周收益。

Wind统计显示,华商丰利增强定开A、华商信用增强A等二级债基上周收益率分别达到1.9701%、1.8129%,收益排名靠前的基金当中,西部利得稳健双利A、新华双利A等也有不错的表现。

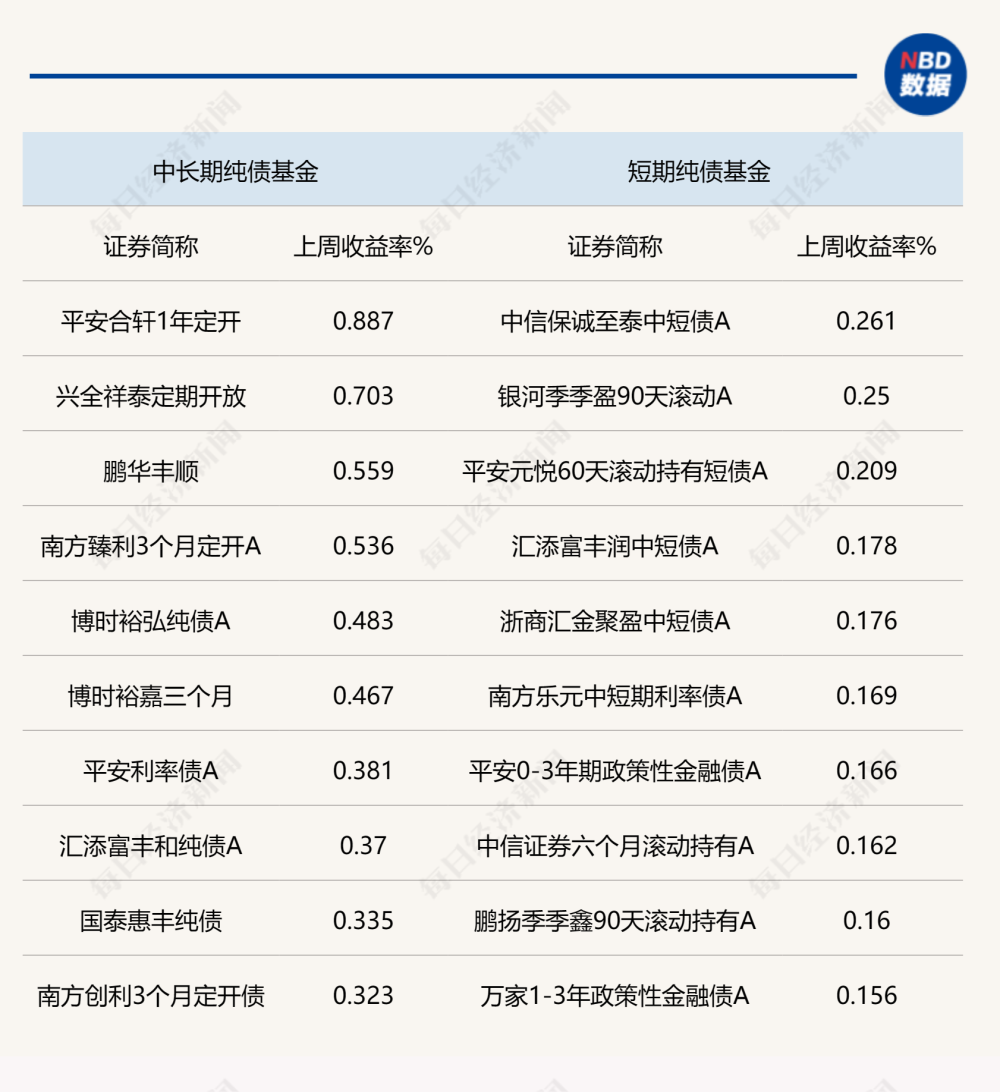

纯债基金当中,短债基金明显不如中长债基金走势强劲,头部产品当中,上周短期纯债基金的最高收益水平在0.2609%,而中长期纯债基金中有20只在其之上(统计初始份额)。

对于长期债券、中短债的配置,天风证券的研报分析指出,预计供给层面对于债市影响更多是摩擦性质,策略上建议构建短期限和超长期限的哑铃型组合,保留多头策略方向。

中欧基金分析指出,对于债券市场,公开市场操作由 “充分满足”变为“完全满足”,上一次还是在2020年2月初提及“可完全满足市场流动性需求”,表明货币政策继续宽松的意图,资金价格虽偏高但预计至少能够维持平稳,一旦时机合适还是会引导短端下行。货币政策没有出现边际变化的情况下,资产荒逻辑预计继续演绎。因而,整体来看短端的确定性更高,长债的调整也基本接近尾声。

说明:上周各类型债基头部业绩统计 来源:Wind统计

每日经济新闻

结论:

本周(3.18-3.24)人民币汇率出现一定波动,国债期货转而下跌。在这种背景下,债市的偏空预期升温,交易环节呈现弱势。尽管纯债基金的走势暂无明显走弱的迹象,但是建议投资者在策略上保持偏空思路对待,把握回调买入的机会。

债市短期承压明显,汇率成干扰因素。短期内,央行虽然采取了较为宽松的操作策略,但由于市场情绪等因素的影响,资金面仍然面临一定的压力。

年初以来,债市收益率快速下行至低位后,市场的波动可能会有所加大,但考虑到较强的配置需求,利率上行风险可控。对此,投资者需要做好风险管理,避免盲目追涨杀跌。

长期来看,债市依然偏弱。短期的波动可能会增加,但只要资金面稳定,投资者可以适当配置一些中长线产品。

在配置方面,投资者应该根据自身的风险承受能力和投资目标进行选择,避免盲目跟风或者过于保守。此外,还需要关注政策动态,以便及时做出决策。总的来说,投资债市需要有耐心和冷静,只有这样,才能抓住机会,实现财富的增长。