出品|虎嗅商业消费组

|黄青春

题图|视觉中国

一年前,这家互联网大厂还因年亏近 60 亿受尽资本市场冷眼、被媒体唱衰;一年后,其便扛着万亿GMV、百亿盈利、7 亿月活用户重回聚光灯下,给了市场一点小小的震撼——谁能想到,这种爽文逆袭的主角竟然是快手。

3 月 20 日港股盘后,快手(1024.HK)向市场递上 2023Q4 及全年财务报告:

快手 2023 年营收同比增长 20.5%,首次突破千亿达 1134.7 亿元;经调整净利润首次超百亿达 102.7 亿元,而去年同期亏损 57.5 亿元;2023Q4 营收 325.6 亿元,经调整净利润 43.6 亿元,带动毛利率攀升至 53.1%。

概言之,快手 2023 全年经调整净利润和期内利润均实现扭亏为盈——这意味着,快手的经营逻辑已经从过去亏损换高增长的模式切换为关注利润、提质增效的模式。

于是,美银、富瑞、中金一致在财报后维持买入/增持评级,美银甚至乐观预估快手 2024 年将继续保持良好的电商和广告业务增长,以及稳健的盈利趋势。

你看,资本市场变脸就是如此不露声色:一旦公司与市场逻辑“步调一致”,立马就变得和颜悦色——毕竟,互联网正告别“烧钱换未来”的时代,市场转而更看重当下盈利能力,而快手通过业务提效稳住了外界对公司持续盈利的预期。

逆势增长,广告电商两开花

铺开快手 2023 年财报,线上营销服务、直播和其他服务(含电商)贡献占比分别为 53.1%、34.4% 和 12.5%。

作为泵血的核心业务,线上营销服务 2023 年收入逆势同比增长 23% 达 603 亿元;2023Q4 该业务收入创单季度历史新高,同比增长 20.6% 至 182.03 亿元,增长主要得益于:

一是,电商业务规模持续扩张,内循环广告保持强劲增长。虎嗅获悉, 2023 年快手针对内循环广告推出诸多优化策略,包括:重度捆绑电商、引导广告投放商家与电商共建、从流量售卖视角切换到商家经营视角(即站在商家经营视角优化广告投放,并交付投后数据)。

二是,外循环广告延续回暖态势,快手通过基建、算法、产品优化提高(线上化成熟行业)转化效率。

期间,快手业务也存在一些微妙的变化,例如品牌广告向效果导向做了一些靠拢,这源于快手电商带动广告客群丰富,扩大了效果导向客户。

对此,一位行业人士向虎嗅分析,抖音私域不足适合拉新;快手则适合商家养号。“快手对微信与企业微信等社交媒体开放,抖音则不开放;商家可于企业微信群进行经营,快手开播链接可投放至微信群。”

至于直播业务,2023Q4 收入同比持平、环比增长 3.4% 至 100.5 亿元,这部分业务变化不大,高度受政策变化、监管意志影响,不再赘述。

最后,2023 年其他服务(含电商)收入同比增长 44.7% 达 141 亿元;2023Q4 收入 43 亿元,电商 GMV(总销售额)季度同比增长 29.3% 达 4039 亿元,带动 2023 全年 GMV 规模超 1.18 万亿。

上述成绩主要得益于两方面的变革:

一是,让利商家经营,如上线精细化运营玩法、推出新商家阶段性免佣政策,撬动 Q4 商城日均动销商家数同比增长超 130%;

二是,对用户进行分层运营,如为新用户提供补贴,推商城新人版(交互界面、货品选择对新用户更友好)拉动 Q4 商城日均买家数同比增长 70%。

此外,随着商城 tab 在首页全量开放,2023Q4 泛货架场景 GMV 取得超大盘的增长,占电商 GMV 总额的 20% 以上——这背后,主要是快手加大了商家与货品两端建设:

商家端,2023 年 5 月快手提出“全店 ROI(投资回报率)”经营理念与“低价好物”战略后,平台相继推出“川流计划”打通达人与商家底层生态,泛货架场景与直播场景融合得到提升。

货品端,快品牌在程一笑“扛枪”电商业务前后悄悄崛起,一定程度上缓解了头部主播对平台的钳制。例如,京东强势的数码家电领域,快品牌有梅特德菲、烹科、厨之翼;淘宝强势的女装服饰领域,快品牌有范系轻奢、千柏年、ZMOR。

当然,商家与货品端的变革离不开管理层意志,而快手试图通过组织变阵加速电商业务进化——以两次动静较大的调整为例:

2022 年 9 月快手组织架构调整——程一笑兼任快手电商第一负责人,原负责人笑古转战本地生活业务,既让本地生活从暗线浮上牌桌,也展示出电商业务在内部的地位——外界看一家公司对新业务的重视程度就看谁带队,CEO 亲自下场足见快手对电商业务寄予厚望。

一位接近快手管理层人士向虎嗅透露,程一笑针对架构调整开了一场电商业务全员会,他在会上表示,“第一,他对电商业务很感兴趣、保持高度的好奇;第二,电商对快手长期发展至关重要,长远来看甚至决定营收天花板;第三,他能解决一些笑古解决不了的问题。”

2023 年 11 月 15 日,快手发布全员内部邮件,经营管理委员会成员王剑伟兼任电商和商业化负责人,程一笑不再兼管电商业务。虎嗅获悉,程一笑在内部沟通会上表示,亲自带了一年电商业务,对流量和商业生态的协同有了更深刻的体会,应该腾出更多精力从公司层面去看新的产业机会。

对此,一位互联网分析师曾向虎嗅表示,通过频频架构调整让员工保持危机感是一种策略,说明快手正处于上市以来最自信的阶段。“快手的电商、本地生活、短剧都是大趋势,市场预期发生转变始于 2023Q2 首次集团层面盈利,Q3、Q4 的表现更让市场看到其持续向好的一面。”

顺着这个趋势发展下去,电商业务在高频、刚需、覆盖面广泛等特性加持下,不排除会超过广告与直播业务,成为快手商业化的核心支柱。

虽然这两年“电商存量论”甚嚣尘上,即所谓平台已然进入零和博弈,任何增量都要从别人口中抢食;但虎嗅认为,以抖快为代表的直播电商平台短短三年就撕开了一个超三万亿的口子,改变的是消费决策和场景心智,并非消费习惯。

所以,直播电商相较传统电商 20 亿左右的盘子,仍有不俗的攀升空间——艾瑞咨询测算数据显示,2023 年中国直播电商市场规模或达 4.9 万亿元,预计 2024-2026 年中国直播电商市场规模年复合增长率(CAGR)为 18%。

当然,快手各项业务增长均离不开流量生态托底:

一是用户基本盘:2023Q4 季度 DAU(日均活跃用户数)同比增长 4.5% 达 3.83 亿,MAU(月活跃用户数)同比增长 9.4% 首次超 7 亿,环比净增 1500 万;

二是用户粘性:DAU /MAU 达 54.7%,用户日均使用时长达到 124.5 分钟。

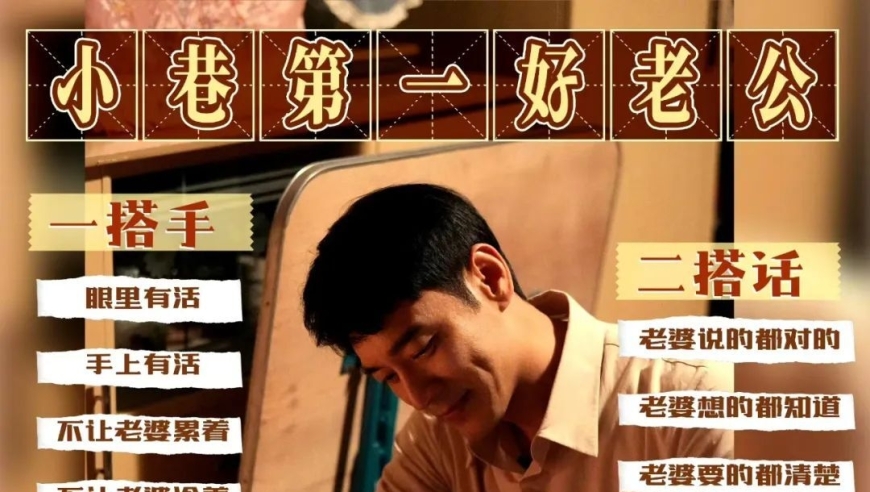

在庞大的流量反哺下,快手用户消费意愿也进一步提升:、老铁、生意构成了一个自洽的商业闭环——是承接人格化的载体、老铁带来信任与粘性、生意沉淀商业价值,拉动 Q4 电商月均买家数攀升至 1.3 亿,环比净增超 1000 万。

下沉红利:拼多多吃肉,快手喝汤

很多人读完上述财报分析可能有点懵:快手这是“基因突变”了?怎么才一年时间各项数据突然支棱起来了?虎嗅认为可以从公司自身及大环境变化两方面分析:

首先,快手心态有了明显变化。

此前几年,快手疲于追进抖音的凶猛涨势,无论业务节奏还是打法都在不同程度地效仿抖音。甚至,快手模仿抖音时曾一度过分冒进,最显性就体现在组织规模上:当抖音短短几年从数万人迅速扩张至十余万人时,快手也开始迷信人海战术,其激进扩张在 2021 年触及波峰,总人数超 2.8 万人,分为六大事业部,包括广告、电商、主站、游戏、国际化与职能部门。

如今,快手不再盲目追赶抖音,并通过组织瘦身(2023 年快手员工数缩减至 2.3 万人左右 )、战略调整逐渐摸准了自身的发展节奏。

外界忽视的一点还在于,快手这几年在短视频、电商、短剧等业务上死死咬住第二的位置,保证了快手基本盘的稳固,体现出强大的“产品韧性”和顽强的好胜心,但因为抖音的光芒过于耀眼,反而使得大家低估了快手。

其次,在回答快手是否“基因突变”的疑问之前,我们先要搞清另一个问题:为什么财报季总有那么几个“异数”让人摸不清脉?

比如拼多多、瑞幸现在就属于市场看不懂的那一类公司,其他家只有“不及预期”或“勉强超过”两种情况,但拼多多、瑞幸的财报数据近几个季度一直在大幅超过市场预期,比任何券商、三方分析师调研预估的数据都要高一截。

细究起来会发现,拼多多、瑞幸的故事有个绕不开的内核:下沉市场——过去十几年,一二线用户的互联网服务早已过载,但下沉市场细分需求并未被完全覆盖;大环境变了之后,业务稍微往下沉市场使使劲就能在数据上立竿见影——下沉与电商并非不可调和,策略得当反而相得益彰。

多亏拼多多的逆势生长帮大家打开了新思路,抖音、快手、小红书、微信均在去年悄咪咪布局了本地赛道。更多互联网公司虽然面上不嚷嚷,背后早就铺了新业务去下沉市场找增量——从买菜到团购,从到店餐饮到到店综合全面渗透。

事实上,程一笑自 2022 年底亲手抓电商后,破局切口亦是从下沉生态探索电商的更多可能性——一个明显的特征是:面对与抖音的差异化用户画像,快手近两年从此前避讳、甚至试图摘掉“下沉”标签转变成重新拥抱“市井文化”,并将产品研究对象从抖音变成了拼多多。

其实,市场确实低估了下沉用户的消费能力,这是一群“有闲有钱”的用户——快手高级副总裁、本地生活事业部负责人笑古透露,Q4 平台有下单行为用户人均月购物消费金额超 1000 元,日均用户使用时长超过两小时。

况且, 淘宝、拼多多、京东的电商是商业化底盘,但电商对抖音、快手而言只是场景之一,托底的是底层生态;即便从流量维度来看,淘宝、京东是流量吞噬方,需要源源不断从各个地方去导流,永远存在流量焦虑;抖音、快手则不同,站内有充沛的流量,平台自然希望将流量“闷在锅里”。

所以,除线上营销、直播、电商外,本地生活、短剧、在线招聘(快聘 2023 年直播场次总数近 550 万)、房产(理想家 Q4 累计房产交易额超 160 亿元)等新业务正慢慢从快手长出来。

以短剧为例,2023Q4 快手每日观看 10 集以上的重度短剧用户数达 9400 万,同比增长超 50%,短剧日均付费用户规模同比增长超 3 倍;截至 2023 年底,快手短剧日均 DAU 达 2.7 亿。

再以本地生活为例,程一笑透露 Q4 快手本地生活日均支付用户数环比提升超 40%。“本地生活作为优质的供给,不仅贡献 GMV,还能更好地满足用户需求、提升粘性,是我们非常看重的新业务。”

值得玩味的是,快手于财报发布次日( 3 月 21 日)在青岛攒了一场本地生活大会,快手高级副总裁、本地生活事业部负责人笑古透露,2023Q4 快手本地生活下单用户数同比增长 23 倍,GMV 同比增长 25 倍,业务势头凶猛。

回溯来看,2023 年 2 月快手才陆续在哈尔滨、青岛等地开启本地生活业务的城市验证。彼时,快手本地生活青岛负责人向虎嗅透露,“青岛是快手生态较典型的中间端城市代表,开城一个月就做了 500 万 GMV,青岛模式具备极大的可复制性”——此后 10 个月,快手本地业务的齿轮咬合越发紧密,重点运营城市扩张至 16 个、代理商服务城市接近 50 个。

业务数据陡峭的都要仰起头看了,也难怪笑古会在大会现场连喊三遍,“快手是当下中国最大的(本地)服务增量平台,所有团购都值得在快手重做一遍”。

搁一两年前,台下合作商、广告商、媒体听他喊完表情应该是麻木的;如今看着活动大屏上动辄三位数的增长,竟有不少人应景地鼓起了掌——时代变了,快手的下沉体质现在看起来都变得眉清目秀。

值得一提的是,抖音在酒旅领域攻势凶猛,还直接促成快手与携程“牵手”——携程提供高品质、多元化的旅行产品和服务,如将景点门票、度假线路等优选产品供应链接入快手;快手则负责用流量助推、商品补贴、达人合作等方式进行转化。

别看电商、本地抓的紧,技术男程一笑也没落下 AI 投入—— 2023 年大模型热浪袭人,国内大大小小的互联网公司都出来喊过两嗓子,但快手一直没嚷嚷,直到本次财报会程一笑被分析师追问才亮底牌:“有信心在未来半年内,使大模型的综合性能达到 GPT4.0 的水平。”

结论

快速阅读完这篇文章,请点击文章顶部的链接获取最新资讯和福利!