量化私募的发展高高低低、虚虚实实、快快慢慢。

但无疑每一个大型(百亿级)量化私募都面临策略迭代的需要。

因为,这个市道就没有永恒有效的投资策略。

但如何迭代,就又是见仁见智的事情。

见惯了九坤、幻方、明汯这样的龙头私募,或许你不知道其他量化私募有多少种神奇的“迭代路径”和“升级思维”......

有的机构“半路出家”打造量化团队,有的量化策略穿透后一部分主观思维一部分量化想法,而且有时候,这样的策略短期收益还不赖!

这究竟该如何评价?

百亿私募竞逐量化圈

资事堂注意到:第三方机构统计的百亿私募名单中(截至2023年12月末),出现了一家J私募,且管理规模区间为100亿-200亿元。

另外,今年以来的量化业绩排名中, J私募的多只产品也在位列其中。

今年3月1日,J私募公告称:公司股东、员工及其直系亲属,使用1500万元自有资金,继续申购公司旗下量化基金产品。

可见,这是一个曝光处于上升期的量化机构。

产品身处“迷雾”

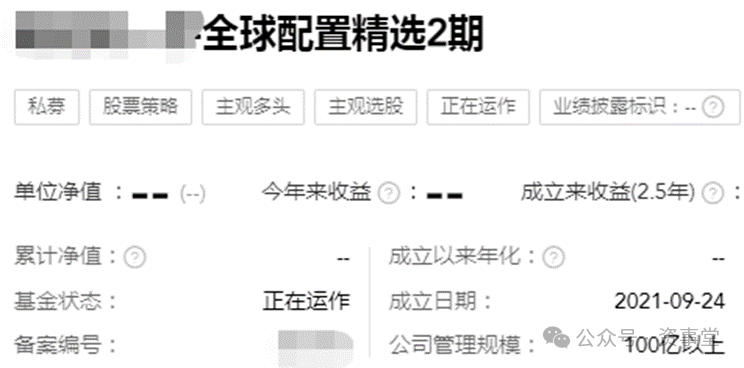

据私募排排网,J私募的产品线可谓“名目繁多”,涉及策略包括主观多头、中性对冲、FOF组合策略、量化多空、指数增强、全球配置、复合策略。

这家私募规模不到200亿元,但几乎参与着除固收外所有的策略,堪称“百货商店”级。

更为超乎“想象”的是:J私募还推出了一个类似“1+1”的私募产品,与一家上海百亿私募(主观多头策略)进行“合资”。

相当于投资者买入这只产品,就等于买了两个私募管理人的产品。

主观?还是量化?

但这样一家私募产品,却有一些外人需要费思量的策略产品。

资事堂注意到:J私募旗下有一只名为全球配置精选的产品,其策略在第三方平台上被标识为主观多头、主观选股。

但产品的运作报告却给出让人意外的措辞。

根据其最新的产品运作报告(截至今年2月末),文中多涉及量化和主观的混合表述。

比如:“目前基金仓位约85%左右,持仓行业主要配置25%电子、11%计算机、8%电力设备及新能源、7%机械、6%基础化工,其余行业配置均小于5%。”

再如:“本轮危机(1-2月份行情)其实可以看作是一次对策略反脆弱性的压力测试,也印证了我们对于自身量化策略的设计初衷,即结合逻辑和数据,基于对市场的理解和数据的规律构建模型。”

运作报告写道:“在有量化策略作为收益打底的前提下,我们得以对个股优中选优,随着市场风险偏好的修复,相信集中投资带来的潜在爆发力将更为凸显。”

主观和量化相结合?

按照J私募的说法,旗下股票策略产品属于“主动+量化”的结合体。

该私募官网有着如下表述:通过结合“自下而上的量化输出”和“自上而下的主动研究”,最终双向共振锁定投资机会。

这具体是如何操作的呢?

如这家公司月报所言,该机构喜好于市场风险偏好修复之时进行集中投资。

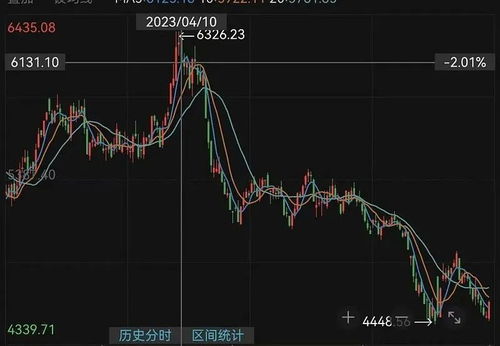

此外数据显示:上述产品1月份和2月份净值涨幅分别为-16.98%和19.21%。其中,2月份产生了相对于沪深300指数10个点的超额收益。

似乎,在市场大幅反弹之时,这家机构在仓位的“编排”上,加大了几个热门赛道的投资,主动选股的赛道更加强烈。

这个判断,更多是基于量化模型的输出,还是基金经理的主观行为?

这样的超额收益能否很多持续?

这是一个值得思量的问题。

结论:

量化私募的发展状况呈现出高高低低、虚虚实实的特点,高则取得丰厚的收益,低则面临转型的压力。然而,不论采取何种方式发展,都有其独特的优势和挑战。在当前市场环境下,量化私募要想持续发展,就必须不断迭代自身的策略,同时保持良好的风险控制能力。

建议:

对于投资者来说,应充分了解量化私募的风险特性,避免盲目跟风。对于量化私募而言,除了要不断提升自己的专业技能和管理水平之外,还需要注重品牌建设和客户关系维护,以提高客户满意度和忠诚度。

对于政策环境来说,政府应当加强对量化私募行业的监管,保障市场的健康发展。同时,鼓励创新和进步,降低量化私募面临的竞争压力。

总的来说,量化私募的发展前景仍然广阔,但也面临着诸多挑战。只有不断适应市场变化,提升自我,才能在这个快速发展的行业中立于不败之地。