随着本轮猪周期底部持续拉长,小市值上市猪企陆续撑不住了。

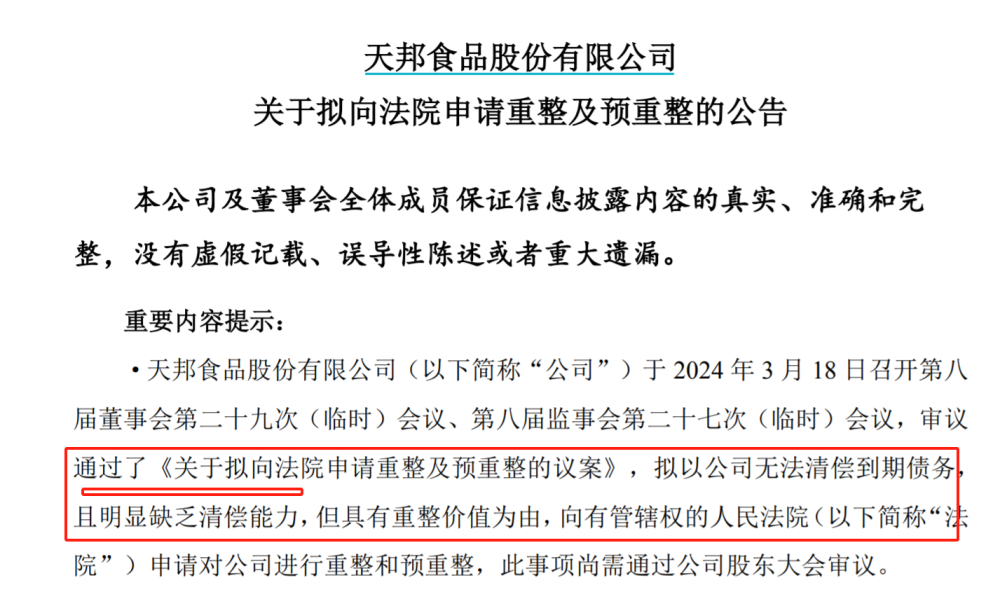

3月18日晚,天邦食品(002124.SZ)公告宣布,由于公司无法清偿到期债务,且明显缺乏清偿能力,公司拟向法院申请重整及预重整,本次事项尚需通过公司股东大会审议。

天邦食品是继正邦科技(*ST正邦,002157.SZ)、傲农生物(603363.SH)之后,第三家因无法清偿债务宣布重整的上市猪企。两年不到,三家重整,可见本轮猪周期底部的难熬程度,也是历史上唯一一轮猪周期内3家上市公司出现现金流断裂的情形。目前,正邦科技的破产重整实施完毕,傲农生物刚刚进入重整程序。

周期底部中,猪肉越卖越亏,天邦食品业绩持续亏损,现金流入不敷出,是导致公司债务累积无能力清偿的主要原因。2021年至2023年,公司归母净利润至少亏损85亿元,亏损规模是上市以来累计盈利规模的数倍,公司最新一期财报的资产负债率达到87%,处于历史最高水平。过去半年内,天邦食品不断出售参股公司股权,以回笼资金缓解短债偿付压力,但仍无法帮助公司摆脱重整道路。截至3月19日收盘,天邦食品股价报2.87元,放量下跌7.42%。

市场对今年一季度全行业亏损规模高于去年是有预期的,往后看随着产能去化持续进行以及能繁母猪规模环比缩减,料下半年的猪价将好于上半年。而在接下去几个月内,还会否出现负债高企的上市猪企宣布重整的情况,是市场关注的焦点。

本轮周期第三家重整的上市猪企

“温牧正天”(温氏股份、牧原股份、正邦科技、天邦食品)4家老牌上市猪企曾被并称为A股养猪板块四龙头,随着天邦食品倒下,4家中的2家在本轮猪周期底部被“熬死”。

天邦食品年内通过“卖子”补充现金流。一周前,天邦食品公告称,转让了参股公司史记生物技术有限公司(下称“史记生物”)0.41%股权,交易对价为2255万元。3月5日和2月底,天邦食品分别以1.37亿元、16.5亿元的价格转让了史记生物的2.5%、30%股权。三笔股权转让款合计约18.09亿元,截至目前,16.5亿元股权转让款已经到账。

即便如此卖力自救,天邦食品仍称,过去三年生猪养殖业务市场价格较低且时有非洲猪瘟疫病扰动,公司主营业务存在大额亏损,偿债压力持续增加,公司短期偿债压力依然较大,资产负债率持续上升,现金流压力持续增加。公司目前已无法清偿到期债务,且明显缺乏清偿能力。

天邦食品还表示,公司是否进入重整及预重整程序具有不确定性,重整是否成功亦存在不确定性。如果法院裁定受理公司的重整申请,按照深交所相关规定,公司股票将被实施退市风险警示(*ST)。

财报显示,2021年、2022年,天邦食品的扣非后归母净利润分别亏损49.05亿元、10亿元,仅两年的亏损规模就超过2007年上市以来的累计净利润规模,公司预计2023年扣非后归母净利润续亏26.5亿元~29.5亿元,即过去三年至少亏损85亿元。

净利润连续大额亏损导致天邦食品的资产负债表持续恶化。截至2023年9月30日,公司资产负债率达87.03%,为历史最高水位,是2020年末的整整一倍。截至去年三季度末,天邦食品的货币资金为6.75亿元,短期借款和一年内到期的非流动负债分别为26.91亿元、12.89亿元,短债偿付缺口约33亿元。

还有4家猪企资产负债率超过70%

市场对天邦食品宣布重整并不意外,一方面,农业农村部去年就提示过2024年一季度生猪养殖行业的亏损或重于去年同期,使得市场对当季度上市猪企的亏损有一定预期。另一方面,天邦食品的资产负债率(87.03%)高居猪板块第三名,前两名的正邦科技和傲农生物相继重整,三家公司是仅有的资产负债率超过80%的上市猪企。

天邦食品宣布重整消息后,市场更担忧的是其他负债高企的上市猪企能否扛过周期第五轮亏损底。数据显示,以去年三季度报告的数据划分,资产负债率排在天邦食品之后的分别是新希望(000876.SZ)、华统股份(002840.SZ)、金新农(002548.SZ)、新五丰(600975.SH),4家公司的资产负债率均超过70%。

新希望的业务体量最大,今年前两月共计销售生猪303.36万头,销售收入39.95亿元,该公司同样在积极回笼现金以补充流动资金。去年年底,新希望主动调整业务结构,为更加聚焦生猪养殖和饲料业务,转让山东中新食品集团有限公司51%股权,引入了新的战略投资方,交易作价27亿元,使得公司去年归母净利润盈利3亿元,扣非后归母净利润仍亏损45亿元。

引入战投以外,新希望计划通过定增募资补充流动资金。去年12月初公司发布了定增预案,拟募资73.5亿元,其中22.04亿元用于偿还银行债务,目前这笔定增尚未获得监管批准。截至去年9月30日,新希望的货币资金为115.96亿元,短期借款和一年内到期的非流动负债分别为164.56亿元、150.98亿元,短债缺口逾百亿。

另一边,新五丰在去年年底终止了双峰县石牛乡3600头原种猪场项目,并将该项目剩余募资资金1.86亿元永久补充流动资金。近日,公司出于资金需求计划把种猪抵押给了银行。3月18日晚,新五丰公告称,子公司龙山天翰牧业发展有限公司(下称“龙山天翰”)因自身经营业务发展需要,拟将龙山天翰的场内种猪1.3万头作为抵押,向银行申请2990万元的流动资金贷款,期限3年。

本轮猪周期底部时长已约两年,超长时间的底部拉锯战,考验上市猪企的现金流管理能力,头部猪企近一年的机构调研中提到最频繁的是关于成本下降的管控和降杠杆与负债。

中国养猪网显示,3月19日,全国外三元生猪价格报14.78元,同比下跌4.4%,环比下跌2.83%,本月以来猪价持续反弹,年后的整体表现强于市场预期,主要系压栏、二次育肥零星进场导致供应压力后延或是主因,同时今年春节后消费降幅或不及往年亦有所支撑。

按照能繁母猪的数据变化与产能出清节奏,2024年上半年或为本轮周期的最后亏损底,猪价走势有望先抑后扬,呈现逐季度上升,下半年的猪肉供应收缩或是大概率事件。多家上市猪企也在近期机构调研中表示看好下半年的猪肉价格回升至养殖成本上方,并预计今年整体猪价好于去年是大概率事件。

经过一轮猪周期底部的残酷洗礼,猪企生存状况日益严峻。尽管不少上市猪企面临亏损困境,但仍有几只公司的日子更难过。比如,天邦食品,曾经是A股四大养猪板块中的龙头,但在本周宣布重整的消息后,其昔日辉煌已被一片狼藉。此外,还有数家濒临破产的猪企正在挣扎求生。

这次的猪周期并没有因为时间而结束,而是继续深化,可能会造成更大的破坏。然而,除了市场对未来肉价趋势的预期之外,猪企还需要面对的问题是如何应对未来可能出现的困难和挑战。对于这些问题,猪企或许可以寻求外部投资者的帮助,或者寻找新的业务增长点。在这个过程中,企业也需要提高自身的运营效率和财务管理能力,以确保企业的可持续发展。

总的来说,虽然猪企的日子越来越难过,但是只要他们能够积极应对各种挑战,就有机会走出困境。在未来,我们需要看到更多的企业能够挺过这个难关,实现更好的发展。