投资者索赔正在进行中。

长卿

丨武丽娟

来源 | 野马财经

动用1.2亿元坐庄自家股票,公司实控人被重罚。

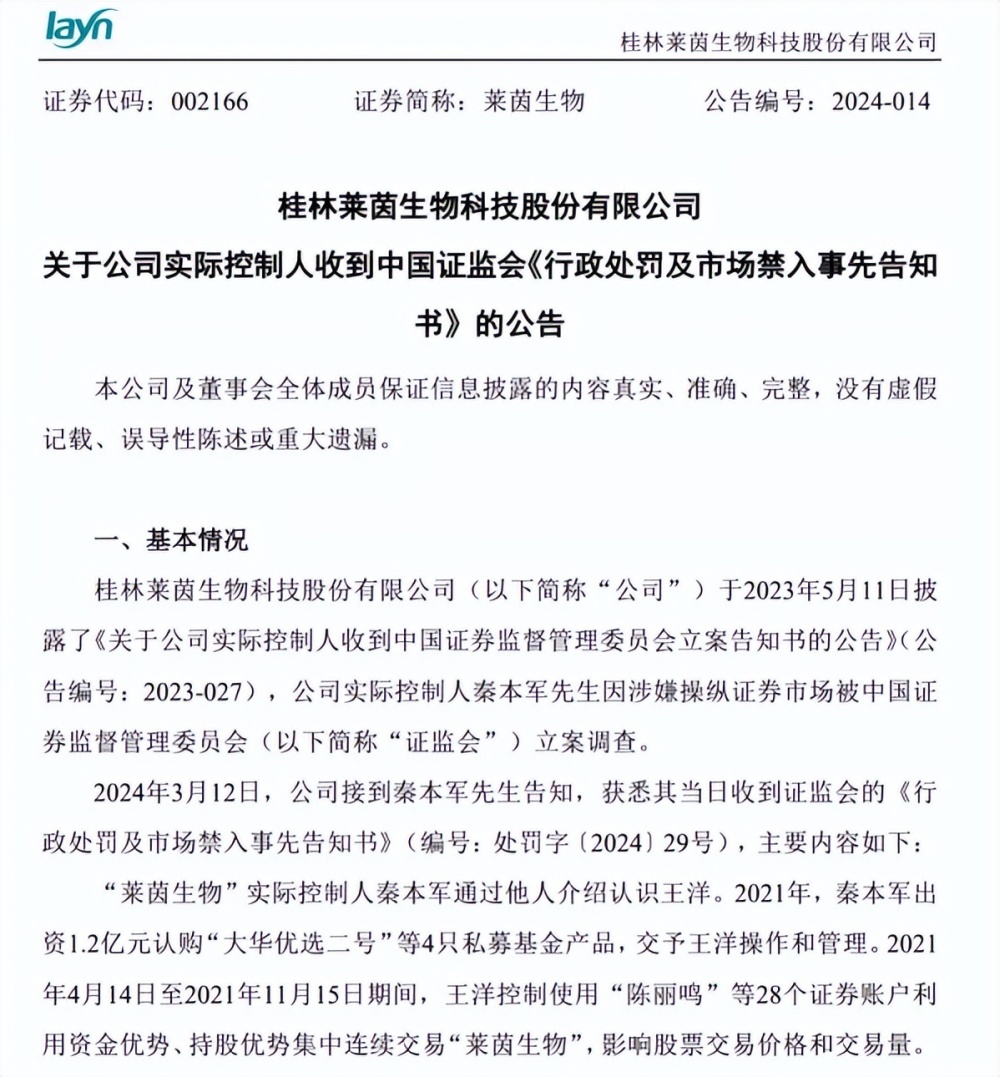

3 月 13 日,莱茵生物(002166.SZ)公告显示,公司实控人、董事长秦本军因操纵证券市场,与王洋二人处以414.56万元罚款,没收违法所得 138.18万元。同时,证监会还拟决定对王洋、秦本军分别采取 5 年市场禁入措施。

来源:罐头图库

其实早在 2023 年 5 月 11 日,秦本军因涉嫌操纵证券市场就被证监会立案调查。之后便立马引起市场的强烈反响,公司股价在5月11日及次日连续两天遭受跌停重挫。此次或因靴子落地,莱茵生物股价并未受到太大影响。截至3月15日,报收6.92元/股,市值51.35亿元。

1.2亿+28个账户坐庄自家股票

干了一票亏本的买卖?

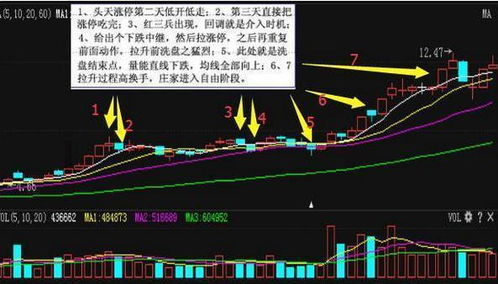

2021年,秦本军通过他人介绍认识王洋,此后,秦本军出资1.2亿元认购“大华优选二号”等4只私募基金产品,交予王洋操作和管理。从2021年4月14日至2021年11月15日期间,王洋控制使用“陈丽鸣”等28个证券账户利用资金优势、持股优势,集中连续交易“莱茵生物”,影响股票交易价格和交易量。交易数据显示,在这段时间内莱茵生物股价由7.94元/股上涨至8.68元/股,区间涨幅为9.69%。

不过,令人意外的是直到被证监会发现,这笔投入了 1.2亿元的操纵案,利润只有138.18万元。更具有黑色幽默意味的是,在他们卖出不久的2022年,莱茵生物就迎来了工业大麻的概念,股价一度拉升上涨50%。

证监会拟决定对王洋、秦本军分别采取5年市场禁入措施。由于被采取市场禁入措施后不得担任公司董事、监事、高级管理人员,这意味着,在莱茵生物担任董事长、总经理的秦本军,职务或将发生变动。

来源:pexels网站

上述结果无论从哪个维度来看,似乎都是一场“赔本生意”。但如果我们将时间线拉长,关注2022年莱茵生物股票暴涨后秦本军的操作,就能发现新的端倪。

早在2019年4月,在天然甜味剂等“甜蜜生意”之外,莱茵生物涉足工业大麻领域,宣布将在美国投建年处理原料能力5000吨的“工业大麻提取及应用工程建设项目”。因涉及工业大麻概念,这一消息发布后,莱茵生物的股价一路飙升。

2022年3月21日,莱茵生物披露了美国工业大麻建设项目进展暨签订受托加工意向协议,提及“工业大麻提取及应用工程建设项目”预计将于2022年6月30日前达成正式量产。受此利好刺激,莱茵生物股价直线涨停,在此后6个交易日内收获4个涨停,甚至在当年7月达到年内高点14.73元/股。

面对公司股价暴涨,秦本军并未采取行动,但是作为公司十大股东的蒋安明、蒋俊、蒋小三却均减持套现。根据其财报显示,2022年一季度末,三人持股均为3.45%,而2022年三季报末,三人持股则分别降低至2.55%、1.63%、1.04%,合计减持5.13%。彼时公司总股本约7.4亿股,若以此计算,大约减持超3700万股。虽然2022年1月19日,秦本军与蒋安明、蒋小三、蒋俊签署了《解除一致行动关系协议》,但秦本军与蒋安明、蒋小三、蒋俊为兄弟关系,也算是“肥水不流外人田”。

或被追究刑事责任

投资者索赔正在进行中

触犯法律必然会收到相应的惩罚。此案中,王洋、秦本军不仅被没收违法所得138.18万元,还被处以约415万元罚款(分别被罚207.28万元)以及5年市场禁入措施。

对此,有网友认为这一处罚并不重。北京商报评论员周科竞评论到:“莱茵生物实控人因操纵证券市场收到预罚单,从处罚金额看属于没一罚三的顶格处罚。但对于实控人处罚,应该更为严厉,可以考虑以涉案金额作为处罚依据,毕竟实控人操纵证券市场更具伤害性。”

罚没的靴子虽然落地,但后续影响仍在。

作为莱茵生物的实控人,秦本军涉嫌操纵证券市场的行为,不仅影响上市公司估值体系的公平公正,而且还会对其他投资者的投资决策作出误导,从而给以散户投资者为主的其他投资者造成重大经济损失。截至2023年第三季度末,莱茵生物拥有的登记在册股东人数高达6.07万户,平均每户股东所持股份对应的市值约为6.38万元。若以此时间节点的数据估算,平均每位股东在其后的市场波动中遭遇的账面亏损接近1万元。

现行《证券法》第五十五条规定,“操纵证券市场行为给投资者造成损失的,应当依法承担赔偿责任。”据此,莱茵生物的受损股票投资者可以主张民事赔偿。

去年秦本军因涉嫌操纵证券市场被证监会立案调查不久,新浪股民维权平台就收到过39件针对莱茵生物的维权。

北京时择律师事务所臧小丽律师表示,最高人民法院、最高人民检察院于2019年7月1日施行《关于办理操纵证券、期货市场刑事案件适用法律若干问题的解释》(下称《解释》)。根据这个《解释》,操纵证券、期货市场罪的定罪量刑标准其中有一条是,操纵市场行为人违法所得超过一百万元,即可入刑。而上市公司的控股股东或者实际控制人以及高管实施操纵证券、期货市场行为的,获利或者避免损失数额在五十万以上的,便达到了刑事立案追诉标准。对照两高的这个《解释》,莱茵生物的实控人存在被追究刑事责任的风险。

臧小丽律师初步认为,符合以下两个范围之一者有获赔希望:一是在2021年4月14日至2021年11月15日期间买入过莱茵生物股票的受损投资者;或者是在2021年4月14日至2023年5月10日期间买入过莱茵生物股票的受损投资者。(最终由法院判决认定为准)

关于操纵证券市场行为的索赔,早有成功先例,2019年12月27日,成都中院对全国首单操纵市场民事赔偿诉讼——恒康医疗案一审公开宣判,原告杨某诉请获得胜诉支持。这是1999年《证券法》颁布以来,全国操纵市场民事损害赔偿案件中第一单原告获胜的判决。

利润大降、依赖大客户

比起实控人 " 暴雷 ",公司经营业绩下滑更令人担忧。

2001年,《人民日报海外版》发表社评:“东方神果”走出国门。这个东方神果说的就是罗汉果,彼时广西罗汉果产量世界第一,刚从蒋志刚手中接手莱茵生物的秦本军也看好罗汉果市场。他花了大功夫去研究如何提取罗汉果甜甙。2005年,莱茵生物提交专利申请:一种从罗汉果中提取罗汉果甜甙的方法。自此,罗汉果提取的甜味剂成为莱茵生物的主打产品。

来源:pexels网站

2007年,莱茵生物登陆深交所上市,成为国内植提行业的首家上市公司。2019年,秦本军开拓工业大麻赛道,打造第二增长曲线。但2023年以来,随着下游消费市场需求增速放缓及主要产品价格下滑,莱茵生物业绩大幅下降。

今年1月,公司发布2023年业绩预告。预计全年归母净利润为7149.82万元至10724.72万元,同比下降40%~60%。扣非净利润2236.01万至3726.69万元,同比减少75%至85%。

莱茵生物表示,公司业绩下滑主要因为报告期内,客户去库存化导致的短期需求变化以及预期差所导致的竞争加剧等影响,同时由于部分存货计提减值、工业大麻项目折旧费用化等较上年大幅增加,导致净利润同比大幅下降。

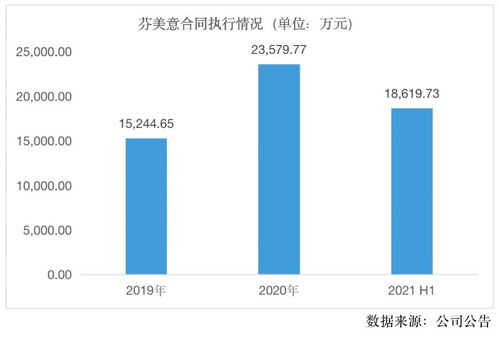

此外,莱茵生物还高度依赖全球香精香料龙头之一芬美意。去年6月,莱茵生物续约全球龙头芬美意。根据协议,2024年至2028年期间,芬美意预计将向莱茵生物采购不低于6.8亿美元的甜味剂及相关产品,最高合作金额或可达到8.4亿美元。

同时,莱茵生物发布公告称,公司与芬美意的销售金额分别为2.36亿元、3.92亿元和6.04亿元,分别占各年经审计营业收入的30.01%、37.18%、43.09%。不难看出,与芬美意的合作,成为莱茵生物天然甜味剂营收持续增长的最大保障。

但正如盘古智库高级研究员江瀚对“蓝鲸财经”所称,对于莱茵生物来说,最大的风险就是单一大客户风险,大家可以看到之前欧菲光(002456.SZ)的先例,任何一家公司如果过度依赖单一大客户就很容易出现问题。由于芬美意是莱茵生物的独家分销客户,一旦合同到期,莱茵生物的市场份额和销售额就会立刻受到影响,风险非常大。

当前秦本军自身也存在股份质押压力。截至2024年1月末,秦本军直接持有莱茵生物2.72亿股,持股比例36.57%,累计质押1.81亿股,占其所持公司股份总数的66.77%,占公司总股本的24.42%,且均为未来半年内到期,对应融资余额为3.6亿元。

不过,对于公司的未来,莱茵生物信心十足。相关高管曾强调,预计未来几年天然甜味剂行业将持续保持12%以上的行业增速是高确定性的。此外,随着行业去库存化的结束和客户需求的逐步恢复,公司2023年第四季度的营业收入同比增长超40%,毛利率较前三季度平均毛利率明显回升,公司业务重回良好增长态势。

你还知道哪些操纵证券市场案例?有受过这方面的损失吗?留言聊聊吧!

结论:

投资者索赔正在进行中。莱茵生物实控人秦本军因操纵证券市场,被证监会给予414.56万元罚款,并被决定采取5年市场禁入措施。这次事件不仅引发了莱茵生物股价下跌,也给该公司和其股东带来了负面影响。考虑到秦本军个人股票投资收益仅为138.18万元,如果按照5年市场禁入措施计算,秦本军可能面临严重的经济损失。投资者可以在遭受损失后寻求法律援助,保护自己的合法权益。

延伸建议:

1. 提高公司透明度:企业应加强对投资行为的监管,确保投资信息的真实性和准确性,防止欺诈行为的发生。

2. 强化内部风控:对于实控人进行强化的风险控制,如定期进行财务审计和合规检查,加强员工培训,提升员工风险意识。

3. 加强投资者教育:提高投资者的金融知识和风险意识,使他们了解自己权益受到侵害的程度和方式。

4. 完善法律法规:加强和完善相关法律法规,打击此类违法行为,维护市场的正常秩序。

5. 强化监管机制:建立完善的信息报告和披露制度,对于违规行为进行严厉打击。