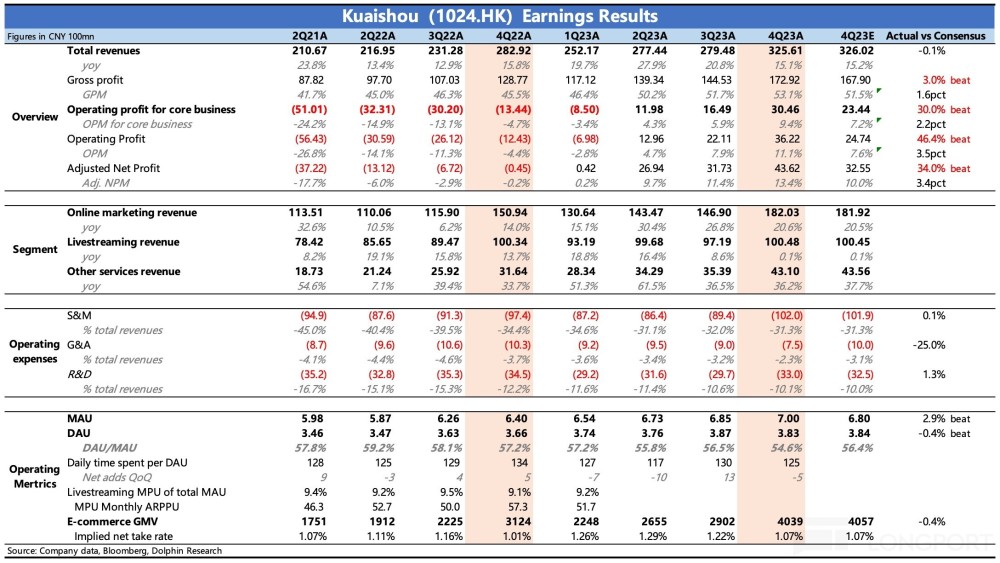

北京时间 3 月 20 日港股盘后,$快手-W.HK 发布了 2023 年第四季度财报,虽然这次收入基本符合预期,但利润在带宽成本下降、达人佣金比例调整优化下再次大大超出市场预期,最终 GAAP 下的经营利润率已经达到 11%。

具体来看财报要点:

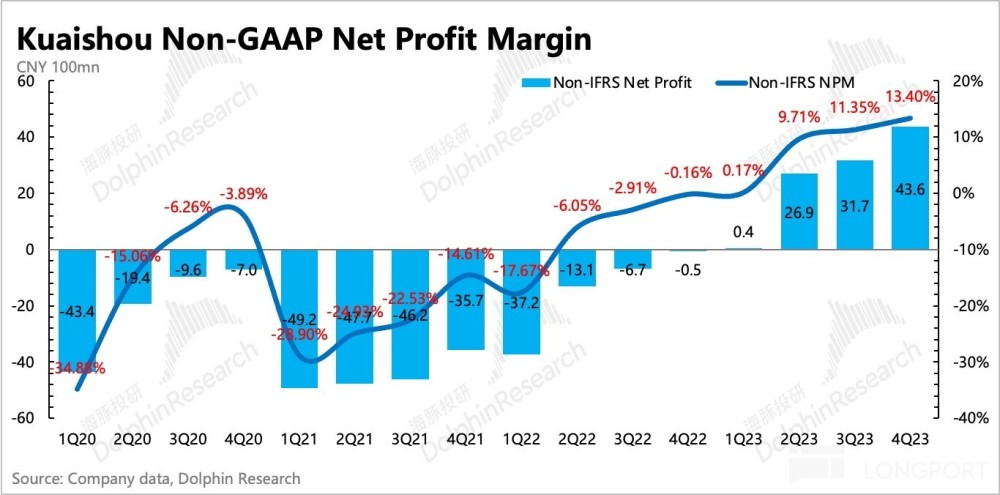

1. 赚钱停不下来:四季度快手的利润端再次显著 beat,主要源于毛利率的进一步提升(带宽成本下降、达人佣金比例调整以及低毛利率的直播收入贡献下滑)。不仅是调整后的净利润,GAAP 下的经营利润、净利润也都呈现逐季递增的趋势。四季度经营利润率已经达到 11%,中长期下有望在电商、广告的带动下进一步提高整体平台的变现效率。

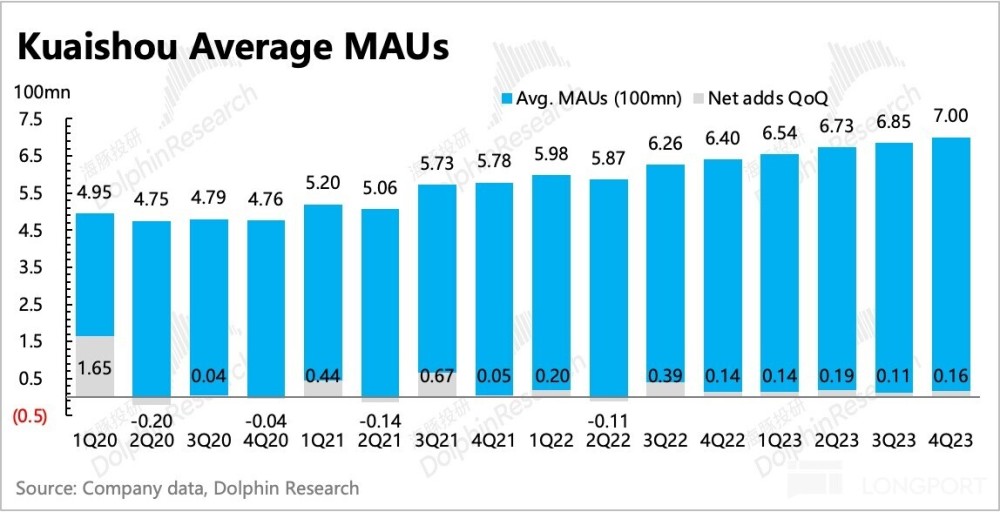

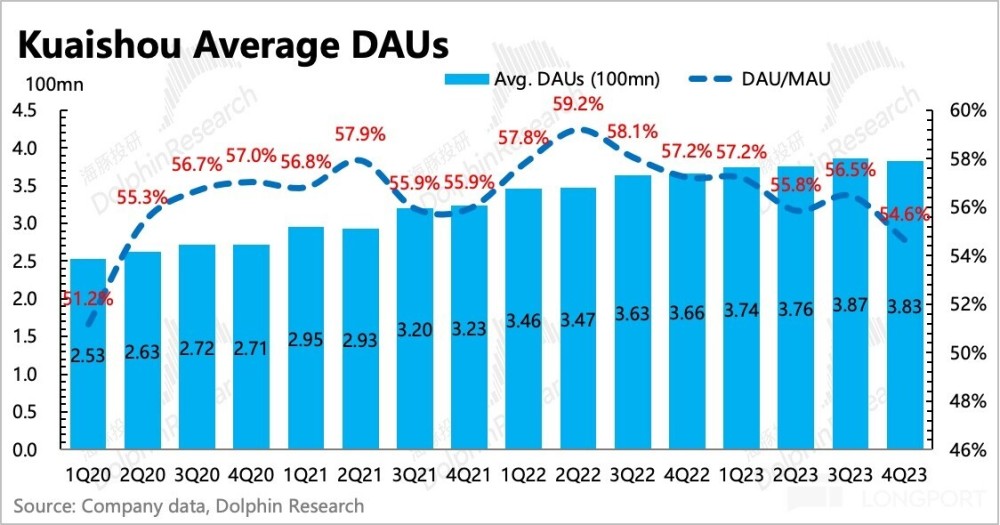

2. 时长下滑,但生态仍算稳定:快手四季度月活正式超 7 亿,环比三季度净增了 1500 万人。日活也提高到 3.83 亿,今年仍然是 4 亿 DAU 的目标。

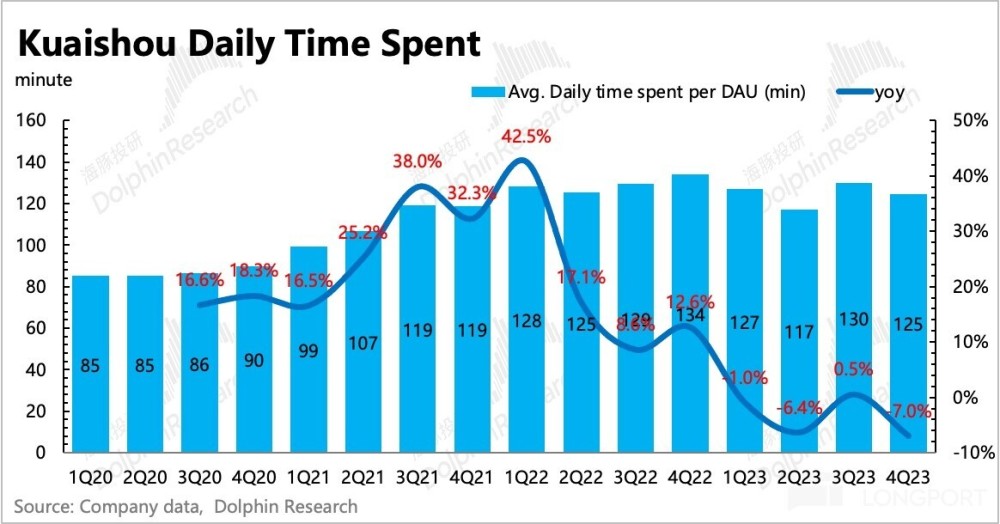

不过由于日均时长 125 分钟,同比下滑,从而带动四季度用户总时长也略有下降。不过前一年有世界杯带来的高基数影响,因此暂时不必过于担忧。

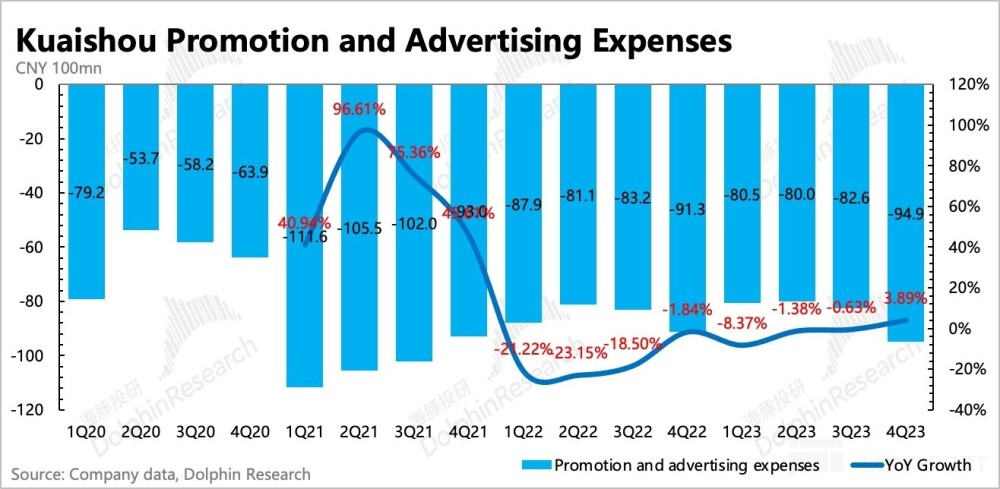

现在快手的电商属性越来越高,因此用户活跃度的变化与电商旺淡季变动更一致,而非往年娱乐属性更强的时候,用户活跃度随寒暑假变动。除此之外,四季度营销推广费用也开始回归增长,应该是配合电商节做了更多的促销获客。

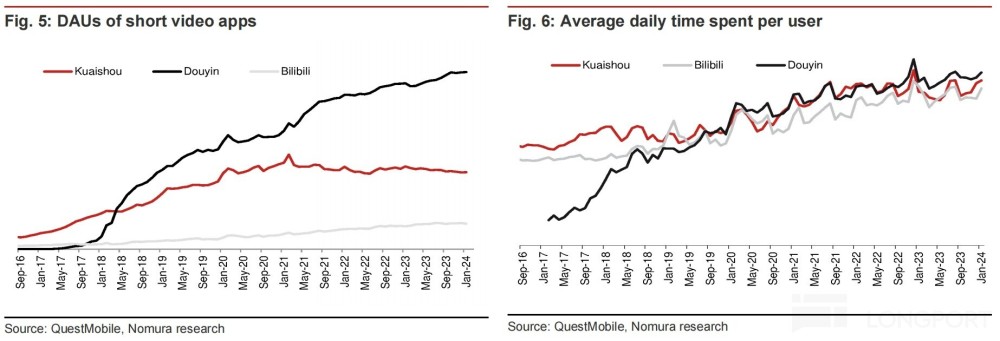

但就目前来看,在已有的大基数基础上,虽然有视频号、小红书加速的竞争,但快手仍然在小幅增加获客投放的基础上,依靠优质保持了生态流量的稳定,甚至还能继续以不小的幅度渗透。这样的实际表现与市场一贯的认知以及第三方数据监测的情况,还是有一定偏差的。

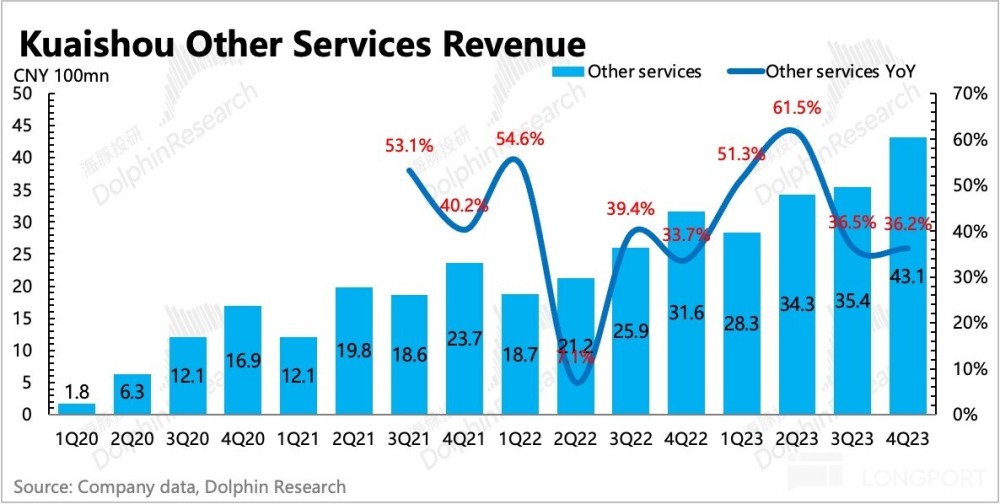

3. 收入靠电商,广告展望超预期:四季度总收入符合市场一致预期,其中主要驱动增长还是电商,包括内循环广告收入和佣金收入。

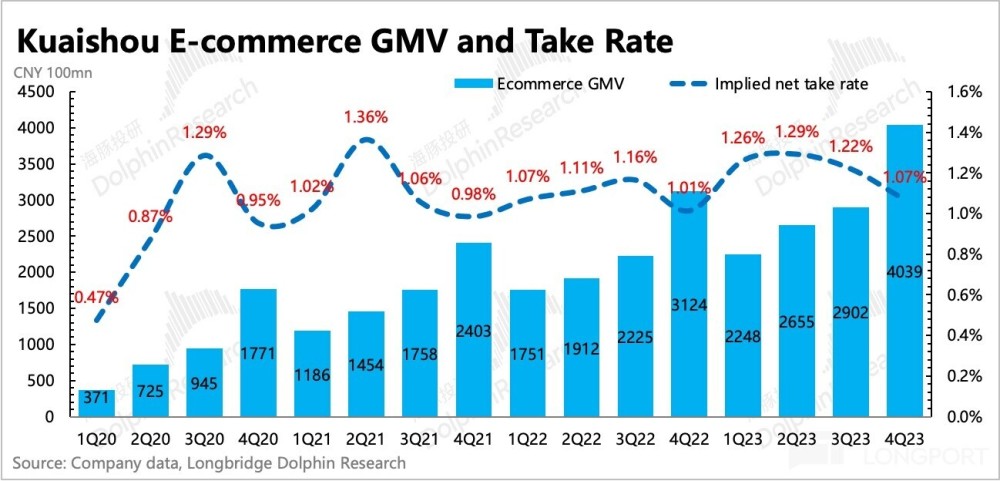

(1)四季度电商 GMV 同比增长 29%,全年实现 1.18 万亿,符合预期。不过 take rate 同比提升,使得整体佣金收入增长 37% 快于 GMV 增速。

(2)电商的高增长自然驱动内循环广告也有漂亮的增幅,不过海豚君通过拆分,发现外循环广告在四季度明显加速回暖,同比增长大约 15%。除了本身几个疫情受损、上年同期有监管影响的行业政策恢复外,还可能和爆火的短剧投流、《元梦之星》和《蛋仔派对》竞争买量有关。

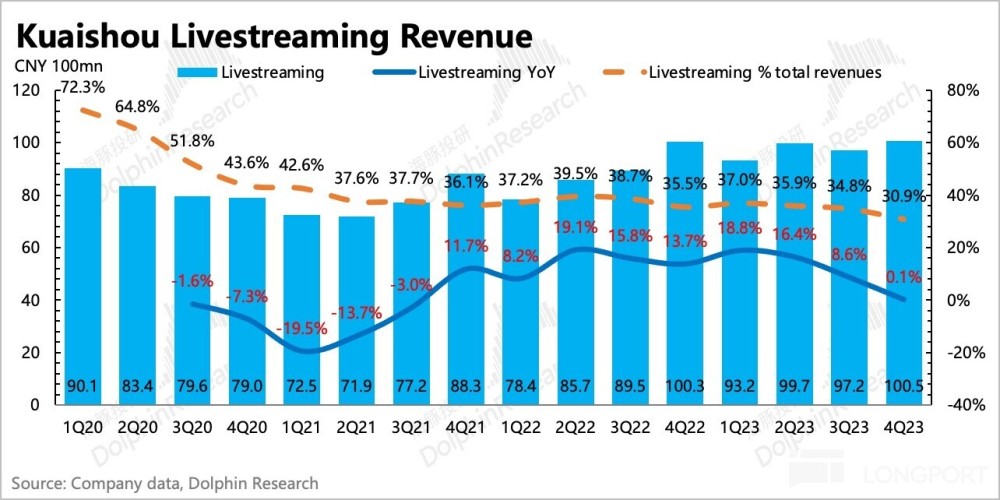

(3)直播业务则因为 6 月起公司开展对直播乱象治理的影响,四季度同比持平,基本在预期之内。逐季的增速趋势上能看出公司内部调整的力度在增强,公司指引今年会有高个位数的同比下滑。

(4)电话会上管理层对 2024 年一季度以及全年的收入展望都比市场预期的要好一点,尤其是广告业务。从业务拓展上来说,今年主要的战略一是泛货架电商,二是本地生活。公司希望泛货架电商 GMV 占比能够从四季度的 20% 提高至 25%-30%。

泛货架占比提升,与此对应的就是头部达人自营带货占比下降,这种细分业务结构的变动,有利于快手的吃到整个产业链中更多的利润分配(泛货架电商中,减少了达人佣金这一环),最终体现到佣金率的提升。

4、财报详细数据一览

海豚君观点

去年快手业绩连番超预期,尤其是自从二月实实在在的有了利润后,快手的变现潜力其实已经有比较清晰的展现。但从今天绩后的股价走势来看,似乎市场仍然对超预期的业绩指引不太买账。哪怕按照四季度的利润率水平(npm 10%),结合 2024 年的预期,目前市值隐含的 PE 为 15x,但这两年显然是快手盈利刚刚扭正,预计还是释放经营杠杆的窗口期,这样的估值显然与基本面的强势不匹配。

海豚君猜测,可能市场最核心的担忧还是两个一致被反复提及的问题:(1)业绩高增长的持续性如何?(2)被腾讯抛售的潜在可能性?

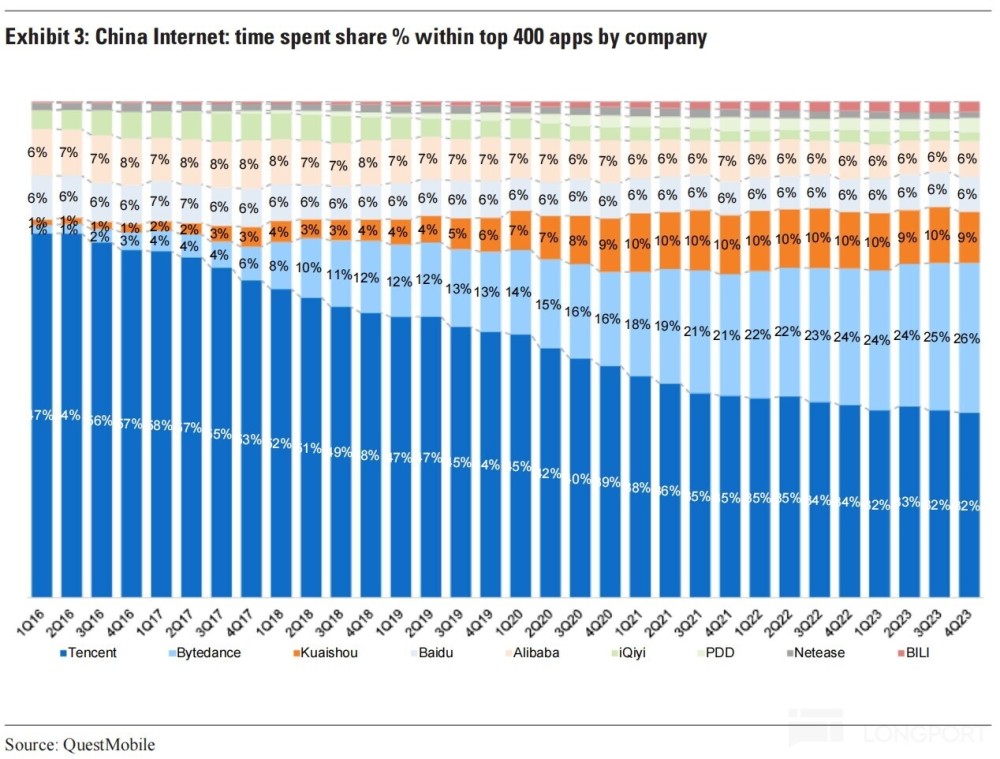

其中持续性的问题可能影响更大。质疑持续性,本质上是质疑竞争壁垒的问题,或者说是对快手能否成功应对竞争的 “信仰分歧”。短视频行业老大抖音一超多强,并且在积极拓展下沉市场,同时家底雄厚的老三视频号也在靠着母公司直接投喂流量,使得不少资金对快手的长期信仰不足。因此不知道何时业绩走过巅峰滑坡,生怕站岗。

第二个目前来看短期可能性不高,但昨天的腾讯业绩也大家也看到了,业务 “跛脚” 得厉害,游戏问题不小,因此才会大幅拉高回购预期来减少股东怨气。平白多出来要花 500 亿,这可能也会影响腾讯的现金流充裕,如果在主业经营/投资所需的情况下,还要满足股东比较可观的回报的话,那么不排除会考虑变卖一些资产回笼资金或者干脆做实物派息。

海豚君认为,结合当前的估值来看,至少在短中期,市场对快手的 “偏见” 没有消除。无论是公司给的相对明确的指引,还是实际情况下今年的年货节、三八妇女节,快手的电商表现均不俗。而外循环广告上,虽然离行业老大差距大,而且还有小红书、b 站等新平台跃跃欲试,但市场份额的角度,快手仍然在吃掉其他流量萎缩、ROI 较低的传统平台份额。

以下为详细分析

一、电商季加大推广获客

快手四季度月活正式超 7 亿,环比三季度净增了 1500 万人。日活也提高到 3.83 亿,管理层透露今年仍然是 4 亿 DAU 的目标。

不过四季度人均时长下降到 125 分钟,主要是娱乐淡季影响,同比下降则源于前一年有世界杯产生的高基数。

现在快手的电商属性越来越高,因此用户活跃度的变化与电商旺淡季变动更一致(二、四季度用户增长更高),而非往年娱乐属性更强的时候,用户活跃度随寒暑假变动。除此之外,四季度营销推广费用也开始回归增长,应该是配合电商节做了更多的促销获客。

但就目前来看,在已有的大基数基础上,虽然有视频号、小红书加速的竞争,但快手仍然在小幅增加获客投放的基础上,依靠优质保持了生态流量的稳定,甚至还能继续以不小的幅度渗透。这样的实际表现与市场一贯的认知以及第三方数据监测的情况,还是有一定偏差的。

展望一季度,由于本身是春节旺季,再加上年货节、短剧的热度,平台生态有望继续保持稳健。

二、电商达标,展望良好增长

四季度三大业务的增长仍然离不开电商交易的渗透——GMV 实现 4039 亿,同比增长 29%,符合市场预期。

除了快手一贯采取的品牌扶持战略,今年持续推进的泛货架电商预计也贡献了主要增量,四季度泛货架电商的 GMV 占比 20%,公司今年目标是提高到 25%~30%。四季度有电商大促,以及对泛货架场景的丰富,推动月买家达到 1.3 亿,环比增长 1000 万,2023 年活跃买家数 2.85 亿,相比去年增加 3400 万,在平台上渗透率以及达到 14%。

在电商交易上直接变现的是佣金收入,四季度实现增长 36%,除了有 GMV 高增长的拉动外,同样有 Take rate 佣金率提升的原因。

展望 Q1,据调研年货节、妇女节期间快手交易数据还不错,有望支撑一季度电商交易增长稳定,而全年公司指引也比较积极,预计全年 GMV 仍然能保持 20% 以上的增长。

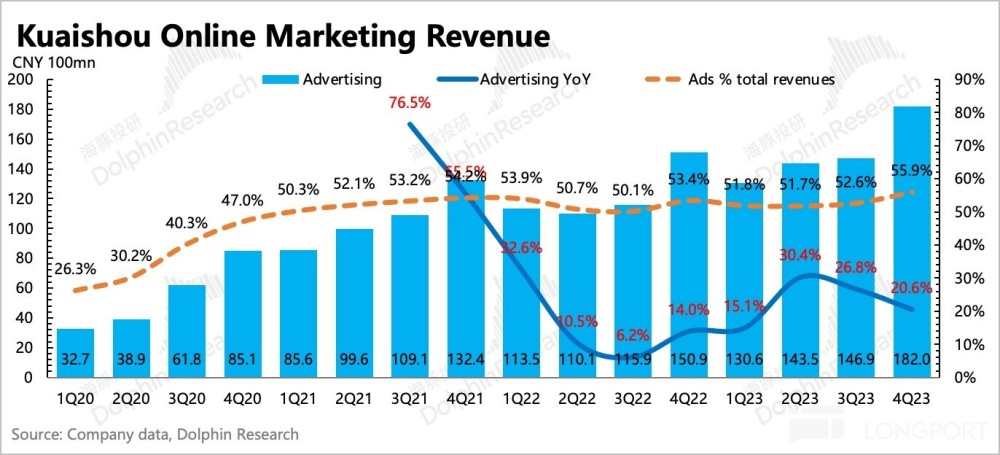

三、外循环广告加速回暖

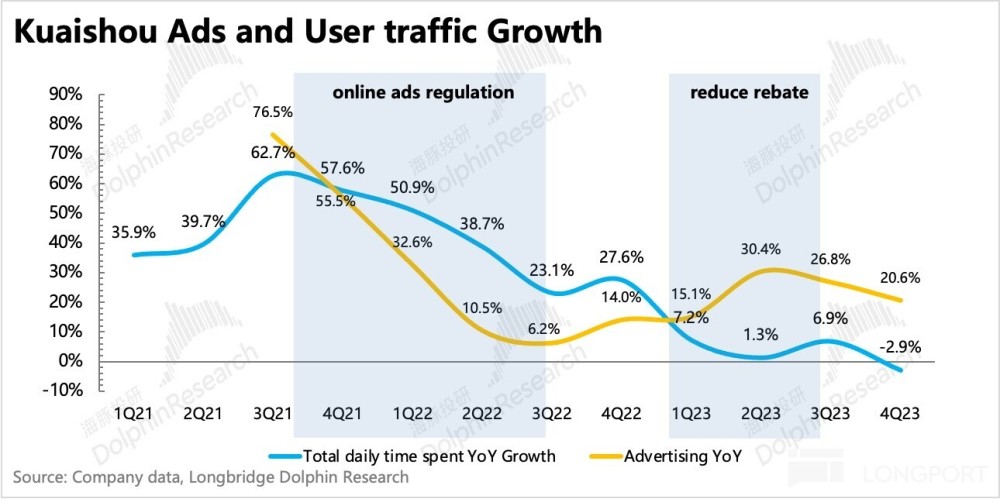

四季度广告收入基本符合预期,同比增长 20.6%,实现 182 亿元,因为基数抬高,因此相比三季度增速有一定放缓。不过如果将内循环广告(占比 55%)与外循环广告拆分单独看,海豚君估算,外循环广告增速可能已经接近 15%,相比三季度进一步加速。

由于时长流量增速同比下滑 2.8%,因此海豚君认为外循环广告的反弹可能体现出快手在四季度主动提高了广告库存,同时四季度用户购物意愿高,快手作为第二大短视频平台,商家可能也有动力为更高的广告单价 ecpm 买单。当然单价走高,本质上代表的是快手相对其他平台,无论是从用户量的角度还是转化率的角度,都具备相对优势。

除此之外,短剧的风靡以及《元梦之星》与《蛋仔派对》之间的对打,也让抖音、快手收益。

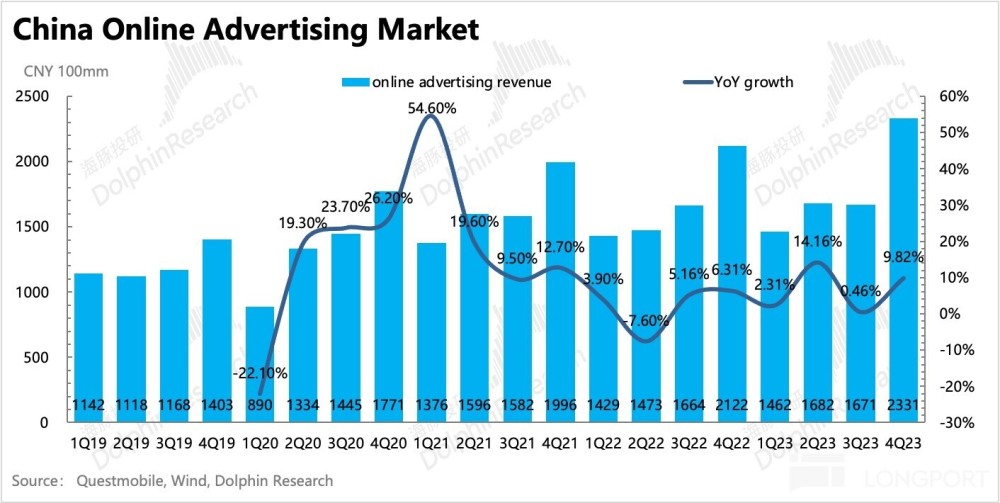

单看四季度,快手的表现超出整体线上广告行业,根据 QM 数据,四季度线上广告增速虽然有反弹,但快手仍然显著跑优于行业。

四、直播治理影响进一步体现

四季度直播打赏收入 100.5 亿,同比持平,已经能明显看出直播治理影响加深。

6 月快手开启直播整顿,因此下半年的增速承压基本也在预期之内。当然快手也在采取措施,减少整顿的影响。通过加速引入了公会主播(数量同比增长 40%),提高了直播热度(日均时长同比提升 30%)。同时再进一步拓宽直播场景,除了流量势头一直不错的快聘(招聘)、理想家(房产)等,9 月发起国艺传承计划,开始对曲艺、民乐、民间技艺等领域给予流量倾斜。

快聘(求职中介)和理想家(房屋中介),四季度增长情况:

1)快聘日均简历投放次数同比增长 200%(上季度同比增速也是 200%),高增长势头不减。

2)理想家业务四季度累计交易额超过 160 亿元,环比二季度的 140 亿,增长 15%。

五、成本继续优化,电商大促抬高营销费用

四季度快手实现 GAAP 下净利润 36 亿,仍然在环比快速增加的早期红利期,利润率提升至 11.1%。Non-GAAP 下净利润 43.6 亿(主要加回了 SBC 股权薪酬开支 6.5 亿),利润率 13.4%。

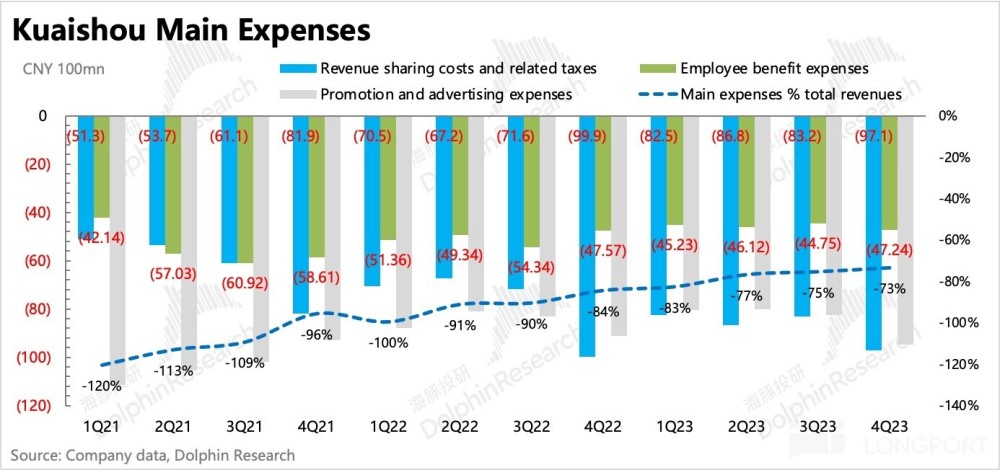

利润率的改善主要来自于成本端的带宽成本下降,其次由于直播内部调整、电商的达人佣金比例下降(泛货架比例提高),使得四季度收入分成成本也有明显的压缩,从三季度的同比增长 16%,来到四季度的同比下滑 3%。这几个成本的优化使得四季度毛利率同比提高近 8pct,环比也有 1.5pct 的改善。

费用上有裁员的优化,也有当季促销带来的增加。其中从股权激励支出的继续环比下降能够看出,公司还在裁员增效中。而最直接的员工福利开支费用,四季度同比减少 21%,全年都处于比较明显的瘦身中。快手这两年持续在进行组织变革,倾向于将集团业务扁平化,减少中间环节来提高人效。

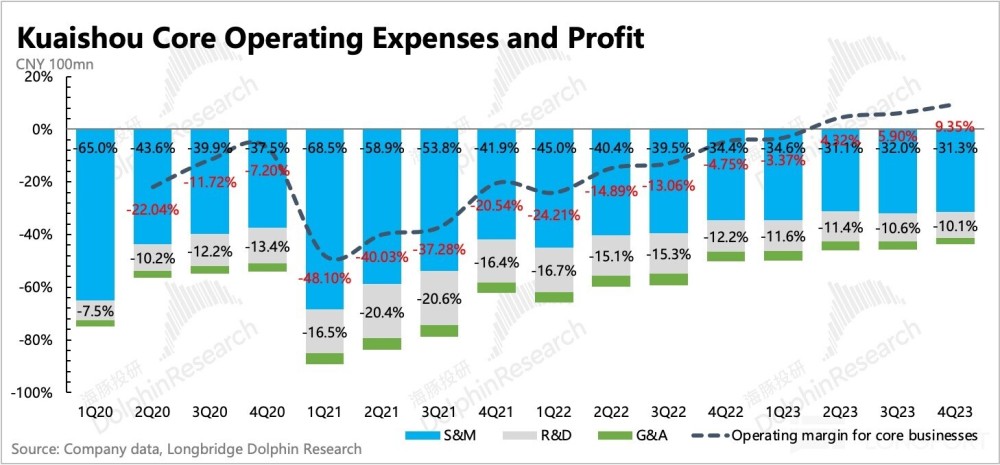

不过由于快手的净利润包含了一些利得收入(政府补贴、理财收入等),因此如果只看主营业务的表现,海豚君一般会关注核心经营利润指标(收入 - 成本 - 经营费用)。

四季度核心经营利润实现 30.5 亿,利润率 9.4%,显著超出市场预期(~23.4 亿),预期差的 6 亿同样主要来自成本优化。

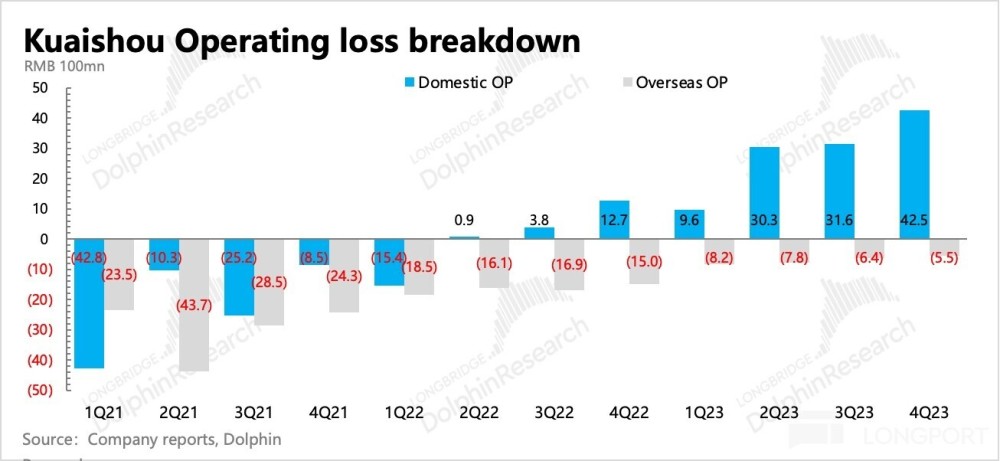

分不同地区(本土和海外)来看,本土市场是利润主力,海外市场的亏损也有明显减少。相比于三季度,四季度利润的改善,主要来自业务部门自身盈利的改善,而来自总部中台管理部门的资源整合作用在放缓,从一定程度上能够反映出,四季度组织架构扁平化调整已经接近尾声。后续利润的改善,更多的基于业务层面的变现效率提高。

结论如下:

首先,让我们看一下整体的形势。

1. 我们正在经历一场前所未有的新冠疫情,这对我们的经济产生了很大的影响,尤其是对于依赖旅游业、餐饮业和零售业的企业来说更是如此。这个情况可能会延续一段时间。

2. 尽管我们已经在疫情期间控制住了病毒传播,但我们还需要付出更多的努力来保护我们的人民和企业。这需要我们的政府、企业和公民共同努力。

3. 在这场疫情中,我们也看到了很多积极的一面。例如,人们变得更加团结,科技公司在应对疫情方面发挥了重要的作用。然而,这也提醒我们,尽管这些方面的进步非常快,但在疫苗接种方面,我们还有很长的路要走。

最后,我认为我们需要认真对待这个挑战,并从中学习和成长。只有这样,我们才能在未来克服困难,迎接更好的未来。