2月社融数据罕见地在15号晚间发布。贷款总量差、结构也没见改善,说明信贷需求仍然没明显恢复。于是,今年各家银行纷纷瞄准了对公客户开始发力,似乎重回了2015年前的“老路”,浩浩汤汤的几年零售转型大旗,为何此时转向?

01 开门红的主角

通常银行在1月会尽最大可能投放信贷,因为早投放早受益,在1月投放的贷款可为全年不断创造利息收入。特别是今年这种春节在2月的情况,一般春节当月是贷款比较弱的,所以对2月的贷款几乎不报太高期望,因此抓住1月的窗口期冲刺贷款规模十分关键。

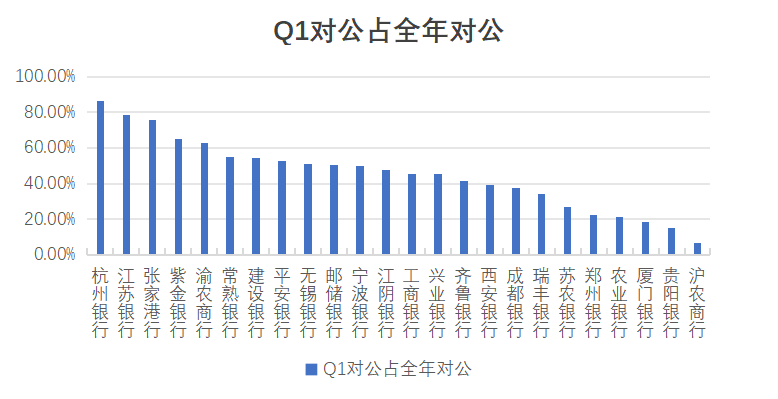

银行的贷款按照客群分为对公贷款和零售贷款。一般来说,银行在一季度开门红主要是投放对公贷款,占比可达全年对公贷款投放量的一半,最高的有80%,比如杭州银行、江苏银行都比较高。这是因为很多对公项目比如基建项目是一季度开工,不少工厂的扩建、翻新也是年初开始动工。

所以对银行来说,开门红的关键是抓住更多的对公项目进行投放。银行开始争夺起了对公客户资源。

02 零售贷款不香了

零售贷款的需求在年初就没有那么高了。零售贷款分为房贷、消费贷、经营贷和信用卡,而不少人是在春节前后拿到大笔年终奖,所以可支配现金是比较多的,而对于贷款的需求就比较少。因此零售贷款没有太多的季节性波动。

再加上,近几年零售贷款受到疫情和收入预期不佳的影响,老百姓贷款买房、贷款消费的冲动减小很多,所以各家银行也是一筹莫展,主打零售的一些股份行,一年下来也没做出太多水花。

零售贷款的收益率一般都高于对公,比如信用卡年化收益率高达10%以上,消费贷也有7%以上,前几年一直是各家银行的“香饽饽”。

但是,所谓高风险高收益,零售贷款的风险在于抵押物较少,很多贷款是以个人信用为筛选条件,而一旦该客户逾期不还,其实可以变现的抵押物不是很多,特别是对于消费贷、信用卡这些纯信用贷款而言。

其他方式比如催收的效果也比较有限,所以个人违约的成本其实是远小于企业的。在宏观经济压力比较大的时候,这种“老赖”就开始变多,以至于不少零售贷款出现坏账。

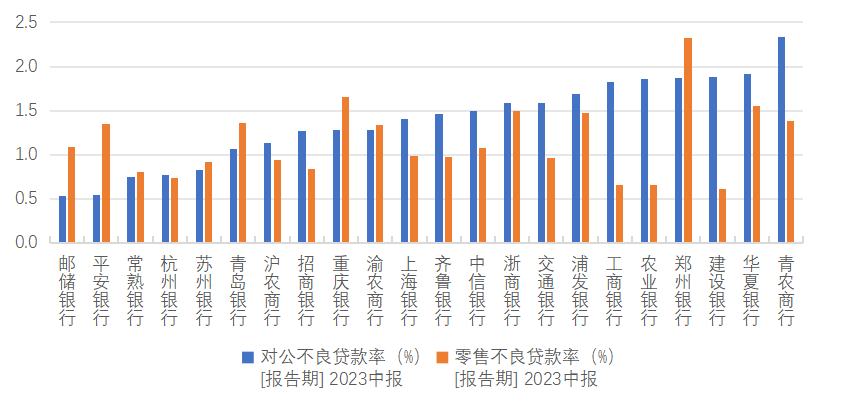

据业内人士称,去年下半年到今年年初,随着一些企业裁员、降薪的事件出现,零售贷款的坏账有增多的趋势。

对银行来说,尽管零售贷款收益率高于对公,但如果算上损失的坏账,以及零售业务要消耗更多的人力、物力,综合算下来零售贷款不如对公贷款赚钱。

03 叠满buff的对公争夺战

对公的赛道重新变得拥挤了起来,如何在这片红海中找到自己的位置?

特别是一向聚焦零售转型的股份行,现在一下子又转向到对公,难免要开始投身到与国有行、当地城商行的竞争中。所以各家使出了浑身解数,可谓叠满buff。

比如民生银行从去年年末就开始在多个城市举行“客商大会”。主要目的是汇聚各地的优质企业,并由总行或当地分行的领导亲自对接。一方面促成对战略客户的授信,另一方面也为参会企业搭建异业合作的平台。从而构建当地的企业生态圈,将产业与银行形成较好的双向互动。

据业内人士称,民生银行也开始让分行行长们扮演客户经理的角色,积极主动与当地企业对接,希望先人一步拿到合作的机会。

中信银行也是对公领域中的一个强有力竞争对手。

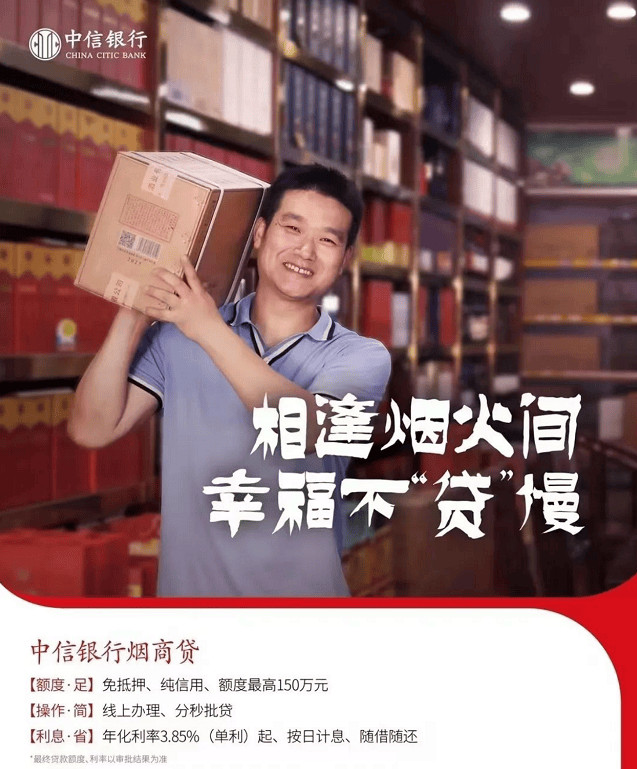

由于大股东中国烟草集团有一定的渠道资源,帮助中信银行触达到不少的烟草渠道商。利用春节前后烟草供需两旺的窗口期,中信大力营销和投放了拳头产品“烟商贷”,促进烟草在节前的生产和销售。

烟商贷的一则宣传海报上,印着年利率3.85%、最高额度150万元、线上办理等字样。产品额度相对较大,而且纯信用,办理起来比较快捷,产品定位鲜明,年初以来也取得了不错的投放成效。

平安银行也坐不住了。这家一向以零售主打的股份行,从去年下半年开始强调对公业务的发力。

3月15日平安银行业绩说明会上,新行长冀光恒说,“今年对公存贷款增长很好,资金业务也比较好,希望对公业务能顶上去,为零售争取喘息的机会。”

业内人士反映,平安近年零售发展过快,同时资产质量参差不齐,现在到了坏账逐渐暴露的时候,零售不良率明显高于对公,而且不良生成还有上升的趋势。

这主要是前些年授信门槛比较低,遇到经济下行,个人客户的还款能力下降比较快。再加上零售贷款的需求比较低迷,如果还执着于零售贷款的规模高增,那么必将是以降低门槛、降低收益率为卖点,来吸引客户。但这么做的后果又是资产质量的进一步下降——所以是恶性循环。

因此,平安银行开始在各地与国有行联手推出银团贷款,也希望分到对公的一杯羹。并且放权给分行,让分行更多地去挖掘当地的增长点,而不是处处受制于总行的信贷导向。资产荒难题下,总行的信贷导向不一定与当地分行的情况契合,反而可能束缚分行的手脚。

有意思的是,上海的两家银行近期均迎来新的领导班子,都是建行出身,且都寄望对公业务更上一层楼:

上海银行新任行长施红敏,在今年1月25日核准任职资格,上任之初便多次出现于各类合作协议签约仪式的现场,可见对于对公业务的重视程度较高。市场认为他有望带着过去高度依赖房地产行业的上海银行,走出泥潭,迈入新的发展阶段。

另一家是浦发银行,张为忠接替郑杨出任董事长。由于张为忠之前在建行主管普惠金融部,在任期间带领团队将普惠金融业务做到行业第一,“惠懂你”App成为拳头产品。有人认为,建行出身的领导班子有着较强的务实精神,或许可以带领浦发银行探索出适合自己的对公发展道路。

04 接下来会发生什么

加入对公客户的争夺,其实是银行面对需求疲弱的无奈之举。对公客户的利率较低,但是风险也相对较低,在严格风控的前提下多做一些优质对公客户的贷款,有利于银行降低坏账比例,从而增加利润空间。

同时,对公业务的单产相对更高,也就是不需要花费那么多人力物力尽量前期调查、后期跟踪,也就是不需要“人海战术”,相对来说需要付出的成本费用较少。

因此也有助于银行改善它的成本收入比例,达到降本增效的目的。毕竟对于很多吃着余粮的银行来说,目前能省一点是一点,降薪、提高应届生比例、部门合并等等,也都有出于降低费用的考虑,这些银行可能社招的坑位会变少,而应届生的坑位变多。

做对公业务,其实网点的数量并没有那么重要,所以对于网点数量比较少的股份行来说,还是有弯道超车的可能:最主要是扎根当地的经济,增加分行与当地的互动,特别是经济发达地区的资源倾斜可能会更多、综合经营的要求更高,以争取更多的优质客户。这样一来,经济发达地区的贷款利率可能还会有较多下降。同时可能开发更多适配对公客户的理财产品,对公财富管理或许迎来较大发展,以拓展中间业务收入。

历史常常是螺旋上升的,就像“零售转型”的大潮过后,又开始“重塑对公”,当下对银行来说,“活着”比“转型”更加重要。(来源:阿尔法工场银行家 :银妹妹)

最近的社会现象令人关注:金融机构对公业务的争夺愈发激烈,各大银行纷纷瞄准对公客户展开扩张攻势。然而,这种竞争的背后其实存在着一定的问题。

首先,银行的贷款总体上并未实现显著增长,导致对公贷款的比重仍较小。尤其是对公贷款,一直以来被视为缓解财政压力的主要手段之一。但近年来,随着市场需求的放缓以及贷款市场的利率下行,许多金融机构对公贷款业务面临压力。

其次,零售贷款的收益率相比对公贷款更具吸引力,尤其是一些对银行利润贡献较大的消费贷款和信用卡业务。在这样的背景下,零售商的贷款需求减少,使得各家银行不得不转战对公市场。

再者,由于宏观经济环境的复杂性和不确定性,个人消费者的贷款意愿也在不断减弱,这给对公贷款带来了更大的挑战。

对于这样的现状,专家建议银行应该更加关注对公客户,充分利用自身的竞争优势,提供更多优质的对公服务。同时,加强对中小微企业的支持,帮助他们克服融资困境。

总的来说,银行之间的竞争反映出信贷市场的复杂性和变化性,这对银行提出了更高的要求。只有持续创新和发展,才能在激烈的市场竞争中立于不败之地。