PCB被称为印制电路板,又称印刷线路板,作为电子产品中不可或缺的关键互联件,也被誉为“电子产品之母”。

作为电子信息产业的基础,PCB印制电路板行业市场规模巨大。根据中商产业研究院发布的《2023—2028年中国印制电路板(PCB)行业发展趋势及预测报告》显示,2022年中国PCB市场规模达3078.16亿元,2023年市场规模已增至3096.63亿元,预计2024年将增至3300.71亿元。

分地区来看,全球PCB制造企业主要分布在中国大陆、中国台湾、日本、韩国、美国、欧洲和东南亚等区域,中国大陆依旧占据了世界第一的重要地位。

从应用场景来看,通讯和计算机是PCB的主要应用领域,占据了全球市场近70%的份额。

就是在这样一个市场增长明显,中国大陆PCB产业优势显著的大环境下,PCB厂商破产、重组的消息却频频传来。

01

多家PCB厂陷入破产困境

近期,一则广州泰华多层电路股份有限公司重整投资人招募公告引起了业内热议。尽管广州泰华经营不善导致连续几年亏损,早已停产整顿,PCB厂商陷入重整,甚至破产也并不罕见。但作为一家生产经营近二十载的老牌PCB企业,且为A股上市公司超华科技的全资子公司,广州泰华走向重整自救之路仍令人唏嘘。

无独有偶,今年年初的时候,还有另一家老牌PCB大厂破产清算,这家公司是昆山铨莹电子有限公司。1月,根据全国企业破产重整案件信息网显示,昆山铨莹电子有限公司已进入破产清算程序,根据相关规定,公司与员工的劳动合同已于2024年1月31日解除。该公司尚欠付的工资和经济赔偿金将由管理人依法进行调查并公示,并按照相关法规由破产财产进行清偿。

除上述广州泰华、昆山铨莹电子深陷困境外,自2023年以来,已经有20余家PCB相关企业资不抵债,宣告破产。比如:深圳兴启发电路板有限公司、昆山华升电路板研发基地有限公司、江西新华盛电子电路科技有限公司、梅州华盛电路板有限公司、深圳市森宇通精密电路有限公司等均陷入了破产危机。

PCB市场的动态演变,犹如一面镜子,映射出市场竞争的残酷现实,更凸显了行业洗牌加速的紧迫性。

加速内卷带来的负面影响不只是一批企业关停,PCB上市企业的产品价格以及诸多厂商的营收与利润也在这个过程中不断下探。

02

加速内卷,八成上市公司被中伤

PCB行业整体景气度自2022年四季度开始显著下行,未能延续2021年的高增长态势。事实上,经过前几年强劲扩产,叠加目前行业寒意侵袭,企业新扩产能释放受影响,国内PCB产能或需更长时间来消化。此外,受市场环境和客观因素刺激,厂家此前为预防供应链风险而过度备库存提前透支了市场需求。

在激烈的竞争下,部分企业为了抢占市场份额,采取恶性竞争策略,导致PCB产品价格大幅下滑。比如去年一季度,部分PCB厂商针对车用PCB产品陆续降价,以降幅10%至15%策略抢单,该降价幅度于近年罕见。

重压之下,不少厂商发布年度业绩预亏的公告,部分中小企业更是面临生存压力。

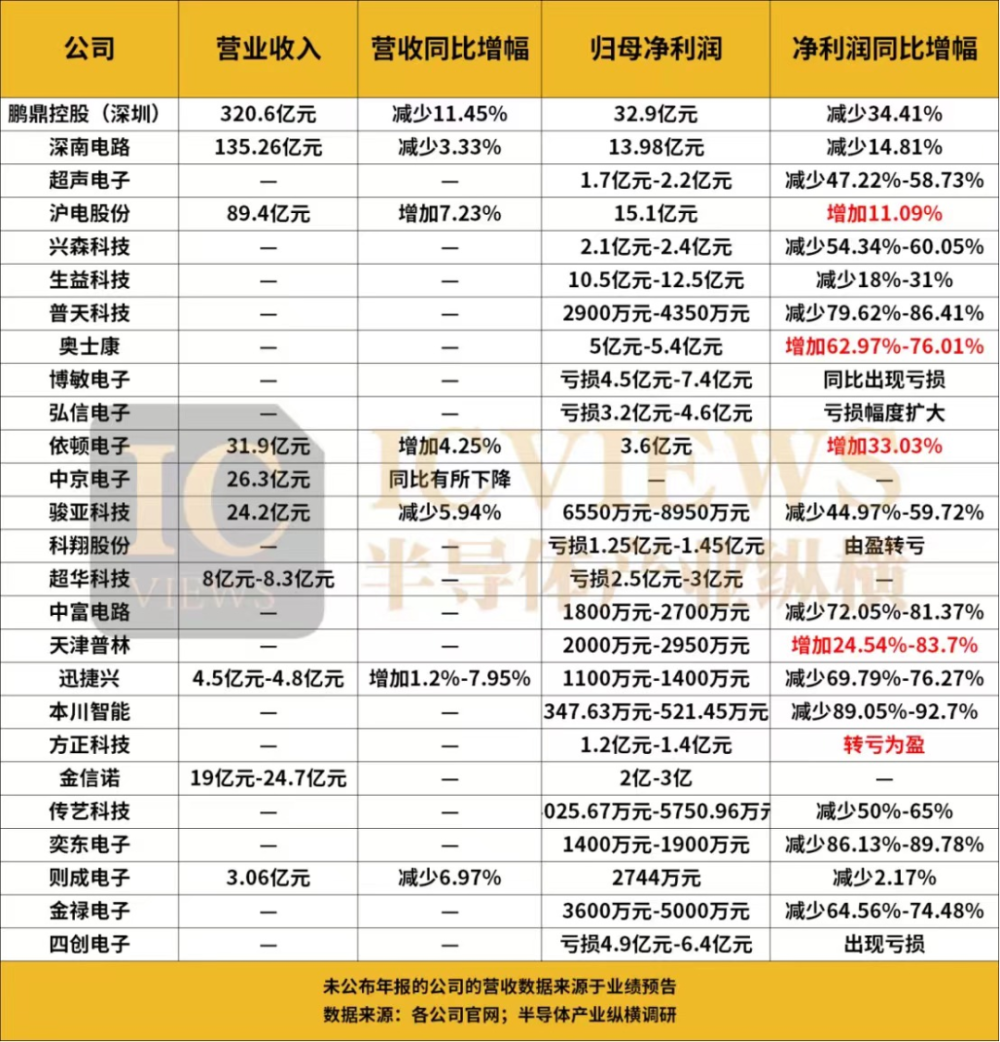

根据不完全统计,当前在A股上市的PCB企业超30家,包括鹏鼎控股、东山精密、深南电路、沪电股份、景旺电子等。从2023年业绩情况来看,在订单量不足,产品价格大幅下滑的情况下,除沪电股份、奥士康、依顿电子、天津普林、方正科技等五家公司的净利润相较去年有所增加,此外的其他20余家公司的净利润均同比下降。

上图可见,多数公司盈利空间遭受挤压,陷入“增收不增利”或营收双降的局面,其中以消费电子为主要客户的PCB厂商首当其冲;而产品主要布局汽车电子、新能源等下游应用市场的企业受到的冲击则相对缓和。

通过以上公司的业绩预告及年度报告还可以发现的一个点是:国产PCB厂商大者恒大的现象非常明显,主要的PCB厂商占据了市场绝大多数的份额,而其余的中小公司不得不在剩下的小范围土壤中加速内卷。

03

市场初步回暖

实际上,自2023年第四季度开始,就有不少PCB企业表示当前境况较第三季度有所改善。

在消费端需求回暖、第三季度新机发售掀起购买热潮的背景下,PCB产业出货量上涨,存货周转率提升,不过产业整体库存仍处于高位,随着手机市场需求上升,第四季度产业去库存效果加速。

世运电路在2023年12月上旬表示,“目前产能利用率在85%~90%,跟第三季度相比稍高”;中京电子证券部人士称,产能利用率总体比第三季度好些,从公司内部来讲,有回暖迹象。

进入2024年1月份,从当前情况看,价格下滑(尤其HDI-高密度互连板价格下滑的幅度非常大)、产能过剩、需求不足以及未来的不确定性等问题普遍还在延续,但已经进入收尾阶段。

接下来,行业则要重新进入到一个新的成长轨道当中。

04

PCB正在进入新的成长轨道

2024年PCB市场的几大驱动因素主要包括:

第一点,手机高端化的同时拉动了对PCB的需求量。Canalys数据显示,2023年第三季度,全球手机市场销量同比下降,但国内智能手机高端市场销量同比增长12.3%;另据IDC数据,2023年上半年中国折叠屏手机市场出货量为227万台,同比增长102%。这意味着,手机市场趋向“高端化”,折叠屏手机起量拉动高端PCB品类需求增长。

第二点,AI的蓬勃发展也为产业带来了结构性机会。AI技术的发展推动了高性能计算芯片的需求,直接拉动了PCB产业规模的增长。随着PCIe协议的升级、传输速率和PCB层数需求增加,市场对于PCB材料和制造工艺的要求不断提升,由此增加了PCB的价值量。比如在由ChatGPT引爆的AI服务器市场中,高算力需求大热,催生对大尺寸、高层数、高阶HDI以及高频高速PCB等产品的强劲需求。

第三点,机器人产品也需要大量柔韧性、可弯折、高精密度的需求场景,需要较多配套使用FPC(柔性电路板)等产品。就在近日,英伟达表示准备进军人形机器人产业。

第四点,新能源汽车强劲发展亦带动HDI、FPC等产品在ADAS、智能座舱的应用。汽车对于 PCB 的要求是多元化的,单双面板、4 层板、6 层板,8-16 层板分别占比 26.93%、25.70%、17.37%,合计占比约 73%,HDI、FPC、IC 载板占比分别为 9.56%、14.57%、2.38%, 合计占比约 27%,可见 PCB 多层板仍是汽车电子的主要需求。车载 PCB 需求以 2-6 层板为主,在整车电子装置成本中的占比约为 2%左右。

回顾PCB产业这一年的发展历程,市场呈现价格下调、竞争激烈的同时,也展现了投资扩张与高端品类的蓬勃发展,而这一系列的积极讯号都预示着产业的重生与蜕变。

05

高端PCB被寄予厚望

从PCB产业的发展进程来看,欧美及日本等发达国家起步早、产业成熟、竞争优势明显。数据显示,21世纪之前,美日欧占全球PCB生产70%以上的产值。自2000年以来,亚洲PCB产业开始全面崛起,尤其是中国,凭借着在资源、政策、产业聚集等方面的全方位优势,开始全力发展PCB产业。

在全球产业中心向亚洲转移的过程中,中国已经成为PCB全球制造中心。数据显示,自2006年开始,中国正式超越日本成为全球最大的PCB生产基地。2022年,中国PCB产业总产值已经达到442亿美元,占全球的54.1%。近年来,随着更多的企业加大技术研发和产业投入,中国PCB产业的集群优势更为明显,很多PCB厂商在各细分领域形成了自身的竞争优势与议价能力,但是值得注意的是,中国在高端PCB板领域的技术和产能仍有待提高。

随着全球电子信息技术迅速发展,5G、AI、云计算、大数据等应用场景加速演变,对PCB性能提出了更高的要求,如高频、高速、高压、耐热、低损耗等,由此催生对大尺寸、高层数、高阶HDI以及高频高速PCB等产品的强劲需求。

比如仅仅是从PCB的层数变化来看,AI模型需要提高算力来管理越来越大的数据量,现有主流的服务器、存储器的封装基一般为6-16层。进入人工智能大规模商用时代,16层以上的高端服务器将成为市场主流,甚至随着技术需求不断提升,PCB的层数也将不断递增,背层数超过二十层的产品也将逐步加大市场供应量。其中,AI训练阶段服务器的PCB将普遍达到20层以上。更高端的PCB无疑可以为AI作业提供更稳定、更高效的支持。

综合来看,高端的PCB板具有高可靠性和稳定性、较高的集成度和性能、较低的功耗和较高的传输速率以及较长的使用寿命和较低的维护成本。目前,已有不少产业链厂商加码布局高频高速PCB板等高端PCB。

比如鹏鼎控股AI服务器用板已开始量产;生益电子目前已经成功生产多款AI服务器产品用PCB,部分项目已进入量产阶段;中京电子FPC产品小批量应用于人形机器人领域;四会富仕可提供包括毫米波雷达在内的新型汽车电子用PCB。

崇达技术声称将加快高端板产能的扩产、科翔股份拟掷20亿新建高端PCB智能制造工厂,近期多地相关项目也在陆续签约、开工,预示着高频高速高层高阶PCB市场或将继续蓬勃。

业内的投资方向也暗示了高多层板的明朗前景。根据CINNO Research公布的数据显示,2023年1-6月中国(含中国台湾)线路板行业内投资资金主要流向高多层板,金额约为826亿人民币,占比为58.3%;IC载板投资总金额约为255亿人民币,占比为18.1%;覆铜板投资总额约为173亿人民币,占比为12.2%;FPC投资总额约为94亿人民币,占比为6.6%。

再看高端PCB板的市场价值,据QY Research调研团队最新报告《全球高端PCB市场报告2024-2030》显示,预计2030年全球高端PCB市场规模将达到1153.4亿美元,未来几年年复合增长率CAGR为6.8%。

展望2024年,高端PCB被寄予厚望,高阶产品有望在AI服务器、新能源汽车、5G等领域持续渗透,行业公司亦聚焦于此展开竞逐。

结论是