本文来源:时代财经 :郭鹏

用三年时间让牛酒重回百亿销售规模——这是顺鑫农业(000860.SZ)旗下白酒品牌牛栏山在年初给自己定下的目标。

据牛栏山酒厂母公司顺鑫农业(000860.SZ)财报,该公司白酒业务曾在2019年突破百亿元营收大关,达到102.89亿元,且2020年、2021年均保持百亿高位,白酒业务营收分别为101.85亿元和102.25亿元。但到了2022年,公司白酒营收跌破百亿,滑落至81.09亿元。

百亿营收意味着什么?2019年,只有7家上市白酒企业营收破百亿,分别为茅台、五粮液、洋河、泸州老窖、汾酒、古井贡酒和顺鑫农业。顺鑫农业白酒营收排名第7,仅比第五名汾酒低15.91亿元。而2022年,顺鑫农业却成为上述7家企业中唯一一个营收下滑、跌破百亿的公司。

与此同时,牛栏山母公司顺鑫农业也已经连亏两年。2023年,公司预计净亏损为2.5亿元-3.7亿元,2022年净亏损规模为6.73亿元。

想重拾百亿风光,牛栏山正抓紧研发步调。在2月举行的“2023年度厂务公开暨总结表彰大会”上,牛栏山酒厂方面表示,2023年正在研发牛栏山白标、新北京等低端新品,以及工匠牛、義信號等高端新品,并在2024年毫不动摇的稳定和发展陈酿大单品,不断延续产品周期。

牛栏山白酒按照价格分为低中高三档,价位分别对应低于10元/500ml、10元-50元/500ml、高于50元/500ml。低档酒代表品牌为陈酿、传统二锅头,中档酒代表品牌为珍品、金标陈酿、牛栏山一号系列,高档酒代表品牌为经典二锅头、百年牛栏山、魁盛号系列。

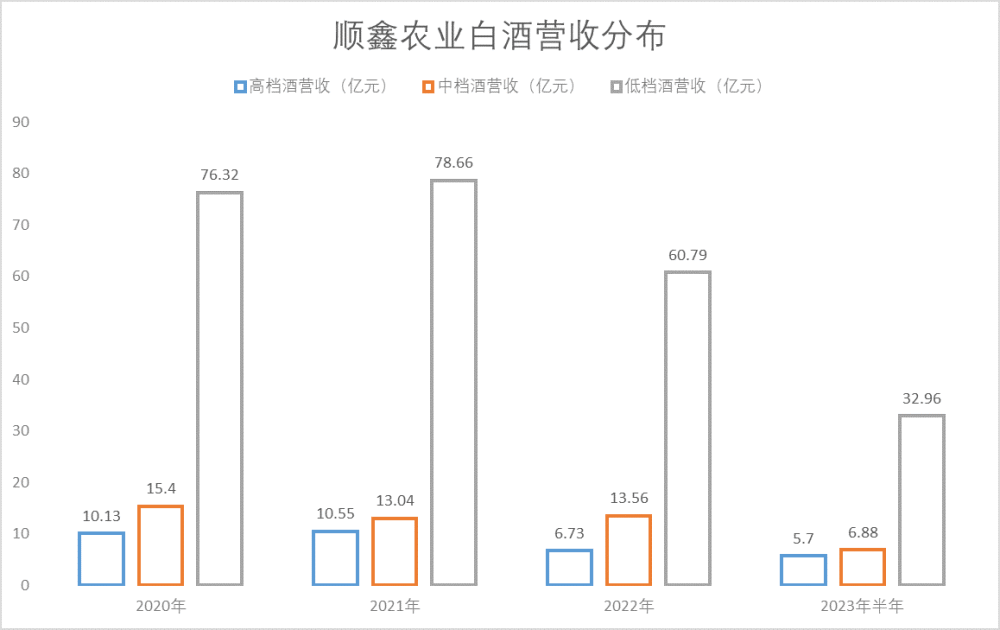

虽然低档酒售价低于10元/500ml,但却为顺鑫农业白酒业务贡献了超过7成收入,是顺鑫农业绝对的收入主力,公司2022年年报显示,低档酒营收占比达74.97%。

2024年开年,顺鑫农业即针对低档酒有所动作,放出了近年来多次使用的涨价大招。1月13日,顺鑫农业发布公告称,拟对42°125ml、42°265ml、42°500ml、52°500ml等4款牛栏山陈酿进行调价,每箱上涨6元。

百亿营收目标背后藏着顺鑫农业的进取心,然而下滑的营收和不断涨价的动作,真的能够撑起这份进取心吗?

3年来涨价6次,白酒收入却下滑

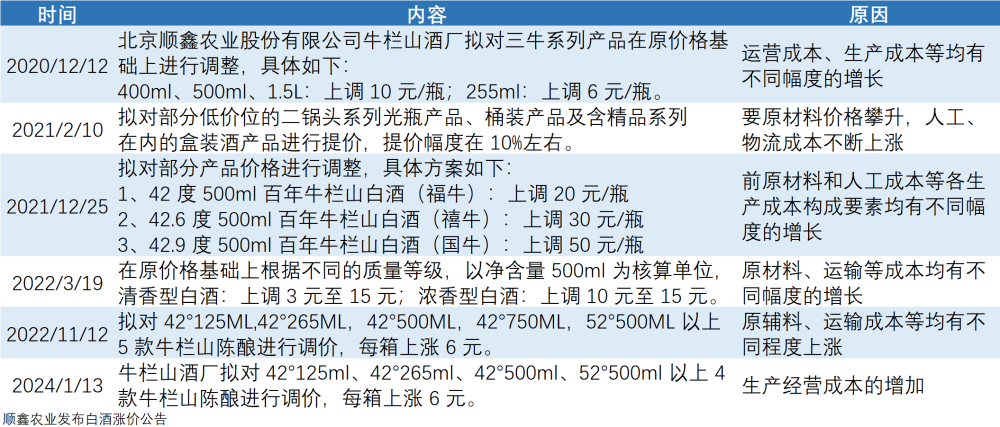

近年来,顺鑫农业多次提高白酒产品价格。据时代财经不完全梳理,自2020年12月至今,顺鑫农业共计发布6次白酒涨价公告,涉及不同价位产品。其中,共有4次涨价涉及低档酒产品,分别为2021年2月、2022年3月、2022年11月,以及2024年1月。其余两次涨价则分别在2020年12月和2021年12月,涉及顺鑫农业旗下高端白酒产品。

图片来源:时代财经制图

而今年1月的提价获得券商看好,被认为有助于提高公司业绩表现。德邦证券表示,2022年,42°500ml、52°500ml牛栏山陈酿销售量分别为30.2万千升、1.2万千升,分别约占整体销售量的60.8%、2.4%,提价幅度约6%,核心单品提价有望提升白酒业务毛利率和盈利水平。

虽被外界看好,但从过往表现来看,牛栏山白酒提价,并不总是利好业绩。

牛栏山分别在2020年、2021年、2022年和2024年进行了1次、2次、2次、1次调价,而在2020年,顺鑫农业白酒业务营收下滑1.01%,2021年仅微涨0.40%,2022年更是出现大幅下滑,同比降低20.70%。

2022年,主力产品低档酒营收为60.79亿元,同比下降22.71%,高档酒产品降幅则高达36.22%。低档酒的不佳表现延续到了2023年,据该公司2023年半年报,2023年上半年,公司低档酒营收32.96亿元,同比下降13.75%。

针对这一现象,时代财经以投资者身份致电顺鑫农业董事会办公室,对方表示,目前低档酒的消费次数、消费频率、消费场景等尚未恢复,因此造成白牛二(即陈酿)等低档酒产品收入下降。

价格上涨,营收下降,这意味着顺鑫农业卖出了更少的白酒,势必造成库存积压。据顺鑫农业2023年半年报,42度500ml牛栏山陈酿酒库存量达2.65万千升,同比增加269.22%,约合5300万瓶。

图片来源:时代财经制图

涨价也带不动营收,库存节节攀升,牛栏山卖不动了吗?实际上,2015年-2019年,顺鑫农业白酒业务营收一直保持高速增长状态,2018年营收更是同比增幅达43.82%,是2016年以来最高值。2019年,白酒营收破百亿大关,达到102.89亿元,此后两年均保持百亿水准。

然而到2022年,白酒业务急转直下,当年白酒业务营收81.09亿元,同比下滑20.70%,创下上市以来最大跌幅。

与之相对的是,曾经的百亿俱乐部成员中,其余酒企营收在2022年均有不同幅度的增长,只有顺鑫农业大幅下滑。其中汾酒营收规模达到了262.14亿元,顺鑫农业与其差距越拉越大。

牛栏山的现状与时代财经走访市场所见几乎一致。时代财经走访北京部分烟酒店发现,目前市场上卖的较好的光瓶酒产品是红星、尖庄、玻汾等,价格在20元-60元之间。一家在饭馆旁边经营的烟酒店老板李女士表示:“玻汾是她店里卖的最好的光瓶酒,牛栏山卖得不如以前好了,被红星抢得厉害。”

主力低端酒营收下滑,中高端产品尚未挑大梁

涨价似乎解决不了牛栏山目前的困境,而靠中高端产品突围却一直是其重要战略之一。

顺鑫农业三大主营业务分别是白酒、养猪、房地产。其中白酒业务是重点,据该公司2023年半年报,白酒业务营收占比达73.31%。由此可见,白酒业务的表现是其整体表现的晴雨表。

而在白酒业务中,低档酒又一直是销售主力。据顺鑫农业2023年半年报,低档酒营收达32.96亿元,占比达72.38%。该公司2020年-2022年年报也显示,低档酒贡献收入均超过7成。

然而从2022年开始,顺鑫农业低档酒业务发展似乎遇阻。当年,顺鑫农业低档酒营收60.79亿元,同比下降22.71%。2023年上半年,低档酒营收继续下降,营收32.96亿元,同比下降13.75%。

图片来源:时代财经制图

低档酒营收持续下降,或与2022年白酒新国标正式施行有关。2022年6月,市场监管总局(标准委)发布的《白酒工业术语》《饮料酒术语和分类》两项国家标准正式实施,其中明确规定,白酒必须是纯粮食酒,不得使用食品添加剂,所有添加食品添加剂的调香白酒归属于配制酒,从原白酒品类中剔除。

这对低端主营产品白牛二产生了直接影响。白牛二的配料表中包含食用香料,新国标实施后不能被称作白酒,只能标注为调香白酒,而这也直接影响到了终端销售。

走访中,一家超市工作人员向时代财经表示,“朋友聚会可以选择红星43度二锅头,或者北京二锅头,产品价格在20元-40元之间。”在问及牛栏山时,该工作人员表示,“我不推荐,这是勾兑酒,不如纯粮食酿造得好。”

目前售价为14元左右的白牛二,是牛栏山低端酒中的销售翘楚,曾在2021年创出一年销售约8亿瓶的佳绩。如此重要的大单品失利,牛栏山能靠中高端产品弥补吗?

据2022年年报,公司高档酒营收6.73亿元,同比下降36.22%,中档酒营收13.56亿元,同比增长4.00%,然而中、高档酒合并营收只是低档酒营收的33.38%。

2023年上半年,该公司高档酒业务有所好转,但中档酒收入却开始下滑。据其2023年半年报,期内高档酒营收5.70亿元,同比上涨59.78%,中档酒营收6.88亿元,同比下降6.03%。中、高档酒营收仍然只是低档酒营收的38.16%,尚未成为主营产品。

顺鑫农业探索中、高档产品由来已久,从2003年开始,该公司就相继推出了经典、百年等中、高端产品,试图探索产品结构升级和二锅头品类高端化、多元化。虽然如今中、高档酒营收占比依旧不高,但顺鑫农业一直对其保有较高的投入。

同时,该公司不断加强中、高端酒市场营销声势,与高德、优酷、饿了么共同打造“金标牛烟火气餐厅榜”。2024年,顺鑫农业还将开展“金标牛烟火气餐厅榜”第二季活动,扩大营销效果。

知名酒企相继下沉光瓶酒市场

然而牛栏山之困或不只在于“内忧”,更有“外患”伴随。近年来,光瓶酒市场如火如荼,知名酒企大量布局,五粮液、郎酒、泸州老窖、汾酒等纷纷重点布局光瓶酒,市场竞争异常激烈。

所谓光瓶酒,指的是不带外包装、直接可以看到瓶身的酒,具有价格亲民、渠道便利、高频消费等特点,一般与低端形象挂钩,牛栏山旗下最畅销的大单品白牛二就是光瓶酒。

据天风证券研报,2014年-2020年,光瓶酒迎来快速发展期,价位持续提升,主流光瓶酒价格向20元乃至更高价位段增长。2016年以后,光瓶酒品类迎来新升级与新品潮,“高线光瓶”概念横空出世,价格突破50元。

2020年之后,光瓶酒已逐渐摆脱“低价酒”的标签,“高线光瓶”概念日益活跃,成为光瓶酒风口下的大势所趋。中国酒业协会市场调查报告显示,光瓶酒2021年市场规模988亿元,预计2022年-2024年保持16%的年增长速度,2024年市场规模将超过1500亿元。

虽然价格低,但光瓶酒在整个白酒行业中的地位不容小觑。据弘则研究研报,2014年-2021年,光瓶酒行业产值增速高于白酒行业整体增长,2021年光瓶酒市场份额达16.4%。

市场空间大,知名酒企扎堆入局。2019年7月,郎酒推出光瓶酒新产品顺品郎,与小郎酒组成核心战略产品。2022年6月,泸州老窖发布大光瓶战略核心单品“黑盖”,零售价98元/瓶,主打百元超级大单品。2023年2月,五粮液发布系列新品“尖庄·荣光”,零售价59元/瓶。

知名酒企入局,牛栏山旗下光瓶酒的市场份额被压缩。弘则研究研报显示,2019年-2021年,牛栏山光瓶酒市场占有率逐年下降,分别为10.1%、9.3%和8.4%。同期,玻汾市占率逐年上升,分别为3.9%、4.3%和5.5%。五粮液和郎酒的光瓶酒产品市占率也在同步增长。

“当集聚优质酒类生产资源、知名品牌效应、全国渠道广布三个优势于一身的知名酒企投身光瓶酒市场,无疑会使得原本竞争已经激烈的光瓶酒市场的竞争更加激烈。”沙利文大中华区消费行业咨询经理陆思怡对时代财经表示,知名酒企可能会通过强大的销售渠道和品牌影响力,抢占一部分市场份额,导致原有企业的市场份额受到挤压,带来市场格局的地震。

而汾酒的光瓶酒产品玻汾,也证明了光瓶酒可以带来丰厚的回报。平安证券研报曾表示,玻汾销售额约占山西汾酒总营收的30%,2022年山西汾酒营收达262亿元,照此计算玻汾销售额有望突破75亿元。有业内人士表示,目前玻汾是最有可能成为光瓶酒领域的首个百亿单品。对此,招商证券预计2025年玻汾销售额有望破百亿。

陆思怡表示,茅台、五粮液这样自带品牌光环的企业,会为光瓶酒带来更多消费者的关注和购买,有助于整个行业摆脱“单纯依靠低价”的刻板消费印象。然而这对于尚未能突破中高端的牛栏而言,却很难称之为好消息。

结论说