高瓴帮“百丽”退市再上市,不嫌折腾?

| 刘钦文

丨李白玉

来源 | 野马财经

“凡是女人路过的地方,都要有百丽。”百丽国际创始人之一盛百椒曾放下豪言。

巅峰时,百丽在全国门店超过2万家,一度被业界冠以“鞋王”称号,是中国最大的女鞋零售商,市值更是一度突破1500亿港元,在世界鞋类上市公司市值中排名第二。但2017年私有化后,百丽逐渐淡出公众视野。

如今,七年过去,百丽再次递表港交所。不同的是,退市时的百丽国际为百丽+滔搏,退市时的2017财年营收为417.34亿元,净利润24.03亿元。2019年滔搏被单独拆分上市,到2023财年,百丽、滔搏的营收分别为192.64亿元、270.74亿元,合计463.38亿元;净利润13.4亿元、18.37亿元,合计31.77亿元。虽比5年前有增长,但并不算“突出”。百丽私有化退市,再分拆滔搏上市,自己又重新上市,如此折腾,究竟有何目的?

“中国鞋王”退市又上市

1981年,百丽在中国香港诞生,起初只是专注于鞋履贸易。1992年,百丽看准时机,将时尚鞋履业务拓展至中国大陆。随着商场和街边店铺的渠道铺开,百丽迅速崛起。其坚持多品牌、多品类的发展战略,不断满足消费者的多样化需求,逐渐成为了国民度极高的鞋类品牌。

2007年,百丽成功上市,市值高达670亿港元,到了2013年,百丽更是迎来了最为辉煌的时刻,市值一度突破1500亿港元,稳坐国内鞋履零售的龙头位置。同时,百丽在全国拥有超过2万家直营门店,号称“凡是女人路过的地方,都要有百丽。”中国“鞋王”之名,不胫而走。

《招股书》显示,百丽拥有Belle、Teenmix、Tata、Staccato、Senda、Basto、Joy&Peace等19个多元布局的核心自有品牌及合作品牌,覆盖女士、男士和儿童的鞋履、服饰和配饰等品类。

图源:罐头图库

作为曾经在世界鞋类上市公司市值中排名第二的公司,百丽曾受到投资者的热情追捧,但百丽的市值,自2013年创下1500亿港元的高峰之后,便开始了持续下跌。

这背后,百丽净利润出现大幅下降。截至2014财年,百丽净利润高达51.27亿元,但接下来一年,随即降至47.5亿元。2014年,百丽首次出现店铺数量负增长。曾经2天开一家店的百丽,那一年在内地鞋类零售网点减少了366家。2016年6-8月,更是关闭了276家店,平均每天关店3家。

此后,2017年7月27日,百丽以531亿港元的价格私有化退市。对此,市场上有一些观点,将百丽退市归因于电商冲击。

“百丽鞋业在中国有大量的门店,但是在云消费时代,消费者打破时间、空间、地域的障碍,更多的消费者转向在网上购物。那么实体的运营成本,包括租金、店铺的成本、单店铺货的成本、员工的成本、代理经销、库存、调货等一系列的成本,都使得他和线上精品品牌、一些海外的跨境电商、国际品牌相比,缺乏成本竞争力。这也是大量的店铺变成运营包袱的根本原因。”中国商业联合会专家委员会委员赖阳表示。

图源:罐头图库

在此背景下,2017年,智者创业、高领资本、鼎晖资本组成的财团,以531亿港元的价格完成百丽私有化,这笔收购总额刷新了港股史上最大的私有化交易。创始人邓耀、盛百椒分别套现约110.3亿港元和31.77亿港元。

如今,过去七年,百丽从线下的中国“鞋王”,逐渐转变为多渠道的零售巨头,通过线上线下融合、提升产品质量和设计水平、以及拓展国际市场等策略,成功实现了从传统零售向新零售的转型。对于二次IPO似乎充满底气。

“数字化”变革后,

百丽重回第一

“高瓴资本收购了百丽以后,重新审视这家传统企业,用互联网思维的形式思考可以帮助它做什么。”高瓴资本的创始人兼首席执行官张磊在上海交通大学上海高级金融学院的新年论坛上表示。

投资过一系列互联网企业如腾讯、滴滴、美团、喜茶的高瓴资本,收购了百丽后,对其做了一系列互联网式的改革,包括产业链数字化、开发用于设计款式造型的AI系统。

图源:罐头图库

同时,数字化方面,高瓴帮助开发了终端赋能工具。开发工具如何运用在实例中?

张磊举例表示,“过去百丽的两万家店订货由店长决定,货品能不能卖,卖得好与不好大家都是不知道的,存货的调整过程很痛苦。但现有的大量数据可以帮助分析,为什么一个SKU放在店里30天都没有人试穿?说明这个SKU有问题,它不应该放在店里。又例如,一款高跟鞋在店里一天被试穿30次,但只有一次购买,数据显示这双鞋做得很漂亮,但穿起来不舒服。”

因此对SKU进行分析后,把从来没有人看和没有人试穿的从库存里清出去,将很多人试穿却没有购买的重新找出原因。张磊强调,“针对销售过程中的这些问题,通过数据来分析,就能够大幅度提高效率。”

2020年的金融街论坛年会上,张磊曾表示,高瓴调动了超过120名高瓴数字化投后赋能团队的员工进入百丽工作。

除了零售端,百丽对于前端的设计、生产、库存等方面均进行了数字化改革。

图源:罐头图库

“我觉得百丽是个‘理工男’,从老盛总到我们都学的是理科,对于数字化,我们很愿意接受,整个集团投入了8-9亿来做数字化转型。”百丽国际总裁盛放表示。

设计方面,百丽分析互联网及社交媒体平台上的公开数据、产品评级及消费者评价。再利用自己品牌会员计划的CRM系统(统一内部管理平台),分析用户画像。根据用户画像信息,结合自己的鞋类开发平台:包含鞋楦、鞋款、材料、工艺及品类的数据库,使设计师能在最短时间内将想法转化为设计,提高上新速度。

图源:罐头图库

设计完成后,还要根据市场反应不断调整订、补货。“订补迭模式,迭就是所谓迭代研发,补就是补货,订就是订货。我们现在的比例是433,原来是55。也就是40的首批订单,30的补货,30的迭代研发。原来一年可能是6次的订货会, 现在有一些品牌已经没有订货会,它就是迭代的。它大概一年可以有11次到12次。所以订补迭这种模式实际上是面对客户需求变化的新的模式。”盛放表示。

一系列变革下,百丽在自建电商平台和第三方电商平台上,均建立了完善的销售网络,逐渐占据了部分线上市场份额。

《招股书》显示,根据“弗若斯特沙利文”的资料显示,以2022年零售额计,百丽以12.3%的市场份额位居中国时尚鞋履市场第一。于以往绩记录期间的每个“双十一”和“618”购物节,按销售额计,天猫前十大畅销时尚女鞋品牌当中至少五个品牌一直来自百丽集团。

百丽也从曾经的极度依赖线下,转变为线上、线下“两条腿走路”。百丽线上销售渠道的收入贡献,从私有化时期的2017年2月28日止年度的不足7%,大幅增加至截至2023年11月30日止九个月的27.7%。同时,截至2023年11月30日,百丽线下直营门店共8361家。

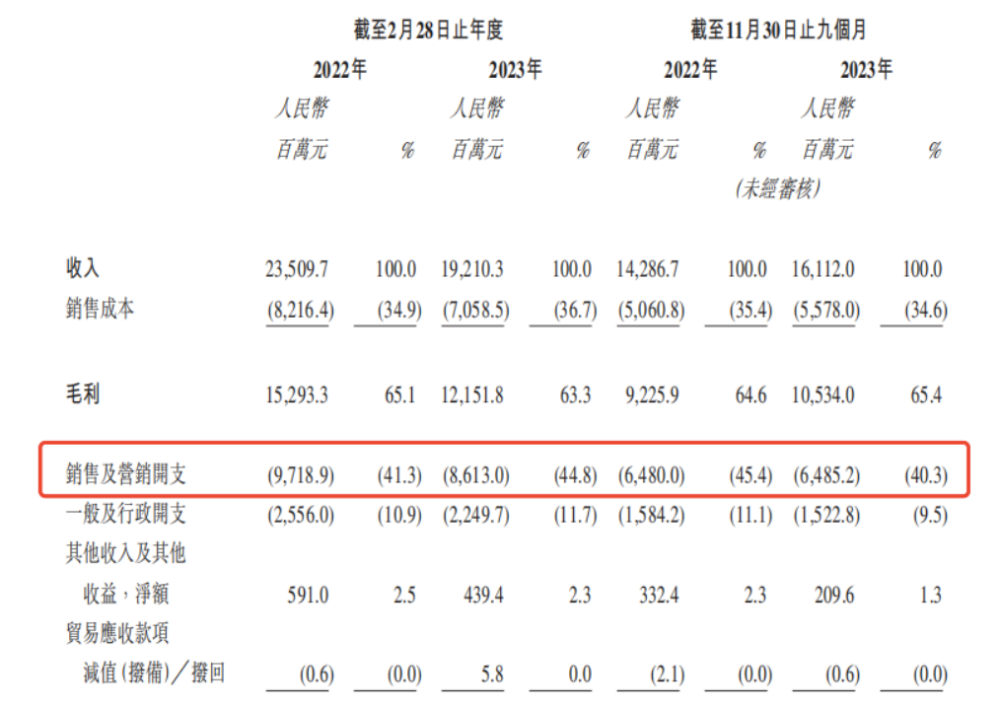

不过,值得注意的是,转变的代价是付出了“真金白银”。2020年-2023年,百丽的销售及营销开支的费用分别为81.31亿元、84.36亿元、97.19亿元和86.13亿元,合计349亿元。分别占比总收入的40.4%、38.8%、41.3%和44.8%。但其中也包含门店租赁相关开支及员工成本。

图源:《招股书》

私有化背后:

高瓴助力职业经理人团队上位

高瓴的接手成功为百丽注入“数字化”基因,同时,百丽私有化看似是一场创始人离场、资本接手的戏码,但七年过去回过头来看,百丽的私有化更像是,高瓴助力包括盛氏家族成员、于武在内的百丽职业经理人、合伙人团队,取代邓耀家族上位,当然邓耀家族最终也是套现百亿离场,大家各取所需、皆大欢喜。

邓耀出生于1934年,十几岁就在中国香港的鞋厂当学徒,后来创办了自己的小制鞋厂和鞋店。上世纪80年代初,邓耀开始和内地做生意,1991年,邓耀在深圳成立了公司深圳百丽,主要生产“百丽”品牌的女鞋。

同年,盛百椒加入深圳百丽,被任命为总经理,也是百丽的第一位职业经理人。盛百椒出生于1952年,祖籍宁波,自带“生意人”基因。两人强强联合下,百丽成功于2007年上市。

上市后的百丽,邓耀家族依然拥有绝对的话语权。邓耀和女儿邓颖思共计持有发行后39.5%的股份,盛百椒持有5.5%股份。

2011年,邓耀以40亿美金的身家,位列福布斯全球富豪榜第281位、港台地区富豪榜第9位。

图源:罐头图库

到2017年私有化计划执行前,邓耀家族共持有百丽国际20.76%股份,盛百椒直接持有4.98%,于武、盛放及其他管理层合计持有14.72%。这一年,邓耀、盛百椒分别为83岁、65岁。

通过私有化,邓耀家族套现110.3亿港元离场,盛百椒则留下来,继续出任百丽的董事长兼非执行董事。

经过多次变动后,百丽的股权结构变为:智者创业持股46.36%,高瓴资本持股44.48%。虽然《招股书》显示,智者创业和高瓴资本均为公司的控股股东。

但高瓴表示,“在私有化后前期跟百丽团队一起工作了一段时间,后面主要是依托公司自己的能力在运营发展了。我们也是以‘企业家为C位’的理念来做投资。”从此来看,百丽管理层具有更强的话语权。

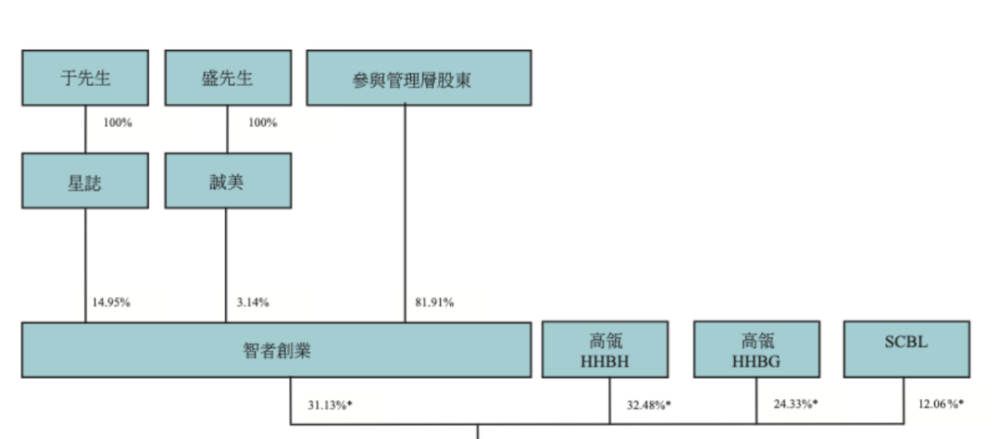

智者创业是百丽的高级管理层团队就私有化目的而专门设立,是由盛放、于武以及其他管理人员共同出资设立的持股平台。

据百丽私有化时期的相关公告显示,智者创业由管理层股东持股81.91%,盛放通过诚美有限公司持股3.14%,于武通过星志有限公司持股14.95%。诚美是由盛放成立、全资持有的家族信托特殊目的公司,星志是由于武成立、全资持有的的家族信托特殊目的公司。

图源:百丽公告

盛放为盛百椒的侄子,于武为在百丽工作十余年的“老人”。

《招股书》显示,盛百椒于2023年10月30日辞任董事,同日,盛百椒的侄子盛放出任董事长。简历显示,盛放于2005年加入集团,其自2022年2月24日起出任百丽时尚首席执行官,现在为百丽时尚执行董事、董事长兼首席执行官。并且盛放还是滔搏国际的非执行董事。

于武在2005年加入百丽,2006年6月开始负责百丽国际鲁豫大区的业务,2015年担任百丽国际体育事业部的总裁。现在为智者创业董事、百丽的非执行董事和滔搏国际的董事。

图源:罐头图库

如果说,百丽的第一次上市让邓耀家族在财富上成功“飞升”,百丽此次二次上市,则有望为包括盛氏家族成员、于武在内的管理层团队,带来财富增长。

另一边,离开的邓耀家族,邓耀儿子邓敬来于2017年抓住“共享衣橱”概念,创办了托特衣箱,为一家女性时尚租衣平台。不过,自2021年起,共享衣橱陆续关停,托特衣箱艰难求生。

高瓴赚翻了吗?

通过私有化,百丽管理层完成平稳过渡,但实打实为私有化出资的高瓴,为何甘愿为别人做嫁衣?

百丽2017年的私有化价格为531亿港元,私有化后,高瓴资本持有57.6%的股权,鼎晖投资持有11.9%的股权,智者创业持有30.5%的股权。以股权计算,高瓴资本出资超过300亿港元。

张磊花300亿港元豪赌后,如今回报如何?

2019年,百丽拆分出滔搏国际赴港上市,根据滔搏《招股书》显示,2017财年-2019财年,收入分别为216.9亿元、265.5亿元和325.64亿元,经调整年度利润分别为15.38亿元、18.1亿元、22.37亿元。

上市之前,滔搏由百丽100%持股。2017财年-2019财年,滔搏国际向股东进行分红,分红金额分别为约16.15亿元、22.17亿元、5.74亿元,累计44.06亿元。

2019年10月10日,滔搏国际正式登陆港交所,定价8.5港元/股,募资约76.22亿港元。上市当天,滔搏市值超过700亿港元(约644亿元人民币),高瓴股权占比的市值超过300亿港元(约276亿元人民币)。

截至2024年3月18日,滔搏报收5.73港元/股,总市值355.33亿港元(约人民币327亿元)。

图源:罐头图库

截至2023年8月31日,滔搏的第一大股东为高瓴资本,持股34.89%,第二大股东为智者创业,持股20.23%。

上市后的滔搏持续分红,2020财年-2023财年,分别分红12.8亿港元、45.79亿港元、31.2亿港元、22.18亿港元。wind统计,自2006年至今,滔搏累计现金分红111.98亿港元。此外,2020年6月,百丽减持滔搏国际2.7亿股,套现约29亿港元。

图源:wind

值得注意的是,滔搏的募资用途中,59.27亿港元用于偿还银行债务和百丽国际等关联方债务;15.62亿港元将被用作数字化转型升级和补充流动资金;1.32亿港元用于分红。

此外,百丽的私有化资金,实际上是“羊毛出在羊身上”。百丽《招股书》显示,2020财年-2022财年、2023年财年前九个月,百丽分别向股东派股息人民币70亿元、42.28亿元、20亿元和20亿元,合计152.28亿元。“百丽国际将绝大部分所收取的股息用于偿还2017年私有化产生的债务。”百丽在《招股书》中表示。

这导致百丽的资产负债率为如今的约84%。截至2024年1月31日,百丽有约31.42亿港元的境外银行借款,以及年利率在1.2%-1.9%的19.1亿港元的短期境内银行借款。此次IPO募资,百丽的第一项用途为用于偿债。

历经33载春秋,百丽从一家小制鞋厂逐渐蜕变为业界“鞋王”,独领风骚。然而,随着互联网浪潮的冲击,百丽也不得不黯然退市,昔日巅峰成为过往云烟。经过七年的沉淀与转型,如今它再次踏上征途,试图重回资本市场。几度沉浮后,你认为百丽能否成功?你穿过百丽的鞋吗?有何感受欢迎下方留言讨论。

通过重组赋能的公司。

2023-07-27