凤凰网财经《银行财眼》 文丨潇潇

爆料邮箱:gaoyue@ifeng.com

据广州市纪委监委3月19日消息,广州农商行原行长易雪飞涉嫌严重违纪违法被查。

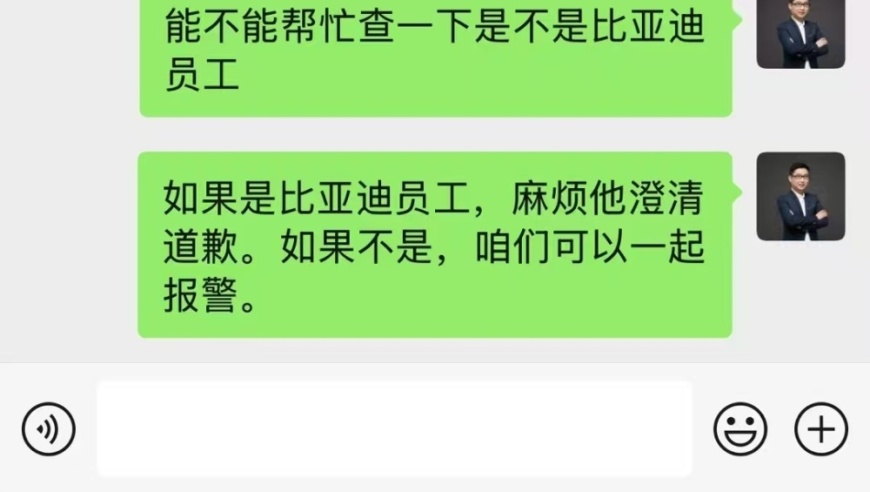

公开资料显示,2006年3月,易雪飞加入广州农商行的前身广州市农村信用合作社联合社(下称“广州农信联社”),担任副主任。2009年,广州农信联社改制为广州农商行,易雪飞任副行长,并于2013年升任行长,此后他担任行长近十年。直至去年2月,广州农商行发布公告称,易雪飞因超过行长任职期限的监管规定,辞去行长职务。9个月后,邓晓云正式调任广州农商行新任行长。

凤凰网财经《银行财眼》注意到,近几年来,广州农商行高管频繁落马,易雪飞已经是近五年的第6位。

与落马董事长共事13年

在易雪飞被查之前,作为他共事多年的老上司,广州农商行原董事长王继康早已落马。

2019年8月,广州农商行原党委书记、董事长王继康因涉嫌严重违纪违法被调查。2020年3月,王继康被广州市人民检察院以涉嫌受贿罪提起公诉。据通报显示,王继康伙同他人共同收受或单独收受款物折合2.85亿元。

公开资料显示,王继康于2005年4月调任广州农信联社主任,于2009年起任广州农商行行长,并于2013年7月升任董事长。直至2019年7月,王继康因工作调动原因辞职。

据凤凰网财经《银行财眼》统计,从农信社时期算起,到被查,王继康在广州农商行工作的时间超过14年,其中担任行长或主任8年,担任董事长6年。结合易雪飞的工作履历来看,二人共事时间长达13年。

在王继康被提起公诉的同月,广州农商行原业务总监陈千红涉嫌受贿罪一案被报送至广州市人民检察院审查起诉。

2020年4月,广州农商行原党委委员、行长助理吴海峰涉嫌受贿罪、行贿罪被提起公诉。

同年7月,该行原党委委员、副行长、首席风险官彭志军因涉嫌受贿罪被逮捕。

三个月后,广州金融控股集团有限公司(时任广州农商行第一大股东)党委书记、董事长李舫金涉嫌严重违纪违法被查,并于2021年3月被“双开”。李舫金曾担任广州农商行非执行董事。

至本次易雪飞被查,广州农商行近五年已有6位高管落马。

不良率四年半上涨77%

广州农商行面临的另一个问题是业绩不理想。

2023年10月31日,广州农商银行发布公告称,2023年1至9月,该行净利润为27.66亿元,同比减少9.84%。

因上述公告披露的财务数据较为简短,为了更全面地了解广州农商行的业绩情况,凤凰网财经《银行财眼》又翻阅其半年报。去年8月31日,广州农商行发布的中报显示,2023年上半年,该行实现营业收入94.01亿元,同比减少16.14%;归母净利润21.03亿元,同比减少16.76%。

中报显示,广州农商行利息净收入占总营收的九成以上,这一项数据同比减少5.94%。对此,该行在财报中表示,“受贷款市场报价利率(LPR)下调影响,同时我行积极落实支持实体经济发展,资产收益率下降导致利息净收入同比下降。”

非息收入方面,2023年上半年,该行手续费及佣金净收入为5.21亿元,同比降幅7.72%,主要受到融资租赁业务、理财产品和结算以及电子渠道业务手续费收入下降等因素影响。

资产质量方面,截至2023年6月末,该行不良贷款率为2.25%,较去年末上升0.14个百分点。此前2018年至2022年末,该行不良贷款率分别为1.27%、1.73%、1.81%、1.83%、2.11%。也就是说,2018年至2023年6月末,广州农商行不良贷款率已连续四年半上涨,期间涨幅达77.17%。

广州农商行的资产质量与行业平均水平有较大差距。据国家金融监管总局披露的《2023年二季度银行业保险业主要监管指标数据情况》显示,2023年二季度末,商业银行不良贷款率为1.62%。广州农商行不良贷款率较行业均值大幅高出38.88%.

对于不良贷款率上升的情况,年报中分析有两大原因:一是外部环境复杂严峻;二是宏观经济下行等因素影响。

今年2月,广州农商行在2024年工作会议上明确承认其盈利能力不强的问题比较突出,对标先进同业存在差距。对此,该行提出以“效益提升年”活动推动盈利能力增长,力争用2年时间扭转经营效益不佳的困局。另一方面,广州农商行2024年另一个工作重点是降风险,要全力推动资产质量新提升,包括全力压降历史存量风险、严防严控新增资产风险以及提升全面风险管理水平。

未来,广州农商行能否在新任行长邓晓云的带领下,提升业绩、提振资产质量,并提升内控管理,凤凰网财经《银行财眼》将持续关注。

根据凤凰财经《银行财眼》的最新报道,广州农商行原行长易雪飞已被查。这是近期广州农商行高管频遭落马的一个例子,同时也揭示了广州农商行业绩不佳、不良率上升等问题。对于这些问题,广州农商行需要采取措施进行改善,如提高盈利能力、降低风险、加强内部管理和强化风险防控等。

易雪飞自从2013年升任广州农商行行长以来,一直致力于提升企业的经营效益。然而,近年来广州农商行高管频遭落马,这无疑对其治理能力带来了挑战。此外,广州农商行的业绩也并不乐观,其净利润连续下滑,且不良贷款率也持续上升。

面对这些问题,广州农商行需要深入剖析其出现问题的原因,找出解决办法。这可能需要广州农商行管理层重新审视自己的发展战略和策略,对现有业务进行优化调整,提升自身的竞争力。

另外,广州农商行也需要加强风险管理,加大对资产质量的关注,尤其是对历史存量风险和新增资产风险的控制。同时,广州农商行还需要提高全面风险管理水平,确保公司的稳健发展。

总的来说,虽然广州农商行面临诸多挑战,但只要他们能够正视这些问题,采取有效措施,就有可能提升企业的经营效益,改善不良贷款率,提升资产质量,从而实现可持续的发展。