财联社3月22日讯( 潇湘)全球最大资产管理公司贝莱德的一位投资组合经理周四表示,如果美联储的降息前景受到顽固通胀的挑战,长期美国国债可能会受到冲击。

本周,大多数美联储官员延续了此前的预测——即尽管经济增速强于预期,但美联储今年仍将降息三次。

不过,贝莱德固定收益部投资组合经理David Rogal在接受采访时表示,如果通胀保持持续强劲,美国中长期债券的价格可能会受到影响,因为它们仍没有完全反映出美联储会被迫在更长时间内保持较高利率的情况。

Rogal指出,“在大量供应和经济相当强劲的情况下,我们的曲线还没有出现任何期限溢价,”他指的是投资者为持有长期票据的风险所要求的溢价。“在曲线上将久期延长那么长,理由有更多的补偿”。

Rogal还表示,尽管美联储官员仍预计今年将降息三次,但他们同时预计未来两年的降息幅度将有所收窄。

Rogal称,“令我感到尤为有意思的是,他们(美联储官员)对2024年的通胀预测上升了,但对2024年政策利率预期却没有变化。我认为,这只是反映了一个事实——即美联储在鸽派转向方面有一点因循守旧。但同时,一旦我们获得更多关于通胀的糟糕数据,他们将不得不进行调整。”

在当地时间周三公布的美联储最新经济预测摘要(SEP)中,美联储上调了今年核心通胀和经济增速预测。其中,本期经济预期中,2024和2025年底核心PCE增速预期分别为2.6%、2.2%(去年12月预期分别为2.4%、2.2%);2024和2025年实际GDP增速预期分别为2.1%、2.0%(去年12月预期分别为1.4%、1.8%)。

无独有偶,贝莱德副主席Philipp Hildebrand周四也表示,美联储政策中其实隐含着对更高中性利率的认可,因为通胀在持续供应紧张的情况下仍然胶着。他认为,美联储的预测其实隐含着一种官员的内部共识,即长期来看,通胀路径和利率路径将是“粘性的”。“我们可能会看到一个更高的中性利率水平。未来两年的通胀数据略有上调。这才是真正重要的东西。”

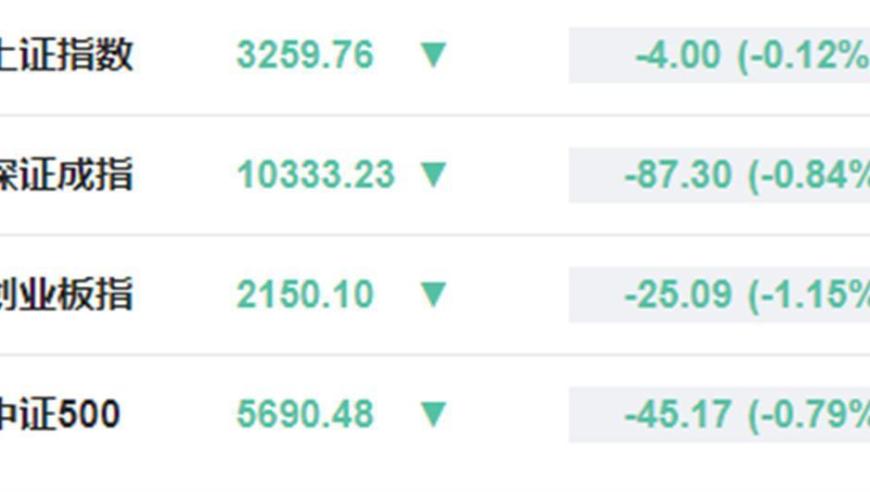

在债券市场方面,各期限美债收益率周四收盘涨跌不一。其中,2年期美债收益率涨3.6个基点报4.645%,5年期美债收益率涨1.3个基点报4.26%,10年期美债收益率持平报4.274%,30年期美债收益率跌1.5个基点报4.44%。

周四公布的一系列火热的美国经济数据,遏制了美债收益率在美联储决议后的回落势头。

其中,美国3月标普全球制造业采购经理人指数(PMI)从2月份的52.2升至3月初的52.5;美国劳工部则报告称,上周初请失业金人数意外下降,表明3月份就业增长依然强劲;全美不动产协会(NAR)也报告称,2月份美国成屋销售量增至了一年来的最高点。

(财联社 潇湘)

根据贝莱德固定收益部投资组合经理David Rogal的观点,如果通胀保持持续强劲,美国中长期债券的价格可能会受到影响,因为他们没有完全反映出美联储会被迫在更长时间内保持较高利率的情况。这意味着长期债券的潜在回报可能低于短期债券。

Rogal认为,在大量供应和经济相当强劲的情况下,我们的曲线还没有出现任何期限溢价,这反映了投资者为持有长期票据的风险所要求的溢价。一旦曲线上久期延长,回报有更多的补偿。

此外,虽然美联储官员仍预计今年将降息三次,但他们的预测却发生了一些变化,暗示他们对2024年的通胀预测上升了,但对2024年政策利率预期并没有变化。这种情况下,一旦获得更多关于通胀的糟糕数据,他们会不得不进行调整。

在未来两年的通胀数据略有上调时,这是真正的关键。长期看,我们认为通胀路径和利率路径将是“粘性的”,也就是它们会保持一定的趋势。

对于债券市场来说,各种期限美债收益率周四收盘涨跌不一。其中,2年期美债收益率涨3.6个基点报4.645%,5年期美债收益率涨1.3个基点报4.26%,10年期美债收益率持平报4.274%,30年期美债收益率跌1.5个基点报4.44%。这些数据都显示,美国经济复苏势头强劲,债券价格继续上涨。然而,随着经济基本面的好转,债券价格的涨幅可能会逐渐放缓。因此,投资者应关注经济基本面的变化,并适时调整自己的投资策略。