自2月26日“跨境理财通2.0”正式上线以来,多家香港地区的试点银行针对“南向通”推出了一些超短期的高利率存款产品或优惠政策吸引投资者。其中,部分存款产品的利率高达6%到10%,受到投资者关注。

针对上述的高利率存款,多位业内专家指出,这主要是短期促销产品,并不具有长期性,此外,上述优惠活动也具备一定的门槛要求。“购买香港的跨境存款可能对一些寻求更高回报或多元化投资的人具有吸引力。然而,每个投资者的情况都不同,建议投资者在做出决策之前,仔细评估自己的投资目标、风险承受能力和财务状况,并咨询专业的金融顾问以获取个性化的建议。”

多家香港银行推出高利率定期存款

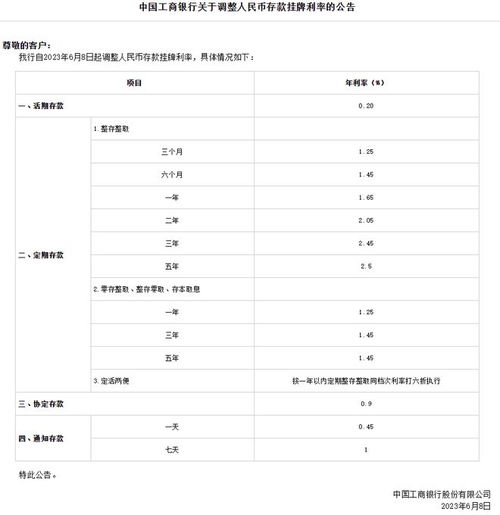

人民币定存达6%,远超内地市场

南都·湾财社记者从业内调研了解到,近段时间,多家香港地区的试点银行均针对跨境理财通“南向通”用户推出了相关定期存款优惠活动。

例如工商银行(亚洲)的官方微信公众号显示,自2月26日至3月31日,针对合资格客户通过手机银行“南向通”账户办理1个月人民币、1个月港币、1个月美元定期存款的利率分别为6%、9%、10%,3个月定期存款利率为5%、6%、7%。

渣打香港也在官网上写明,至2024年3月28日,特选“跨境理财通”客户以10万港元或以上的等值新资金兑换人民币至美元并以指定资金开立美元定期存款,即可享受1个月10%的年化利率,或3个月6%的年化利率。

美元定期存款方面,南都·湾财社记者梳理发现,集友银行推出的10.88%优惠利率与其它香港试点银行相比遥遥领先。集友银行方面表示,推出跨境理财通客户“兑换美元定期存款”推广计划,合资格客户于推广期内以跨境理财通账户通过该行网上银行或手机银行,以“指定货币”兑换成美元,并及时开立美元定期存款,可享18天10.88%的年化利率。

人民币定期存款方面,优惠利率最高可达6%。其中,工商银行(亚洲)、建设银行(亚洲)、中国银行(香港)、东亚银行这四家银行均推出1个月人民币定期存款利率6%的优惠活动。

港币定期存款优惠利率则最高达9%。工商银行(亚洲)、建设银行(亚洲) 推出了1个月港币定期存款利率9%的优惠活动。

为何香港的存款利率这么高?上海金融与发展实验室主任曾刚告诉南都·湾财社记者,联系汇率制度规定了港元与美元挂钩。所以从某种意义上讲,香港市场的利率水平是跟着美元走的。近年来,美联储连续加息,利息水平仍处高位,导致香港也相应加息,存款的收益率水平相对于内地市场而言也会更高一些。

是金融机构短期揽储行为

高息存款产品购买有门槛

不过,并非所有人都能购买到目前在香港地区出现的超高利率存款产品。据悉,此类高息存款产品主要是银行为了吸引“跨境理财通”南向通客户而推出的优惠活动,对客户有一定的门槛要求。且此类优惠活动有期限,并非长期有效。

招联金融首席研究员董希淼向南都·湾财社记者指出,上述超高利率存款产品仅跨境理财通“南向通”客户才可以申请,期限一般为1-3个月。“这是相关银行推出的短期促销措施,不具有普遍性。”

有银行工作人士也向记者表示,上述产品高利率是短期限的,针对新客的特别优惠产品。这种产品的好处是它能吸引客户过来办理业务,同时为客户提供快速体验港澳市场、体验跨境融资的机会。

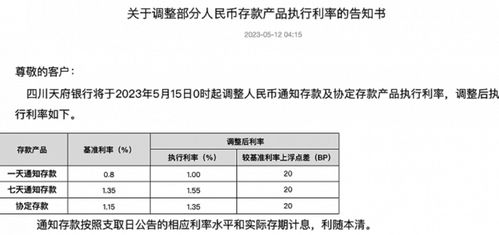

万联证券投资顾问区放在接受南都·湾财社记者采访时指出,虽然上述高息存款产品是金融机构短期的揽储行为,但香港地区银行的普遍利率确实高与内地,一年期存款利率普遍在5%左右,与内地银行差距较大。

在业内人士看来,在香港,对新产品、新客户进行较大力度的推广,给予较多的优惠,也是一种比较常见的营销方式。“香港地区的银行,存款利率比较市场化,有时候会推出期限极短、利率极高(比如年利率20%)的存款产品,有时候还有送加息券之类的,内地投资者往往不太理解。”董希淼表示。

此外,内地投资者要开展“南向通”业务,也存在一定的门槛。根据“跨境理财通2.0”,开展“南向通”业务的内地投资者还需要满足以下条件:

具有完全民事行为能力;有粤港澳大湾区内地9市户籍或在粤港澳大湾区内地9市连续缴纳社保或个人所得税满2年;具有2年以上投资经历,且满足最近3个月家庭金融净资产月末余额不低于100万元人民币,或者最近3个月家庭金融资产月末余额不低于200万元人民币,或者近3年本人年均收入不低于40万元人民币等。

据了解,一般赴港开户需要提供的材料为身份证、港澳通行证、护照、通关小票、住址证明,若办理香港账户,需要先存入1000港元进行账户激活,激活后再存入资金。另外,开户还需要提前预约。

购买跨境存款划算吗?

专家:投资者应对港澳金融市场制度和风险有充分了解

从内地投资者角度来看,跨境存款划算吗?

曾刚表示,购买跨境存款作为投资者资产多元化配置的一种方式,具有一定的价值和意义,不同的资产带来的回报不同,在投资者分散投资的过程中,也能有效提升收益率水平,另一方面也可以有效分散个人资产的风险。“这对于资产规模较大的高净值群体而言,具有一定的意义。”

不过,曾刚也指出,对于普通投资者而言,如果资产量不是很大,那么要通过多元化资产配置带来的好处会相对有限。“因为这样一个多元化的过程是有成本的,包括货币兑换、资产进出的管理费等,此外,可能还会存在一些汇率转换的风险。所以可能对于普通的客户而言,多元化资产配置,最后在收益和风险管理方面带来的好处就不是那么明显。”曾刚说道。

“目前,内地和港澳金融市场、金融制度和金融产品差异较大。无论是内地和港澳的投资者,都应该更多了解港澳和内地的金融市场、制度和产品,在此基础上根据自己的投资能力、需求和风险偏好,通过‘跨境理财通’等进行理性投资。”董希淼表提到,特别是内地投资者,对港澳金融市场的制度和风险要有充分了解和预期,比如香港股市没有涨跌幅限制,股票、基金等产品波动往往较大。

海南大学“一带一路”研究院院长梁海明也持有相同观点,他向南都·湾财社记者表示,购买香港的跨境存款可能对一些投资者具有吸引力,特别是那些寻求更高回报或多元化投资的人。然而,每个投资者的情况都不同,建议投资者在做出决策之前,仔细评估自己的投资目标、风险承受能力和财务状况,并咨询专业的金融顾问以获取个性化的建议。

采写:南都·湾财社记者 罗曼瑜

随着全球一体化的深入发展,人民币国际化进程不断加快,为香港投资者提供了更多的海外投资机会。因此,鼓励香港居民购买人民币理财产品、进行跨境投资已经成为政策上的一个重要方向。

自“跨境理财通2.0”正式上线以来,许多香港地区的试点银行针对“南向通”推出了一系列的高利率存款产品或优惠政策吸引投资者。这些存款产品的利率最高可达6%到10%,吸引了大量投资者的关注。不过,对于这一现象,业界专家提出了不同的看法。

一位业内专家指出,这些高利率存款主要是短期促销产品,并不具有长期性。他表示,这些优惠活动也具备一定的门槛要求。建议投资者在做出决策之前,仔细评估自己的投资目标、风险承受能力和财务状况,并咨询专业的金融顾问以获取个性化的建议。

近年来,香港地区的人民币定存利率达到了6%甚至更高的水平,而高利率存款产品也在不断推出,对此,董希淼认为,这是一种金融机构短期揽储行为,但对于香港地区的银行业来说,这也是一种策略性的营销方式。

值得一提的是,尽管如此,对于普通投资者来说,他们是否适合通过跨境存款进行投资仍然存在争议。对于追求更高回报或多元化投资的人来说,购买香港的跨境存款可能会是一个不错的选择。但是,每个投资者的情况都不同,因此,建议投资者在做出决策之前,仔细评估自己的投资目标、风险承受能力和财务状况,并咨询专业的金融顾问以获取个性化的建议。

总的来说,虽然跨境存款有其独特的优点,但投资者在选择时也需要谨慎考虑自身的投资目标、风险承受能力和财务状况等因素。建议投资者综合分析各种因素,做出最适合自己的投资决策。