【文/观察者网 邹煦晨 /吕栋】

3月19日收盘后,*ST博天公告称,因触发重大违法强制退市情形,上交所决定终止*ST博天股票上市。*ST博天将于3月27日起进入退市整理期,预计最后交易日期为4月18日。公司股票在退市整理期届满后的5个交易日内由上交所予以摘牌,公司股票终止上市。

截至3月19日午时,东方财富显示,今年已经有5家上市公司被强制退市,它们分别是ST鸿达、*ST爱迪、*ST泛海、*ST柏龙、*ST华仪,数量为去年同期的5倍,都属于“交易类强制退市”。

另外,*ST新海也于3月18日收到交易所下发的终止上市决定,理由是重大违法。除这些企业外,ST星源、ST贵人等公司已收到交易所下发的拟终止公司股票上市的事先告知书,原因也是“交易类强制退市”。

连续财务造假被强制退市

*ST博天主要从事水生态环境综合服务,涉及业水系统、城镇水资源、膜产品与资源化、土壤与地下水修复等领域。

终止上市摘要,数据来源:*ST博天公告

今年2月,*ST博天收到上交所下发的拟终止公司股票上市的事先告知书。

告知书显示,根据中国证监会行政处罚决定认定的事实,*ST博天披露的2017年至2021年年度报告存在虚假记载。*ST博天虚假记载的信息披露违法行为持续时间长,虚假记载金额大、占比高,严重损害证券市场秩序。*ST博天披露的2020年及2021年资产负债表连续2年均存在虚假记载,虚假记载金额合计达到5亿元以上,且超过该2年披露的年度期末净资产合计金额的50%。上述情形已触及上市规则的重大违法强制退市情形,将被实施重大违法强制退市。上交所将对*ST博天股票作出终止上市的决定。如*ST博天申请听证,应当在收到通知后5个交易日内,向上交所提交载明申请听证事项及申辩理由的书面听证申请。

告知书提及的行政处罚为,北京证监局今年2月作出的。北京证监局官网显示,经查明,*ST博天虚增营业收入和利润。其主要方式包括:一是未及时对已终止的设备销售业务进行会计处理,并通过签署虚假委托付款协议的方式抵消虚增收入引起的往来款项,此类情形涉及合肥清溪项目;二是未及时对已竣工结算的项目进行会计处理,并通过签署虚假委托付款协议的方式抵消虚增收入引起的往来款项,此类情形涉及兖矿榆林100万吨/年煤间接液化示范项目污水处理厂及回用水处理工程总承包项目等 EPC 项目;三是使用无商业实质的验工计价凭证确认工程进度,并通过签署虚假债权债务转让协议、委托付款协议的方式,隐瞒虚增收入的情况,此类情形涉及雷州市村级生活污水处理PPP项目等PPP项目。

其中2017年,*ST博天虚增营业收入3.47亿元,占当期披露营业收入的 11.40%;综合考虑相关减值的影响,虚增利润1.18亿元,占当期披露利润总额的70.68%;2018年,*ST博天虚增营业收入10.98亿元,占当期披露营业收入的25.33%;综合考虑相关减值的影响,虚增利润5.01亿元,占当期披露利润总额的223.80%。

*ST新海则是在3月18日晚间公告称,公司收到深交所下发的终止公司股票上市的决定。公司股票将于3月26日起进入退市整理期,预计最后交易日期为4月17日。公司股票于退市整理期届满的次一交易日摘牌。

终止上市摘要,数据来源:*ST新海公告

资料显示,*ST新海于2006年11月上市,其主营业务为通信产品的研发、生产与销售业务,IDC业务,锂电材料、锂电池组产品的研发、生产与销售业务。公司主要产品包括IDC数据中心产品和锂电材料产品。

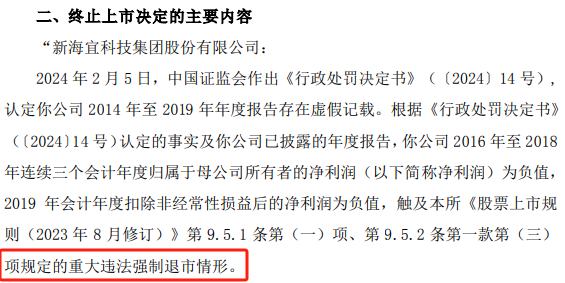

*ST新海3月18日晚间公告显示,证监会今年2月公布的《行政处罚决定书》认定,*ST新海2014年至2019年年度报告存在虚假记载。根据《行政处罚决定书》认定的事实及*ST新海已披露的年度报告,*ST新海2016年至2018年归母净利润均为负值,2019年扣非后归母净利润也为负值,触及深交所《股票上市规则》的重大违法强制退市情形。

终止上市摘要,数据来源:*ST新海公告

证监会官网显示,*ST新海通过参与专网通信虚假自循环业务虚增销售收入、利润,导致2014年至2019年年度报告及2019年半年度报告虚假记载。

具体来看,*ST新海董事长张亦斌在2014年3月与隋某力、郑某彬、吴某森、聂某龙、吴某、胡某平等人入股成立苏州新海宜信息科技有限公司、苏州新海宜电子技术有限公司开展专网通信业务。专网通信产品的虚假生产加工及购销,上下游、产品确定、合同签订、资金支付、虚假实物流转都由隋某力操控,相关业务构成虚假销售循环。经查明,2014年至2019年上半年,*ST新海合并报表层面虚增销售收入共计37.41亿元,虚增销售成本共计32.18亿元,虚增利润总额共计5.63亿元。并且*ST新海会计差错更正处理错误、审计调整错误、确认预计负债不完整,导致2019年年度报告存在虚假记载。

证监会决定,对*ST新海责令改正,给予警告,并处以400万元罚款;对张亦斌给予警告,并处以200万元罚款,10年证券市场禁入;对其它相关责任人分别给予警告并罚款。

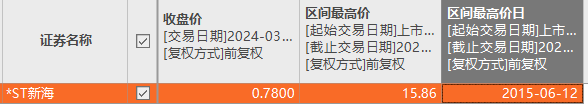

东方财富显示,截至2024年3月19日,*ST新海的股价为0.78元/股,仅相当于2015年6月时15.86元/股高点的4.92%,已经跌去了95.08%。

某知名财经人士对观察者网表示,优胜劣汰可以让资金更好的流入优质或回报性强的公司,从而实现上市公司发展和股民获得回报的双赢局面。

*ST新海股价摘要,数据来源:东方财富

“严把入口,畅通出口”

除重大违法强制退市外,证监会官网显示,强制退市还包括交易类强制退市、财务类强制退市、规范类强制退市等。值得一提的是,截至3月19日午时,东方财富显示,今年5家退市公司的退市理由均为交易类强制退市中的“连续20个交易日的每日股票收盘价均低于人民币1元”。

退市摘要,数据来源:东方财富

资深投行人士王骥跃对观察者网表示,2020年以来,证监会调整了强制退市机制,退市公司数量较之前有了大幅提升,严重违法违规、丧失持续经营能力、被市场抛弃股价跌破1元,这些公司被清理出市场,是资本市场发展的必要。另外,虽然成熟市场的退市都是以主动退市为主。即当上市收益小于上市成本,上市后也不能方便融资,股东减持无人问津时,维持上市地位的意愿就会下降。但目前A股市场还没有发育到这个阶段,所以强制退市才显得很重要。

东方财富显示,2020年至2023年退市企业数量分别为20家、23家、50家、46家。另外,截至2024年3月19日,今年退市企业为5家,为去年同期的2.5倍。

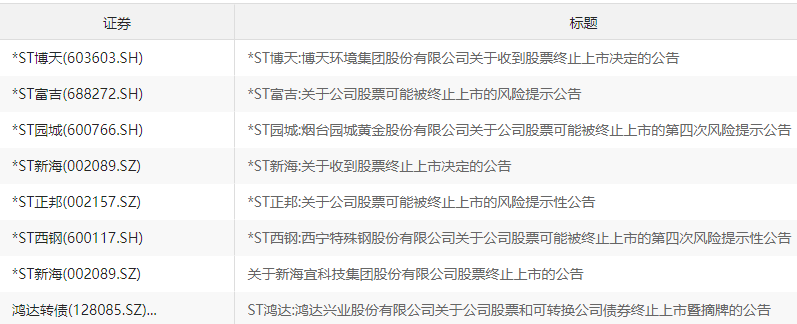

观察者网根据东方财富数据初步统计,截至2024年3月19日午时,今年共有56家公司发布终止上市或终止上市风险等有关公告。

公告摘要,数据来源:东方财富

值得一提的是,证监会主席吴清在今年3月6日的记者会上表示,“现在,很多方面呼吁要加大退市力度,我们将付诸行动。一方面,设置更加严格的强制退市标准,做到应退尽退。另一方面,完善吸收合并等政策,进一步拓宽多元退出渠道,也鼓励推动一些公司主动退市。强制退市和主动退市,下一步都要加大力度。”

某知名财经人士对观察者网表示,并购重组也是不可忽视的一部分,其中除了常见的购入优质或能产生协同效应的资产外,还可以通过资产置换,将部分盈利能力较差或未来前景不好的资产置出。不过,并购重组也需要注意防范利益输送,恶意掏空上市公司等行为。

另外,今年3月15日,证监会发布《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》、修订《首发企业现场检查规定》、修订《首次公开发行股票并上市辅导监管规定》。

观察者网初步统计,截至2024年3月19日午时,A股今年只有2家新受理的IPO企业,且均为北交所;截至3月18日,今年以来共有67家公司IPO终止,相较去年同期增长55.81%。并且新上市公司数量去年同期的56家下降至24家,降幅为57.14%,合计募资额缩水57.1%。

王骥跃对观察者网表示,IPO会对真实性审核更严,对中介机构要求更高,上市标准提高,审核节奏放慢下来,时间让位于质量。只有改革的方向是为了上市公司和投资者利益,才是市场的根本。市场化,首先是要市场本身机制健全起来,市场是建立在公平法治的基础之上的。

值得一提的是,从3月18日起,转融券业务新规开始实施,正式由“T+0”变为“T+1”。今年以来,证监会多次表态对两融业务加强监管,坚决打击借融券之名行绕道减持、套现之实的违法违规行为,保障两融业务平稳运行。

某上市公司董秘对观察者网表示,监管层对提升上市公司整体质量的措施在逐步落实,同时股市扩容采取“严把入口,畅通出口”的监管办法,增强广大投资者对资本市场的信心。资本市场投资者的信心就是“黄金”。

当前,,,