(宋雪涛为天风证券首席宏观研究员)

汽车、轮船、钢铁等商品出口份额再创新高。

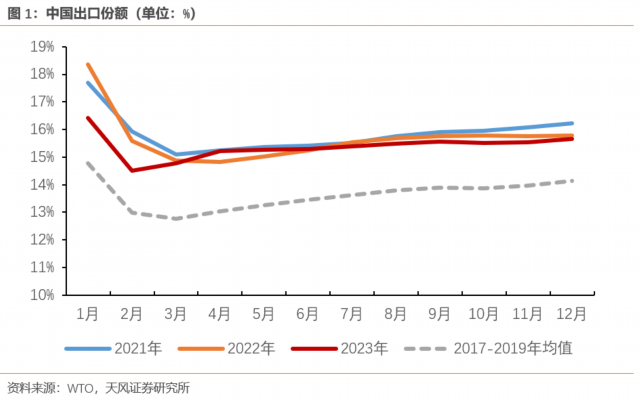

2021年是近几年中国出口份额的相对高点,当年中国出口在样本国家中占16.2%,之后两年随着海外生产能力修复,出口份额小幅回落,2023年为15.7%。

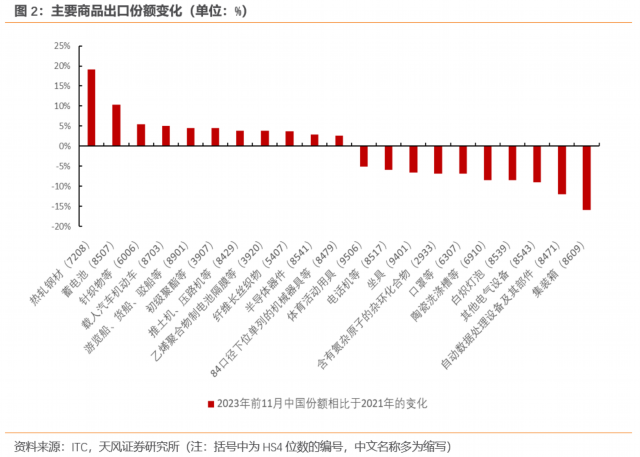

尽管总出口份额保持停滞,一些细分商品的出口份额却保持逆势增长。

我们按照海关HS4位数口径,在出口金额占比0.3%以上的主要出口商品中,梳理出过去两年份额大幅增长的中国商品。

(注:HS四位数商品出口份额的变化口径为2023年前11月相比于2021年;HS六位数商品出口份额的变化口径为2023年前三季度相比于2021年)。

(1)电池

依托着中国新能源技术的持续进步,中国蓄电池的全球份额持续提高。2023年前11个月,中国蓄电池(其中锂电池占比95%)的全球份额相比2021年提高了10.3个百分点。韩国、日本、中国香港分别回落2.9、2.8、2.6个百分点。

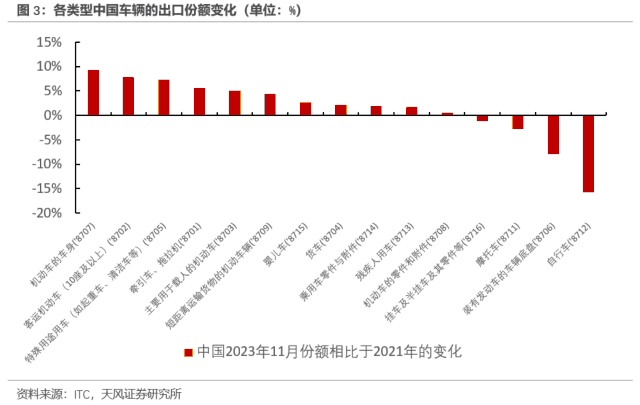

(2)各种车辆

相比于锂电池,车辆的分类更加复杂。从车辆细分口径上看,机动车车身、10座以上客车、特殊用车(起重车、清洁车等)、拖拉机、乘用车(小轿车、越野车、9座以下小客车等)、短距离载货车(如码头、机场等地的搬运车)的出口份额明显提升,比2021年分别提高了9.3、7.9、7.3、5.5、5、4.4个百分点。

从国别数据上看,中国车辆的出口份额提升主要来自于欧盟、日本和韩国的出口份额下降。

不过,货车出口表现弱于乘用车,包括各种吨位的货车出口份额只提高了2.2个百分点。而自行车、摩托车、挂车和半挂车的份额在过去两年出现了回落,分别比2021年下降了15.8、2.7、1.2个百分点。

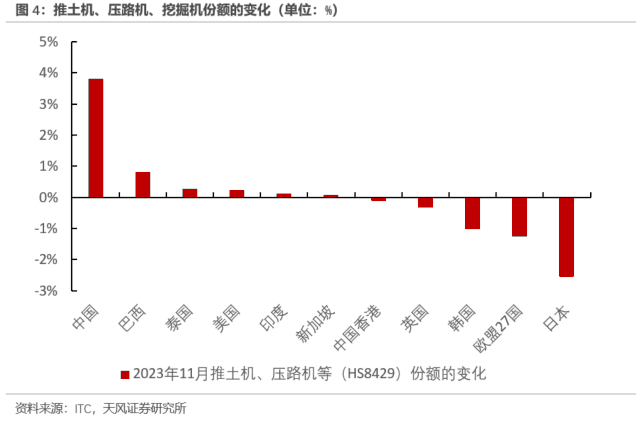

(3)工程机械

2023年前11月工程类机械(HS8429)的出口份额比2021年提高了3.8个百分点,份额的提升主要来自于日本、欧盟、英国的份额下降。

其中,2023年前三季度挖掘机(HS842952)的出口份额相比2021年提高了7.5个百分点,日本、德国、韩国、美国、法国则分别回落了2.3、2.5、1.7、0.4、0.4个百分点。

推土机(HS842911)的出口份额提高了4.2个百分点,日本、荷兰回落了4.7、2个百分点。除中国外,巴西、泰国的推土机出口份额也有所提高。

(4)半导体

半导体器件(HS8541)的份额上升可能主要来自于光伏面板(HS854143)。二极管(HS854110)的出口份额相比于2021年明显回落,晶体管(HS854129)的份额大致持平2021年水平。

光伏、新能源车、锂电池,并称为中国出口的“新三样” 。

(5)纺织原料

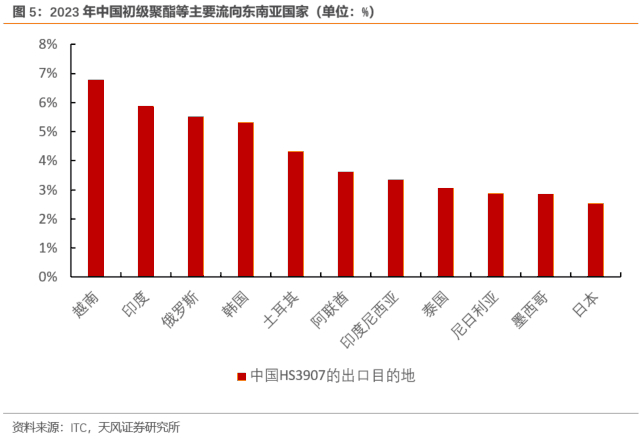

2023年前11月初级聚酯等(HS3907)、纤维长丝织物等(HS5407)的份额相比于2021年提高4.5个和3.7个百分点。

中国纺织原料的主要出口目的地是越南等东南亚。当地承接了大量中国纺织服装的生产转移,但中上游原材料的生产能力较弱,对中国原材料等商品的进口依赖度较高。

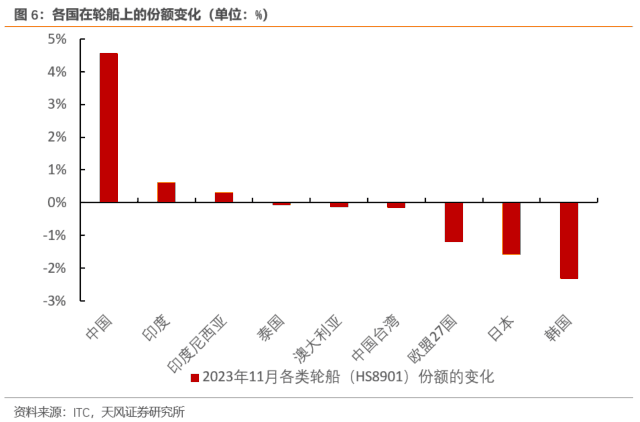

(6)轮船

轮船(HS8901)的份额提高4.6个百分点,中国的提升部分主要来自于韩国(-2.3%)、日本(-1.6%)、欧盟(-1.2%)的份额下降。

其中,货船(HS890190)、油轮(HS890120)、游轮(HS890110)、冷藏船(HS890130)在轮船(HS8901)中的占比为49.1%、28.9%、21.3%和0.1%。

中国在货船上的优势明显,样本国家中,中国货船出口占比超过40%,且份额还在持续上行。韩国份额企稳,德国、日本的份额回落。

中国是全球第二大油轮出口国,但是2021年已经是中国油轮出口份额的高点,2023年份额相比于2021年回落了4.6个百分点。

但是中国生产的游轮和冷藏船的出口份额偏低,且份额相比于2021年未见明显上行。

(7)钢铁

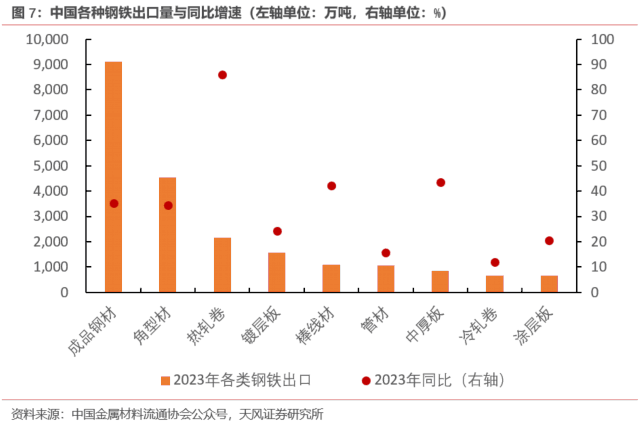

2023年中国钢材(HS72)的出口份额相比于2021年末提高了3.1个百分点。其中,平板轧材(HS7208,如热轧卷板)的出口份额比2021年提高了19.1个百分点,其他钢材出口也表现不错。

从钢材分项目上看,除热轧卷板外,棒线材(如螺纹钢)、成品钢材等2023年出口同比增长42.1%、35.2%,表现较强。

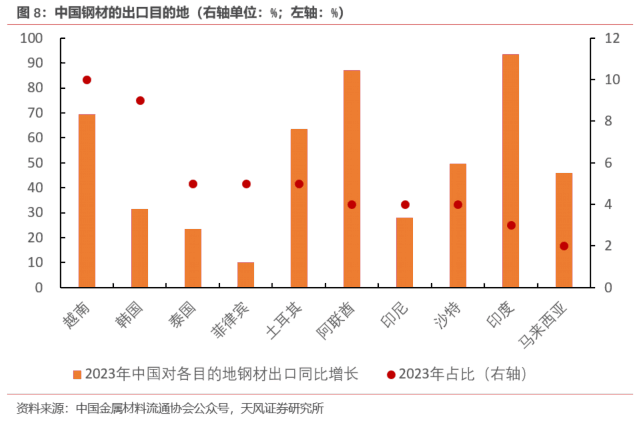

中国钢材出口的主要目的地是越南、韩国、泰国,分别占中国钢材出口的10%、9%、5%。中国钢材出口增速较快的国家有越南、土耳其、阿联酋、印度。

出口增速快与海外生产成本高、基建需求旺盛有关。比如土耳其钢厂受电价等成本上调影响开始减产,菲律宾基础设施支出比前一年增长了19.1%。

过去两年也有几类商品的出口份额明显回落。

(1)手机

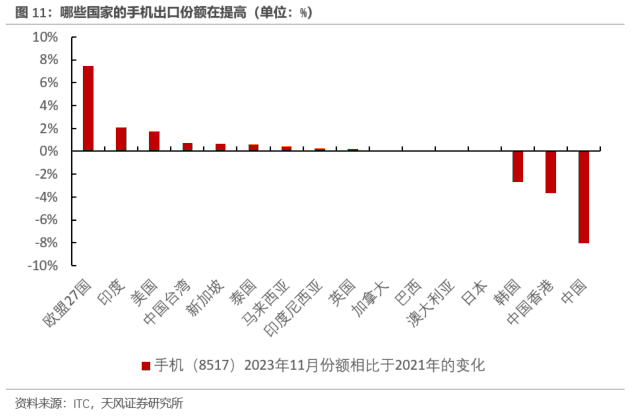

2023年中国手机(HS8517)的出口份额比2021年下降了5.9个百分点。欧盟、印度、中国台湾、新加坡的手机出口份额有所提升。

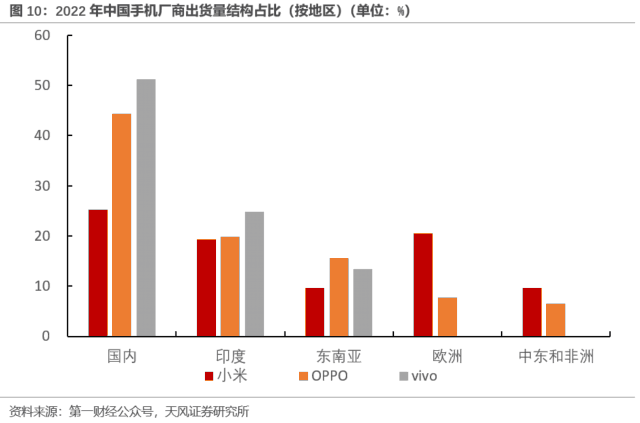

手机出口份额下滑和产能外迁有关。近年来,开拓海外生产市场,中国手机厂商积极出海,在海外投资建厂生产中国手机。比如vivo手机有36%的产能布局在海外。

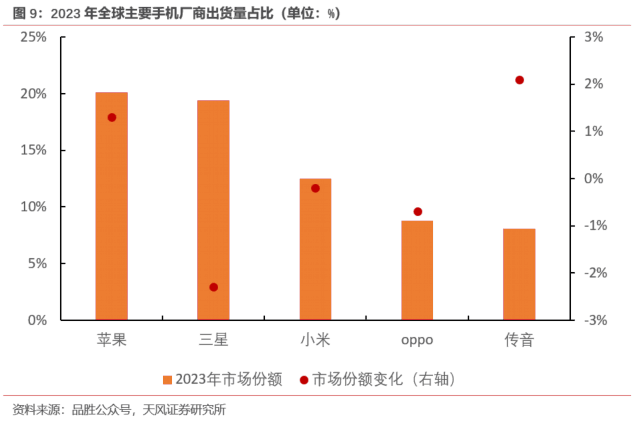

中国手机品牌的全球竞争力依然强劲。根据IDC发布的数据,2023年全球智能手机出货前五厂商中,小米、OPPO、传音的份额占比从2022年的28.2%上升至29.4%,苹果和三星的份额占比从40.5%下滑至39.5%。

(2)计算机、集装箱

2023年前11个月,中国自动处理设备(HS8471)的出口份额比2021年回落了12%,主要原因是海外生产能力恢复后,出口份额重新回流。比如墨西哥的计算机出口份额从2019年的9.1%下滑至2021年的7.5%,2022年回升了9.8%。

类似的商品还有集装箱(HS8609)、陶瓷制品(HS6910)、其他纺织制品如口罩(HS6307)、坐具(HS9401)如汽车座椅等。

集装箱的出口份额已经比2021年全球航运危机时的高点回落了15.9%。

风险提示

经济超预期,出口表现超预期,数据口径偏差

本文仅代表观点。

结论:

1. 近年来中国出口份额呈现明显的持续上升趋势,尤其是电动汽车、轮胎、化工产品和半导体等方面的产品出口份额均创下了历史新高。

2. 然而,总体来看,除了电池和电子产品的出口份额有所上涨之外,其他的一些细分商品的出口份额正在逐渐下滑。

3. 在出口商品方面,中国目前在全球产业链中占据重要地位,许多重要的出口商品在中国市场上占据主导地位。然而,也有一些商品的出口份额出现了波动,例如轮胎和化妆品等。

4. 总的来说,中国的出口形势乐观,但仍需要注意全球经济环境的影响,以及出口商品在全球产业链中的定位问题。

建议:

1. 对于未来的出口形势,需要继续关注全球经济发展情况和中美贸易关系的进展,以便及时调整出口策略和措施。

2. 另外,对于某些商品的出口份额波动较大的情况,需要进一步深入研究原因,并采取相应的应对措施。

3. 最后,可以考虑增加对新兴市场的出口力度,以适应全球经济的新形势。